信用危機は絶好の投資チャンス

世間の常識を覆すことが起こると、みんなが不安になり「信用危機」が起こります。米ドル債券はお金の貸し借りという信用で成り立っているので、信用危機が起きると債券が投げ売りされ、債券価格が急落し利回りが上昇するバーゲンセール状態になります。

信用危機のバーゲンセール状態のときは、米ドル債券の絶好の投資チャンスであることが多いです。信用危機は大小あるものの、数年から10年に1度くらいは起こります。例えば2023年の金融不安、2020年のコロナショック、2008年のリーマンショック、2000年のITバブル崩壊などが代表的なものでしょう。

このような信用危機のときは会社の倒産リスクが高くなるので、格付けが低い社債ほど債券利回りが上昇しています。

みんなが不安になっていて価格も下がっているので少し怖いかもしれませんが、危機が落ち着けば債券価格も元に戻るので、勇気を持って投資すると高利回りの恩恵を受けられ、最終的に良い結果になることがほとんどです。信用危機は待っていてもなかなか来ないので、もし危機のタイミングに遭遇したら幸運と思い、ありがたく高利回りを頂戴しましょう。

米ドル債券の3大リスクとその対策

ここからは米ドル債券のリスクについて説明したいと思います。すべての投資にはリスクがあり、安全性が高いと思われている米ドル債券にも当然リスクが存在します。ここでは米ドル債券の3大リスクとその対策について説明します。

1.倒産リスク

米ドル債券投資で一番注意しなければならないリスクは、債券を発行している発行体の倒産リスクです。なぜ「一番」なのかというと債券の発行体が倒産すると投資元本がゼロになって1円もお金が返ってこない可能性もあるからです。

円高になっても価値がゼロになることはないので、やはり米ドル債券の一番のリスクは倒産だと思います。実際に発行体が倒産したとき、よほど発行体の業績が悪い場合を除き、ある程度は債券を持っている方に元本が返ってくるのが一般的なので、ゼロになることは稀といえます。普通社債と呼ばれる一般的な社債だと、倒産したときはだいたい投資元本の40%から50%くらいは回収できることが多いと思います。

倒産リスクへの対策については主に2つ考えられます。

債券の分散

1つの債券に全額投資すると、その債券の発行体が倒産すればすべての資産を失う可能性があります。複数の債券に分散して投資しておけば、その中の1債券が倒産してもダメージは軽減されるわけです。当たり前のように聞こえるかもしれませんが、実はこの分散が十分にできていない富裕層の方はかなり多いです。

例えばある富裕層の方は、1つの債券に100万米ドル(1.5億円)投資していました。理由を尋ねると「キリがいいから」とのことでした。他にも資産の半分を1つの債券に投資している方もおり、理由を尋ねると「証券会社の担当者にいい債券だと薦められたから」とのことでした。米ドル債券は株式と異なり安全性が高いと思われているので、分散に対する意識が低いと感じています。

資産が数十億円あれば別ですが、数億円くらいの資産背景で1億円の債券に投資するなら、できれば10債券くらいに分散して投資したほうがいいでしょう。10債券なら1債券が倒産してゼロになってもダメージはマイナス10%に抑えられます。

倒産確率による債券選別

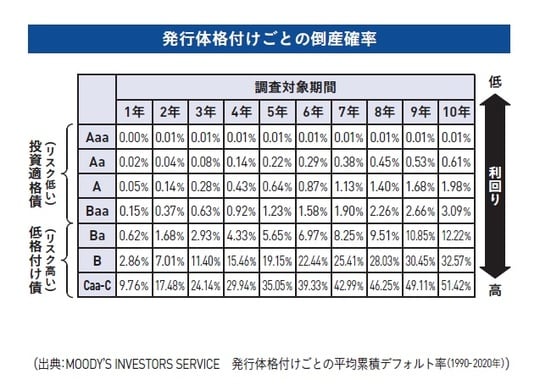

債券は格付けと保有期間ごとに発行体が倒産する確率のデータが格付け会社から公表されているので、それを参考に許容できる格付けの債券を選びます。

例えば、ムーディーズの発行体格付けがBaaなら5年間の倒産確率は1.2%なので、100社に1社倒産するくらいなので許容範囲だと考えることができます。またBaで10年だと倒産確率12.22%なので、さすがにリスクが高すぎるから同じ格付けでも倒産確率が5.65%まで下がる期間5年の債券にするという投資判断をすることもできます。また、安全性を重視して倒産確率が10年までの全期間で1%未満になるAa以上の格付けの債券だけに投資するという判断もできます。

このように倒産確率のデータを用いることで、格付けごとの倒産リスクを正確に把握し、自身のリスク許容度に適した債券投資を行うことができます。

どこまでいっても倒産リスクをゼロにすることはできませんが、万が一倒産したときに備えてしっかり債券を分散しておくことと、自身のリスク許容度に合った格付けの債券だけに投資することで、倒産リスクを最小限にすることができるわけです。