投機筋の動向は…

5月から7月初めにかけて、米ドル/円と日米金利差の関係は、かい離が大きく広がりました(図表3参照)。

日米金利差の「米ドル優位・円劣位」の縮小を尻目に、1986年以来となる161円台まで米ドル高・円安が広がったためです。これは、日米金利差の円劣位の縮小でも、短期売買を行う投機筋の米ドル買い・円売りが続いたことが大きかったようでした。

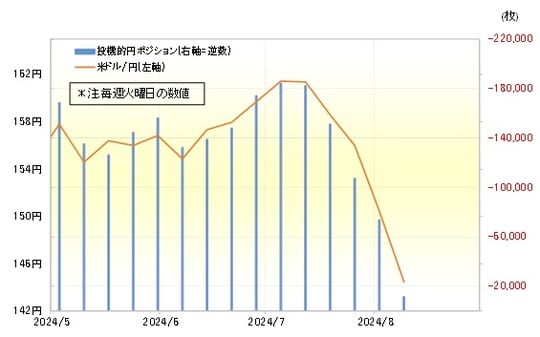

CFTC統計による投機筋の円ポジションと米ドル/円のグラフを重ねて見ると、5月頃から、両者の相関関係がかなり高くなっていたことがわかります(図表4参照)。

短期売買を行う投機筋にとって、金利差が縮小したといっても、日米10年債利回り差で3%以上の円劣位は、圧倒的に円売りに有利な状況に変わりがなかったということでしょう。

さらには、円売りにとっての最大の脅威の1つ「円高リスク」をもたらす可能性がある、日本の通貨当局による円買い介入。これが米国の反対でできなくなったかもしれないとの見方が浮上したことから、金利差縮小でも、投機筋の米ドル買い・円売りはむしろ勢いづき、CFTC統計の投機筋の円売り越しは、7月初めに過去最大規模に拡大しました。

ここまでの投機筋の動向と米ドル/円の因果関係は、投機筋の米ドル買い・円売りが原因で、米ドル高・円安が結果ということでしょう。

投機筋の動向に変化が起こった最初のきっかけの1つは、7月11日に「もうやらない」と思っていた日本の通貨当局による円買い介入が実施されたことでしょう。この後から、投機筋の米ドル買い・円売りポジションは縮小に向かい始めました。「介入はない」との前提条件が崩れたことで、過度に米ドル買い・円売りに傾斜したポジションの縮小に動き出したと考えられます。

そして、すでに述べたように、過去最高規模に拡大した投機筋の米ドル買い・円売りポジションは、CFTC統計を見る限りでは、先週にかけてほぼ消滅しました。そして、そのポジションの縮小と米ドル/円の急落も、ほぼ連動しました。

以上のように見ると、161円まで達した歴史的円安は、日米金利差の大幅な円劣位などを背景とした、投機筋による極端に行き過ぎた円売り、いわば「投機円売りバブル」によってもたらされ、そんなバブルが「破裂」したことで、一転して円の急反騰が起こった。それが、先週一気に141円台まで急激な円高が起こった背景だったと考えられます。