8月6日~8月12日の「FX投資戦略」ポイント

〈ポイント〉

・先週の米ドル/円は、146円台まで最大8円以上の急落。過去最大規模まで拡大した投機筋の米ドル買い・円売りポジションの調整が、日銀利上げなどをきっかけに加速したことが主因か。

・景気の先行指標である米国株が急落したことなどから、米利下げも緊急や大幅の可能性も注目されてきた。

・前のめりになった米利下げ予想の反動で、米ドルが買い戻される可能性はあるが、米ドル買いポジションの手仕舞いが上値を抑える構図に変化はなしか。今週の米ドル/円は144~150円で予想。

先週の振り返り=米ドル/円、最大8円以上の急落

先週の米ドル/円は、週末にかけて146円台まで一段安になりました。高値は155円台だったため、1週間で最大8円以上の急落となりました(図表1参照)。

では、なぜ米ドル/円の下落は大きく拡大したのでしょうか?

日米金利差の「米ドル優位・円劣位」が縮小した原因は?

先週の米ドル/円の下落は、日米の金融政策を反映する2年債利回り差円劣位縮小と、ほぼ連動したものでした(図表2参照)。

日米金利差の「米ドル優位・円劣位」が縮小したのは、水曜日に日銀が利上げを実施したこと、そして、米経済指標の予想より弱い結果が続いたことから、早期の米利下げ予想が広がったことを受けた結果といえるでしょう。

この日米金利差の「円劣位」の縮小は、先週一段とペースアップしたものの、流れとしては、5月以降ずっと続いてきたものでした。とはいえ、日米金利差の円劣位の縮小と、米ドル/円の下落が連動し始めたのは、7月の途中から。そのきっかけとなったのは、何だったのでしょうか。

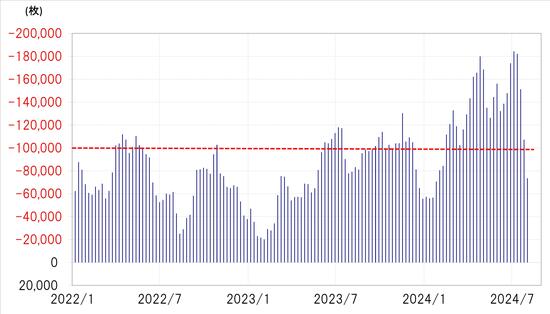

ヘッジファンドの取引を反映するCFTC(米商品先物取引委員会)統計による、投機筋の円ポジションは、7月初めにかけて、売り越し(米ドル買い越し)が18万枚以上と、過去最高規模まで拡大しました。ところが、その後からこの米ドル買い・円売りポジションは縮小に転換。先週の円売り越しは、10万枚まで縮小しています(図表3参照)。

上記を踏まえると、米ドル買い・円売りを続けた投機筋が、161円という高値まで米ドル/円が上昇していたときは、日米金利差の「米ドル優位・円劣位」の縮小に対して、ほぼ無反応だった一方、米ドル買い・円売りポジションの縮小が始まったことをきっかけに、連動するようになったという見方もできます。

過去最高規模に拡大した、投機筋の米ドル買い・円売りポジションが縮小に転じたのは、過度に米ドル買い・円売りに傾斜した状況の修正があったためと考えられます。ポジション調整として、米ドル売り・円買いに動いたことで、日米金利差の「円劣位」という米ドル売り・円買いの材料に、過敏に反応するようになったと考えられます。