各銀行のアパートローン残高

図表2は、一般社団法人全国銀行協会が公表している2018年以降のアパートローン残高の推移を表したものである。

集計対象の銀行が融資しているアパートローンは25兆円程度の残高があり、ここ数年は下落傾向である。都市銀行等が融資を減らしており、一方で地方銀行は14兆円程度で推移している。

アパートローンは毎月約定弁済により残高が減少していくことから都市銀行が新規の融資を減らしていることに対して、地方銀行は新規融資を継続的に実施していることが窺える。

地方銀行にとってアパートローンは融資業務における主要な商品であり、融資担当として多くの人員を配置して融資残高の維持を図っている。

金融機関とのアパートローン取引では、絶対に不正をしない

平成30年(2018年)に発生した「かぼちゃの馬車」事件においては、源泉徴収票や確定申告書、自己資金や不動産収支など審査に必要な資料の偽造が行われ、購入者(借入人)がローンを返済できなくなるなどの多くの被害が発生した。これを受けてスルガ銀行は金融庁からの行政処分が下ったことは記憶に新しい。

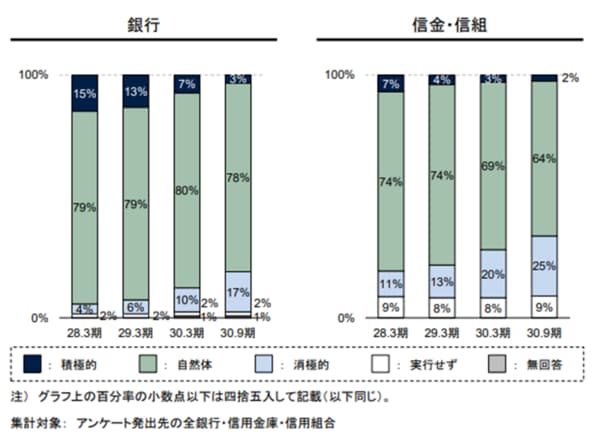

当該事象を受けて金融庁において「投資用不動産向け融資に関するアンケート」を2019年に公表している。

平成30年の「かぼちゃの馬車」事件の発生から金融機関の融資スタンスは「積極的」が減り、「消極的」が増加している。

先ほど検討を行ったアパートローンの残高推移にも表れているとおり、2018年までは金融機関はアパートローンに対して積極的に融資を行っていたのに対して、2019年以降は融資残高を減少させていっている。これは、当該事件を機に各金融機関が融資審査を厳格にしていることも理由として考えられる。

そのほかにも、時を同じくして「いわゆる二重売買契約の問題」や「いわゆる1法人1物件スキーム」が発生していたことも原因である。

「二重売買契約」は不動産の売買にあたって契約書を2通作成し、金融機関に対しては金額の高い売買契約書(例えば2億円)を提出し、一方では正規の売買契約書(たとえば1億5,000万円)を準備し、金融機関から不正に多額の融資を受けることを目的としたものである。

また、1法人1物件スキームにおいては銀行毎に異なる法人を作成し、不正に融資を受けることを目的としたスキームである。

銀行の審査においては当然のことながらすべての資産および借入を開示することが必要であるが、法人をわけることによりほかの借入を隠し、金融機関の審査を誤らせることを目的としている。

また、金融機関は個人信用情報を共有しており、借入人のローンなどの返済の状況を確認しているが、法人を借入人とすることで当該個人信用情報の手続きを逃れることも目的としている。

これらの不正は金融機関を騙すことになることから当然に犯罪であり、場合によっては金融機関が被害届を出して逮捕される可能性があることはもちろんのこと、ローンの「期限の利益を喪失」し全額返済を求められることもある。仮に完済ができなければ、生涯にわたって給与などからローンを返済していかなければならない。

これらの不正は、必ず明らかになるため安易に手を出してはならない。「ばれなければ問題ない」という発想は危険でありローンを借りたあとにおいて必ず発覚する。

なお、収益不動産を住宅ローンで調達して購入するケースも同様である。当該調達は「資金使途違反」であり、上記同様に厳しいペナルティーを受けることになる。金利の低い住宅ローンで調達できたと思っていても、事後に手痛いしっぺ返しがくる。

また、不正に関与した不動産業者なども金融機関のブラックリストに載ることから、今後金融機関との一切の取引ができなくなるため、事業にも大きな支障が発生する。したがって、金融機関との取引においては誠実に対応することが必要であり、一切の嘘や不正があってはならない。

<地主の相続対策>

急な相続で困らないための「資産見える化」のススメ

>>>1/10(土)-12(月)限定配信