日米金利差が円安の「主因」ではない、といえるワケ

ところで、日米金利差の「米ドル優位・円劣位」は、2024年に入り今に至るまで、2023年までのピークを下回っています。にもかかわらず、米ドル/円は、過去2年のピークとなった151円を大きく上回り、一時160円まで上昇しました。金利差で説明できる範囲を大きく超えた「米ドル高・円安」が起こった理由とは何だったのでしょうか?

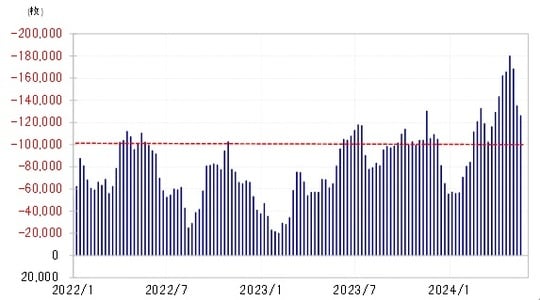

2023年までの円安との顕著な変化の1つに、「投機的円売り」の急増がありました。ヘッジファンドの取引を反映するCFTC(米商品先物取引委員会)統計の投機筋の円売り越し(米ドル買い越し)は、4月下旬には約18万枚と、2007年に記録した過去最高値と、ほぼ肩を並べるところまで拡大しました(図表3参照)。

すでに見てきたように、日米金利差の米ドル優位・円劣位は、むしろ2023年までのピークを下回っていました。にもかかわらず、投機円売りはなぜ、2024年に入って急増したのでしょうか?

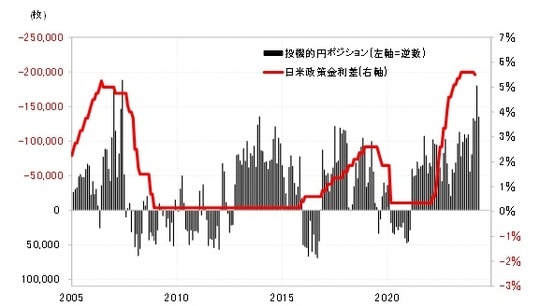

CFTC統計の投機筋の円売り越しが、過去最大規模に拡大した今回と2007年に共通しているのは、日米金利差の大幅な「米ドル優位・円劣位」の長期化といえます(図表4参照)。日米金利差の米ドル優位・円劣位は、投機筋や短期売買筋にとっては、「円売り」に有利な一方で、「円買い」には極めて不利です。そのような状況が長期化するなかで、円売りが急増したと考えられます。

以上より、日米金利差の米ドル優位・円劣位のピークは、2023年を下回っているものの、大幅な日米金利差の「円劣位」が長期化するなかで、投機円売りが2024年に入って一段と拡大し、150円超の「歴史的円安」に繋がった可能性が高いです。

これまで見てきたことから考えると、一時160円まで達した「歴史的円安」は、構造的な経常収支の悪化が主因ではなかったといえます。そして、強すぎる米景気による日米金利差の「米ドル優位・円劣位」の拡大も、2024年に入ってからの円一段安を説明できるものではなかったようです。足下の円安の主導役が、投機円売りの拡大であるとすると、この歴史的円安の行方は、目先的には投機円売りがいつまで続くか次第となるでしょう。

投機円売りも、前出のCFTC統計などを見るかぎりでは、過去最高規模に達しています。つまり、過去には投機円売りが拡大したことのないところまで達したといえます。投機円売りが、目先的に過去最高をどれだけ更新できるか、それが歴史的円安の行方を決める一番の目安と考えられます。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】