当面の「円安の行方」を考える焦点とは

〈ポイント〉

・2022年から3年連続で1米ドル=150円を超える円安となったが、その主因は変わってきている。「歴史的円安」の理由は、経常収支の構造的悪化か、金利差拡大か。

・2024年に入ってからの円安は、以前に比べ、投機主導の構図が強まった。ただし、投機的円売りも過去最大規模に拡大するなど、行き過ぎの懸念が強くなりつつある。

・当面の円安の行方を考える焦点は、投機的円売りの今後の動き次第か。

3年連続で150円超の円安…理由はすべて異なっていた

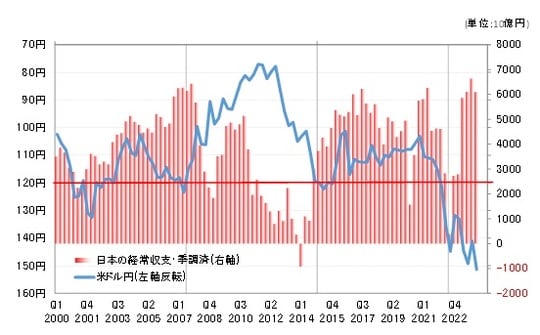

2022年に米ドル/円は、1990年以来約32年ぶりで150円まで上昇、「歴史的円安」と呼ばれました。この「歴史的円安」の背景として、一部には経常収支の悪化を注目する見方もありました。たしかに、2022年度の日本の経常収支は黒字が9兆円と、前年度から半減しました(図表1参照)。

経常黒字急減の主因は、過去最大を記録した貿易赤字。円安でも貿易収支が改善しない、または新たな「デジタル赤字」などの出現による、経常収支の構造的悪化が「歴史的円安」の大きな要因との見方もありました。

ただ、その経常収支は、2023年度に大きく改善しました。2023年度の経常黒字は、25兆円と過去最大となりました。ところが、この2023年も前年に続き、150円を超える円安となったわけです。経常黒字が記録的に拡大したにもかかわらず、「歴史的円安」が再現した理由とは何だったのでしょうか?

2022年から始まった、約40年ぶりの歴史的インフレ対策としての米国の大幅利上げ。それを受け、米金利も大幅に上昇したものの、2023年7~9月期の米実質GDP伸び率は前期比でほぼ5%といった、異例の高い数値となるなど、予想以上に強い米景気が続きました。それにより、米長期金利、10年債利回りは、一時2007年以来の5%まで上昇しました。

この米金利の上昇を受けた日米金利差の「米ドル優位・円劣位」の拡大が、日本の経常黒字が急拡大したにもかかわらず、2年連続で150円を超える「歴史的円安」の再現を招いた主因といえます。そもそも2022年も、日本の経常黒字急減は、150円超の「歴史的円安」が起こった一因にすぎず、より大きく影響したのは、すでに見てきたように、歴史的インフレ対策で米国が大幅利上げに動いたことによる、日米金利差の米ドル優位・円劣位が急拡大したことだったのではないでしょうか(図表2参照)。