相続税の改正

相続税改正により申告件数が増加したことを前頁にて説明した。ここで具体的な内容について検討を行いたい。

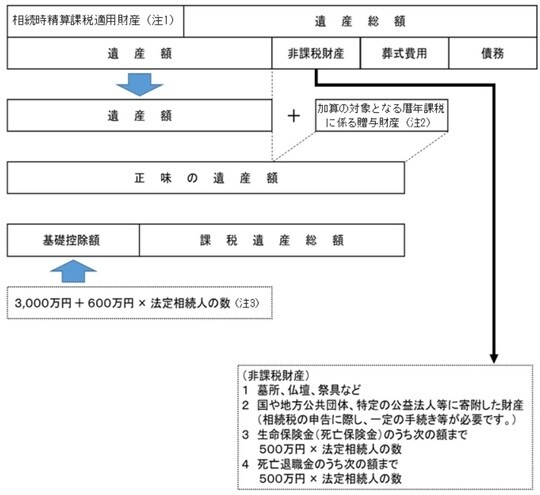

まず、相続税の基本的な仕組みについては図表4のとおりである。被相続人(亡くなった方)の所有資産の総額(相続時精算課税の戻しを含む)から債務等(非課税財産、葬式費用、債務)を控除、(あれば)暦年贈与の戻しを加算して、課税資産を算出。そこから基礎控除を減額したあと、法定相続人それぞれの税金を計算して合計したものが納付する相続税額である。

(注1)相続時精算課税適用財産の贈与時の価額(令和6年1月1日以後の贈与により取得した相続時精算課税適用財産については、贈与を受けた年分ごとに、相続時精算課税適用財産の贈与時の価額の合計額から相続時精算課税に係る基礎控除額を控除した残額)を相続税の課税価格に算入します。詳しくは、コード4103「相続時精算課税の選択」※4をご覧ください。

(注2)加算の対象となるのは、加算対象期間内に被相続人から暦年課税に係る贈与によって取得した財産です。詳しくは、コード4161「贈与財産の加算と税額控除(暦年課税)」※5をご覧ください。

(注3)被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいる場合には1人、実子がいない場合は2人までとなります。

すなわち、「課税資産<基礎控除*」(*基礎控除は3000万円+600万円×法定相続人)であれば、相続税はかからない。したがって、課税資産を減らすために現金で不動産を購入したり、現金で非課税財産である生命保険を購入したり、不動産を建築して借入をしたりするなどの対策が取られるのはこのためだ。

また、並行して相続人に対する贈与(相続時精算課税もしくは暦年贈与を選択適用)により課税資産を減らしていく対策も取られる。納税するのは相続人であることから、贈与により次世代に資産を移すことは有効な相続対策の手法である。

過去最悪の状況ではないが…少しずつ厳しさを増す相続税

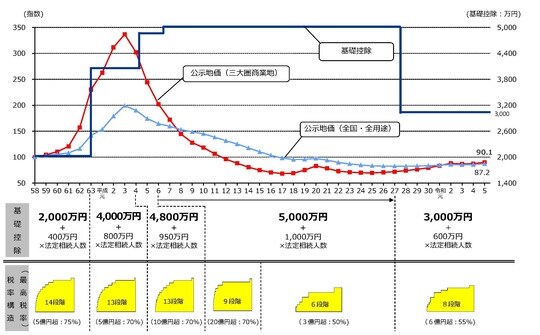

平成27年から基礎控除が4割減となった。従来は「5,000万円+1,000万円×法定相続人」であった。

たとえば妻と子供3人が相続をする場合には、5,000万円+1,000万円×4人=9,000万円が基礎控除されていたことに対し、現状では3,000万円+600万円×4人=5,400万円の基礎控除となっている。課税資産が8,000万円であったと仮定すると、従来は非課税であったことに対し、現状では2,600万円(8,000万円-5,400万円)に対して相続税がかかる。

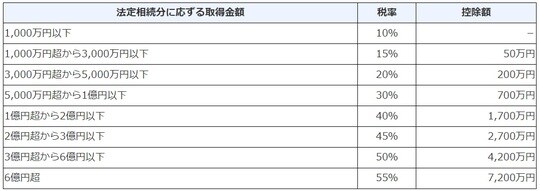

また、基礎控除以外にも「法定相続分に応ずる取得金額」が6億円を超える場合には税率55%となっており最高税率が従来より5%増加した。ただし、過去には5億円超で70%や75%という時代もあったことから、必ずしも右肩上がりとはいえない。