どれぐらい継続して積み立てるべきか「S&P500」で調査

一般的に、積み立て投資は長期で続けるのが大切といわれます。しかし、この「長期」というキーワードがあいまいで、いったい何年やればいいのかがよくわからないという人も多いのではないでしょうか。

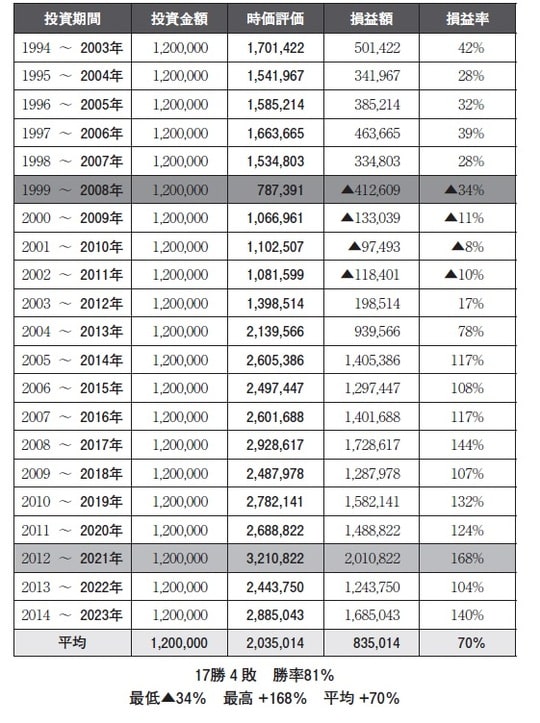

そこで、過去のS&P500のデータを使って、10年継続した場合と、15年継続した場合の投資成果を調べてみました。まずは1994年を起点に、94年から10年、95年から10年、96年から10年と直近までを21パターンの10年間を切り取って調べてみました。

利益が出ている場合を勝ち、損失が出ている場合を負けとみなすと、17勝4敗、勝率は81%です。平均の利益率は70%という結果になりました。

最も利益が出たのは2012年~21年の期間で、利益率は168%。10年間で3倍近く資金を増やせた計算です。ゴールとなった21年はS&P500が過去最高値に到達した年でした。

これに対し、最も成績が悪かったのが、1999年~2008年の期間です。ゴールである08年は、100年に1度の金融危機と言われたリーマンショックが起こった年です。最終的に2008~11年をゴールとする4つの期間で損失を出しています。これは先ほどの20年の積み立て投資で資産を倍にできたシミュレーションの中で、含み損が出続けていた時期にあたります。

この4年間は、リーマンショックの暴落を機に、株価が低迷を続けた期間で、100年に1度レベルの金融危機に1ドル70円台という歴史的な円高が重なりました。歴史的な株安と歴史的な円高のダブルパンチという、日本人の投資家にとっては歴史的な不運に見舞われた期間といえるでしょう。

しかし、12年には株価が上昇に、為替も円安に転じており、この12年をゴールとする10年間からは、利益を出すことができるようになっています。

これらのデータでわかることは、積み立て投資はゴールの時期の相場環境が、全体のパフォーマンスに大きな影響を与えるということです。勝率自体は81%と高いうえ、勝った際の利益率も平均で70%と十分な成績だとはいえますが、ゴールの時期が深刻な金融危機と歴史的な円高に重なってしまうと厳しい状況におかれてしまうことがわかります。