7.リート

<現状>

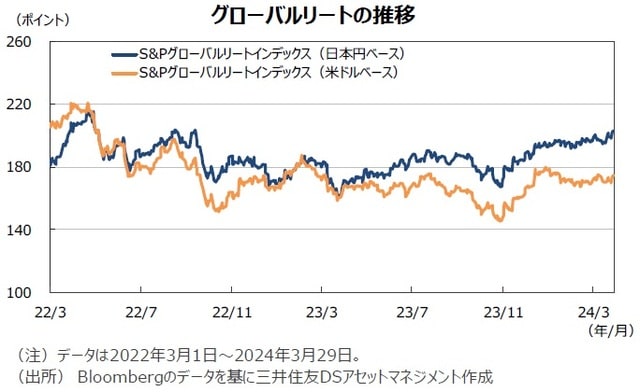

●グローバルリート市場(米ドルベース)は、米欧の長期金利が低下したことを好感し、上昇しました。S&Pグローバルリート指数のリターンは前月末比+2.2%でした。また、円ベースのリターンは、為替効果がプラスに寄与し、同+3.3%となりました。

●米国は、長期金利が小幅に低下するなか、小幅に上昇しました。欧州や豪州は、長期金利の低下を好感して大きく上昇しました。日本は、これまで警戒されていた日銀のマイナス金利解除が実施され、日銀が当面緩和的な金融環境を維持する姿勢を示したことを好感して、大きく反発しました。

<見通し>

●グローバルリート市場は、先行き米欧の中央銀行の利下げに伴い長期金利の低下が見込まれ、借り入れコストが改善することや、米景気のソフトランディングにより世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調を辿ると予想します。

●米国は、FRBによる利下げ開始に伴う長期金利低下や景気のソフトランディングから、レンジを切り上げるとみています。欧州は、米国に連動するとみています。アジア・オセアニアは、景気の回復基調を背景に緩やかに上昇するとみています。日本は、オフィス空室率の改善を背景に上昇するとみています。

8.まとめ

【債券】

●米国の長期金利は、FRBが先行き利下げに転じるとみられることから、緩やかに低下する展開を予想します。市場は利下げを一定程度織り込んでいるとみられるため、当面はもみ合うものの、景気減速とインフレの低下に伴い、徐々にレンジを切り下げていく展開を予想します。

●欧州の長期金利も、ECBが利下げに転じるとみられるため、米長期金利に連れて緩やかに低下する展開を予想します。

●日本の長期金利は、日銀による利上げペースは緩やかとみられるものの、先行きの利上げが意識され、小幅ながら上昇すると予想します。

【株式】

●米国株式市場は、インフレが減速傾向にあるなか、米景気が堅調さを保っていることから、今後も米景気のソフトランディングを前提とした適温相場が続くとみています。先行きのFRBによる利下げが視野に入るなか、米景気のソフトランディングに伴い企業業績の拡大が見込まれることから、投資家のリスク選好姿勢は継続するとみられます。このため、米国株式市場は緩やかにレンジを切り上げる展開を予想しています。

●日本株式市場は、日本の名目GDP成長や製造業における景気循環の底打ちを背景とした企業業績の拡大を背景に上昇すると予想します。これまでの上昇スピードの速さから調整リスクはあるものの、業績相場に入ることで下値は限られそうです。また、コーポレート・ガバナンス(企業統治)改革進展への期待に加え、自社株買いや新NISAの資金流入など良好な株式需給も相場上昇を支えるとみています。

【為替】

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると想定します。当面はもみ合い推移が続くものの、先行きはFRBの利下げ開始と日銀の利上げによる日米金利差縮小が円の上昇要因となるとみています。ただし、日銀は連続的な利上げを急がず、円の上昇余地は限られそうです。

●円の対ユーロレートは、当面レンジ内でもみ合うものの、先行きはECBによる利下げと日銀の利上げが意識され、緩やかに上昇するとみています。

●円の対豪ドルレートは、当面レンジ内でもみ合うものの、先行きは豪州中銀の利下げと日銀の利上げが意識され、緩やかに上昇すると予想しています。

【リート】

●グローバルリート市場は、先行き米欧の中央銀行の利下げに伴い長期金利の低下が見込まれ、借り入れコストが改善することや、米景気のソフトランディングにより世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調を辿ると予想します。

●米国は、FRBによる利下げ開始に伴う長期金利低下や景気のソフトランディングから、レンジを切り上げるとみています。欧州は、米国に連動するとみています。アジア・オセアニアは、景気の回復基調を背景に緩やかに上昇するとみています。日本は、オフィス空室率の改善を背景に上昇するとみています。

(2024年4月2日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本株式市場は「上昇する」と予想 ~マーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。