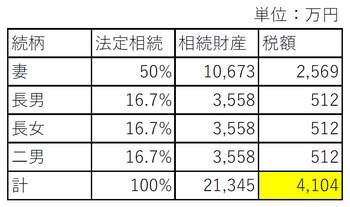

坂井家の推定納税額

相続税算出の構成要素として、「家族構成(法定相続人)」と被相続人である私の「課税資産」で成り立っていることがわかった。それぞれを以下のとおり整理してみた。

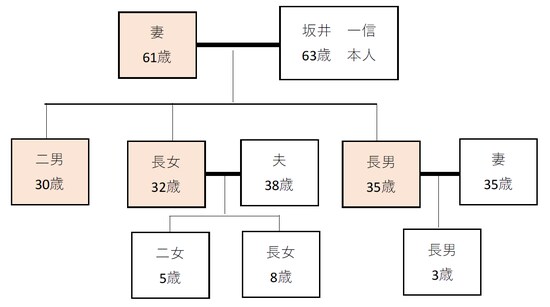

法定相続人

法定相続人については妻と、子供3人の計4人である。長男と長女はそれぞれ伴侶を得て、子供にも恵まれ、都内で各々自宅を購入のうえ生活をしている。次男については、同居しており結婚の可能性も低いように感じている。

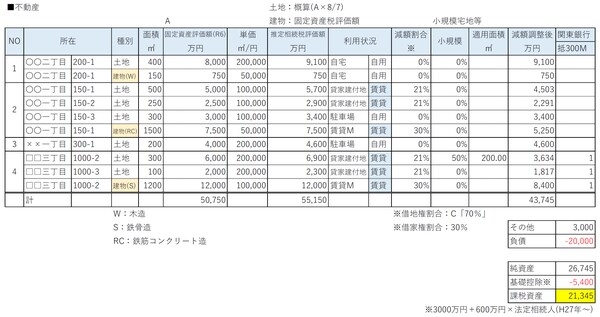

不動産

不動産については、固定資産税の課税明細から、当該評価額を相続税相当額に計算して算出した。

おおよそ、概算ではあるが不動産としては5億5,000万円ほどの評価になりそうだ。貸家建付地や貸家の減価、ならびに小規模宅地等の特例については自宅に適用できないことも鑑みて、土地の単価の高い図表2の「NO4」の敷地で利用することとして計算をしてみた。不動産にかかる課税評価額としては、4億4,000万円弱程度となりそうである。

金融資産

金融資産としては、父親の相続時にだいぶ目減りしてしまったが、現在はおおよそ預貯金と有価証券で3,000万円ほどになると思われる。負債については、父親の代で「NO4」の建物を建築した際の借入が当初3億円あったが、現在では2億円となっている。

基礎控除額を国税庁のホームページで確認したところ「3,000万円+600万円×法定相続人」であり、合計5,400万円であった。概算で算出した不動産課税価格に金融資産を加算し、負債および基礎控除を減算した課税資産として約2億1,000万円であった。

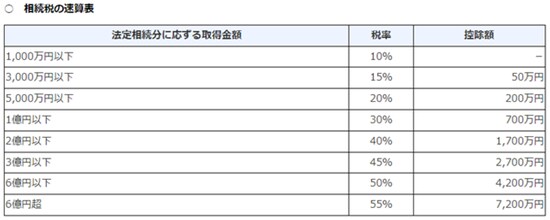

国税庁のホームページから法定相続割合ごとの金額を計算したところ、おおむね4,000万円程度の課税となることがわかった。

相続税の配偶者控除が利用できれば、おおむね2,000万円程度であり手元の金融資産でも納税できそうである。しかし、母と同様に妻が先に他界する可能性もあるし、また負債も残り20年で完済することから、手元資金での納税は困難であると考えておいたほうがよさそうだ。