米金利の低下→さらなる円高へ

では、米金利が、たとえば長期金利の10年債利回りが再び4%の大台を大きく割り込む可能性はあるでしょうか。

今週もCPI(消費者物価指数)や小売売上高など米国の経済指標発表が多く予定されていますので、それらの結果を受けて米景気動向を見極めることがその手がかりになるでしょう。

〈12日〉

2月CPI総合=前回3.1%、予想3.1%

同コア=前回3.9%、予想3.7%

〈14日〉

2月小売売上高=前回-0.8%、予想0.8%

2月PPI総合=前回0.9%

同コア=前回2.0%

〈15日〉

3月NY連銀製造業景気指数=前回-2.4、予想-8.2

株価の動向にも注目…日本株の下落が米国株の下落をまねく可能性

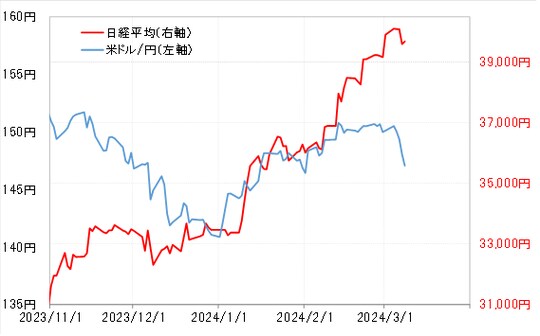

もう1つ、株価の動向も注目したいと思います。先週円高に大きく振れたことが、日本株急落の主因とされました。それほど、最近にかけての日本株上昇と円安には深い関連性があったということでしょう(図表5参照)。

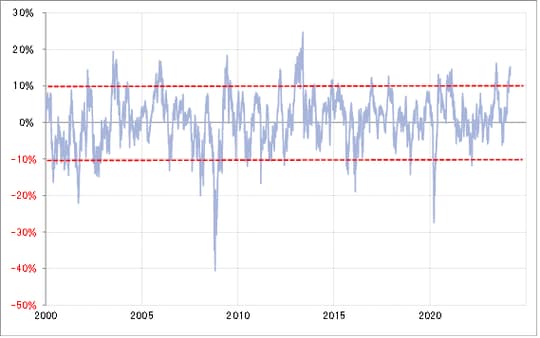

90日MA(移動平均線)かい離率を見ると、さすがに日経平均なども短期的な「上がり過ぎ」懸念が強くなっていました(図表6参照)。その意味では、先週の円安反転がきっかけとなり日本株の短期的な「上がり過ぎ」修正が広がる可能性は注目されます。

そもそも、日本株の高騰は、最近にかけての世界的な株高のリード役だったようにも見えます。そんな日本株が下落に転じた場合、それが米国株の短期的な「上がり過ぎ」修正に連鎖する可能性もありそうです。

そういった株安が米金利低下をもたらすものになるかどうかも、今回の米ドル/円下落が、145円も大きく割り込む動きに向かうか否かの目安になるかもしれません。

以上を踏まえると、今週の米ドル/円は144.5~148.5円中心に米ドルの上値が重い展開が続くと予想します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

注目のセミナー情報

【相続・事業承継】2月25日(水)開催

オーナー経営者必見

事業承継・M&A後の手取り額が変わる、

「超富裕層課税(ミニマムタックス)税制」改正のポイント

【海外不動産】2月27日(金)開催

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】