――「2024年から新NISAが始まるそうですが、私もNISAを始めた方がいいのでしょうか?」

板山翔税理士:「新NISAになってかなり使いやすくなったのでおすすめできますよ。NISAのメリットやデメリット、おすすめできる3つの理由について解説していきますね。」

2024年から始まる「新NISA」、私も始めた方がいい?

2024年1月からいよいよ新NISAが始まります。

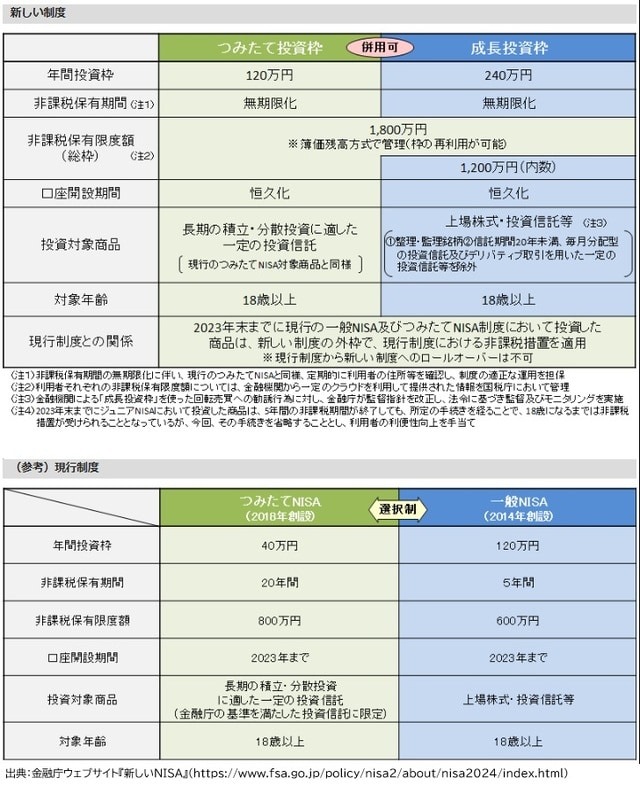

2023年までの旧NISAは、つみたてNISA、一般NISA、ジュニアNISAの3つに分かれていて、わかりにくくて使いづらい部分もありましたが、2024年からの新NISAではこれらが一本化されて、かなり使い勝手が良くなっています。

そもそもNISAとはどんな制度なのか? どんなメリットやデメリットがあるのか? 詳しくご存知ない方も多いと思いますので、まずその辺りの基礎知識を説明した上で、新NISAと旧NISAの違いや、新NISAをおすすめできる3つの理由について解説していきたいと思います。

投資の利益には約20%の税金がかかるが、NISAを使えば非課税

そもそもNISAとはどんな制度なのかというと、株や投資信託などの運用益(売却益や配当金)が非課税になる制度です。

通常、株や投資信託などの運用益に対しては約20%の税金がかかりますが、NISA口座内で売買した株や投資信託については、売却益が出ても配当金を受け取っても、税金がかからなくなります。非課税なので確定申告も不要です。

ただしNISAで投資すると、損益通算や損失の繰越控除は不可

このように運用益が非課税になるメリットがある一方で、逆に損失(売却損)が出たときは、その損失もなかったものとされてしまうというデメリットがあります。

通常の特定口座や一般口座であれば、株や投資信託の売却損が発生した場合、確定申告をすれば他の口座で発生した運用益と相殺(損益通算)できますし、相殺しきれなかった損失は3年先まで繰り越せます(損失の繰越控除)。

しかし、NISA口座内で発生した損失については、こういった他の口座との損益通算や3年間の損失の繰越控除はできません。

新NISAはかなり使い勝手が良くなった

2023年までの旧NISAは、18歳以上の方はつみたてNISAか一般NISAのどちらかを選び、18歳未満の方はジュニアNISAを選ぶ形になっており、全部で3つに分かれていました。

しかし、2024年からの新NISAでは、つみたて投資枠(旧つみたてNISA)と成長投資枠(旧一般NISA)が一本化されて併用可能になり、ジュニアNISAは廃止されたため、新NISA一本の中で枠が2つに分かれる形になりました。

つみたて投資枠で買える商品は、旧つみたてNISAと同じ積立・分散タイプの投資信託です。毎月一定金額を投資信託(ファンド)に支払えば、その資金をもとに専門家がたくさんの株や債券に分散投資してリスクを下げてくれるので、初心者でも始めやすいのが特徴です。

成長投資枠で買える商品は、つみたて投資枠より範囲が広く、積立・分散タイプの投資信託も買えますが、少しリスクが高い投資信託や、個別の上場株式なども買うことができます。旧一般NISAで買える商品から、一部除外された商品もあるようですが、大きくは変わっていません。

【使いやすくなったポイント①】非課税保有期間の無期限化

新NISAになって使いやすくなった最大のポイントは、非課税で保有できる期間が無期限化され、株や投資信託をずっとNISA口座で運用できるようになった点です。

というのも、旧NISAでは非課税で保有できる期間(つみたてNISA20年間、一般NISA5年間)が決まっていて、その期間が終わるとNISA口座から課税口座(特定口座や一般口座)に移すとか、翌年の非課税投資枠に移す(ロールオーバーする)などの手続きが必要でした。

しかし、新NISAはそういった面倒な手続きはなくなり、ずっと非課税で保有できるようになりました。

【使いやすくなったポイント②】投資枠の拡大

その他にも、年間に投資できる金額の上限である年間投資枠が最大360万円に拡大(旧つみたてNISA40万円→つみたて投資枠120万円、旧一般NISA120万円→成長投資枠240万円)しました。

また、投資金額の総額の上限である非課税保有限度額も最大1,800万円に拡大(旧つみたてNISA800万円 or 旧一般NISA600万円 → つみたて投資枠+成長投資枠 合計1,800万円)し、かなり大きな金額を動かせるようになりました。

新NISAをおすすめできる3つの理由

【理由①】長期的に見れば株価は上がり続けているから

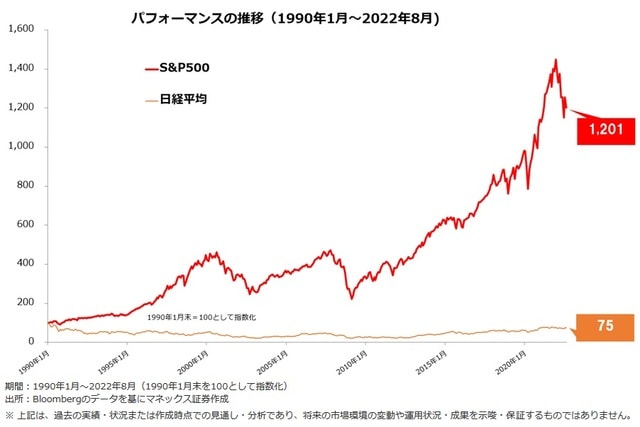

NISAは株価が下がると逆に損をしますし、株価は上がったり下がったりするものなので不安を覚える方も多いのですが、長期的に見れば株価は右肩上がりに上昇を続けているため、長期保有すれば株価が下がって損をするリスクは低いです。

米国株の株価指数であるS&P500や、全世界株の株価指数であるMSCI ACワールドインデックスのグラフを見てもらえれば一目瞭然です(図表2)。

日本の株価指数である日経平均は伸び悩んでいますが、世界経済は成長を続けていて、株価も上がり続けています。もちろんリーマンショックやコロナショックなどで一時的に暴落したことは何度もありますが、回復しなかったことはありません。

どのぐらい株価が上がっているのか、S&P500の値*を過去50年間さかのぼって独自に集計したところ、1年で株価が30%以上上昇している年もあれば、逆に30%以上下落している年もありました(*investing.comで抽出した2023年~1973年〔12/1時点〕のS&P500の値)。

しかし、上昇している年の方が多かった(4年中3年ぐらいの割合)ため、平均すると年8%程度上昇していました。

また、どのぐらい長期保有すれば損しないのかも、同じくS&P500の値を使って一緒に調べたところ、15年程度長期保有すれば、過去50年のどのタイミングで売買しても損はしないという結果になりました。ちなみに保有期間が10年だと1割弱、5年だと2割程度の確率で損をする年がありました。

これらはあくまでS&P500の過去の実績にすぎませんので、今後も株価が年平均8%も上がってくれる保証はありませんが、躊躇せずに早く始めて長く保有するほど、損するリスクを下げることができます。

【理由②】インフレや円安も続いているから

以前からインフレや円安で1円の価値は下がり続けてきましたが、近年は特に物価高騰や円安に歯止めがかからなくなってきています。

コツコツ貯めてきた貯金の価値が、インフレや円安によって下がっていくのは心苦しい限りですが、幸いNISAで買った外国の株や投資信託の価値は、インフレや円安の影響を受けて上昇してくれます。

株価が上がり続けているのも、企業が成長し続けているだけではなくて、単にインフレによって価格が上がっている部分も大きいです。

世界的に経済成長やインフレは続いていますし、日本のインフレ傾向もまだまだ続くでしょう。

また、残念ながら他国に比べると経済成長が鈍化している日本の円の価値は、相対的に下がってしまう可能性が高く、今後の円安傾向も続きそうです。

ちなみに貯金だけでなく、日本円でもらう年金もインフレによって価値が下がってしまうため、国がNISA制度を拡大してくれたのもうなずけます。

NISAを使って日本円ではなくドル建ての資産を持っておくことで、安心してインフレや円安に備えることができます。

【理由③】いざとなったら売却できるから

旧つみたてNISAとよく比較される制度としてiDeCo(個人型確定拠出年金)がありますが、iDeCoも投資信託などの運用益が非課税になる上、毎月の掛金が全額所得控除される*ため、老後資金の蓄えとしてはiDeCoの方が優秀かもしれません(*NISAの掛金は所得控除はしてもらえません)。

しかし、iDeCoはあくまで年金制度なので、原則60歳になるまで資金を引き出せないデメリットがあります。

一方でNISAは好きなタイミングで売却できるため、長期保有するつもりで使っていたとしても、急な資金が必要になったときはいつでも売却できますし、確定申告も必要ありません。

収入が安定している方はiDeCoの方を好まれるかもしれませんが、私たち経営者は収入のアップダウンが激しく、いつ急な資金が必要になるかわからないので、NISAの方が安心して使えます。

また、iDeCo以外の年金制度や生命保険などを使って老後資金を蓄えている人も多いと思いますが、これらも好きなタイミングで現金化できないものが多いので、私は自由度が高いNISAに優先的に資金を回しています。

新NISAで資産形成の第一歩を

以上のとおり、NISAは株や投資信託の運用益が非課税になるメリットがある反面、損失もなかったことにされてしまうデメリットがあります。

しかし、長期的に見れば株価は上がり続けていて、インフレや円安の影響もありさらに上がる可能性が高く、また、いざとなったら売却できるという3つの理由から、リスクは低いのでおすすめできます。

NISAに興味はあったけどまだ始められていない人は、2024年から始まる新NISAをきっかけに、最初の一歩を踏み出してみましょう。

板山 翔

板山翔税理士事務所 代表、税理士

おそらく日本初の「オンライン専門の税理士事務所」の創設者。自社の事業を「税理士業」ではなく、「経営に必要な情報をオンラインで提供する事業」と捉え、経営戦略コンサルタントとしても活動している。従業員5名以下の小さな会社の経営者を中心に、「小さな会社だからこそできる差別化戦略」の立て方や、「短期間で売上アップするためのマーケティング戦略」、「長期的に資産を形成していくための財務戦略」などを教えている。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは