――私は個人事業主ですが、6月から始まった定額減税って、どうやったら受けられますか?

板山翔税理士:「定額減税は本人と扶養家族1人あたり4万円(所得税3万円+住民税1万円)減税してもらえる制度ですが、所得税の方は予定納税や確定申告をするときに定額減税が受けられます。住民税の方は減税されたあとの納付書が届きますので、特に手続きは不要です。減税しきれなかった分は、所得税分も住民税分も合わせて自治体から給付金として支給される予定です。」

把握すべきは「定額減税の合計額」と「定額減税を受ける流れ」

令和6年6月から始まる定額減税ですが、確定申告が要らない給与所得者については、6月以降の給与から源泉徴収される所得税や住民税が減額されていくため、会社の方で給与計算や年末調整をしてもらえます。

しかし、個人事業主は自分で所得税の確定申告をするときに、定額減税の計算をしないといけません。

そのため、所得税の定額減税が受けられる時期についても、来年の確定申告期である令和7年3月頃になってしまいます。

ただし、所得税の納税額が大きく、今年の7月と11月頃に所得税の予定納税をされる方は、そのときに定額減税を一部受けることができます。

一方で、年4回納付している住民税については、定額減税分を差し引かれた後の納付書が自治体から届くので、その納付書のとおりに納付すればよいため、自分で計算する必要はありません。

したがって、現時点で個人事業主が把握しておかないといけないのは、そもそも定額減税を合計いくらしてもらえるのかなどの制度の仕組みと、所得税の予定納税や確定申告で定額減税を受ける全体の流れですので、今日はこれらをわかりやすく解説していきます。

【個人事業主向け】定額減税の仕組み

(1)定額減税の対象者

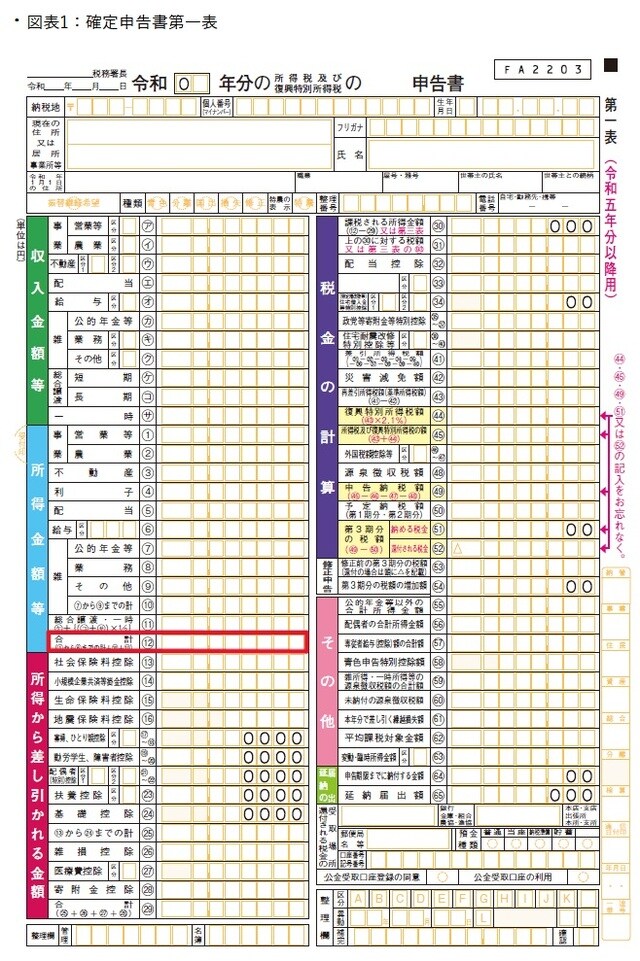

定額減税が受けられるのは、合計所得が1,805万円以下(給与収入のみなら年収約2,000万円以下)の居住者です。合計所得はたいていの場合、確定申告書第一表の所得金額等の「合計⑫」欄を見ればわかります(図表1)。

分離課税の所得がある方や、純損失の繰越控除などを受けている方は、⑫の金額がそのまま合計所得とはならないのですが、説明すると長くなるので今回は割愛します。

とにかくこの⑫の金額が1,805万円を超える方や、海外に住んでいる非居住者の方などは定額減税が受けられません。

(2)定額減税の金額

定額減税の金額は、本人と扶養家族1人あたり4万円(所得税3万円+住民税1万円)です。例えば世帯主である夫と扶養の妻、子供2人の4人家族であれば16万円(4万円×4人)の定額減税が受けられます。

(3)扶養家族の範囲

ここでいう扶養家族(同一生計配偶者+扶養親族)とは、合計所得が48万円以下(給与収入のみなら年収103万円以下)の居住者です(青色事業専従者と白色事業専従者は除く)。

(※合計所得が48万円を超える家族は、その家族自身に所得税や住民税がかかるため、本人が定額減税を受けることになります。)

配偶者控除や扶養控除の対象となる控除対象配偶者や控除対象扶養親族とは範囲が違うので、まったく別物と考えた方がいいでしょう。

例えば16歳未満の子は扶養控除が受けられませんが、定額減税は16歳未満でも受けられます。

逆に非居住者でも配偶者控除や扶養控除は要件を満たせば受けられますが、定額減税は非居住者である時点で対象外です。

また、世帯主の合計所得が900万円を超えると配偶者控除は減額されていきますが、定額減税は配偶者の分も満額受けられます。

定額減税では、とにかく年収103万円以下の居住者であれば、事業専従者でない限り扶養家族としてカウントしてもらえると覚えておきましょう。

(4)定額減税される年の違い

定額減税1人4万円のうち、所得税1人3万円分については「令和6年分の所得税」から、住民税1人1万円分については「令和6年度分の住民税」から減税されます。

この文章だけ見れば同じ年の税金が減額されるように見えますが、「令和6年分の所得税」は令和6年(令和6年1月1日~令和6年12月31日)の所得から計算され、令和7年3月の確定申告で納税が完了します。

一方で、「令和6年度分の住民税」は前年の令和5年(令和5年1月1日~令和5年12月31日)の所得から計算され、令和6年6月・8月・10月、令和7年1月の年4回に分けて納付します。

つまり、「令和6年分の所得税」は令和6年の所得をもとに、「令和6年度分の住民税」は令和5年の所得をもとに計算されているため、違う年の所得から計算された税金を減額することになります。

したがって、(1)世帯主の合計所得は1,805万円以下か? (2)の扶養家族の合計所得は48万円以下か?などの所得の判定についても、所得税の方は令和6年の所得をもとに、住民税の方は令和5年の所得をもとに判定されます。

扶養親族の人数についても、「令和6年分の所得税」は令和6年12月31日時点、「令和6年度分の住民税」は令和5年12月31日時点の人数でカウントされるため、令和6年中に子が生まれた場合、その子は所得税3万円分の定額減税の対象にはなりますが、住民税1万円分の定額減税の対象にはなりません。

定額減税を受ける流れ

定額減税の仕組みが理解できたところで、定額減税を受ける流れを、所得税と住民税に分けて解説していきます。

(1)所得税1人3万円分

①予定納税時の定額減税:

前年分(令和5年分)の確定申告時に納税した金額(予定納税基準額)が15万円以上である方などは、その3分の1の金額を、令和6年7月(第一期分)と11月(第二期分)の2回に分けて納付する予定納税があります。

予定納税基準額はたいていの場合、確定申告書第一表の「申告納税額㊾」欄を見ればわかります。

(※厳密に言えば分離課税の所得がある方などは、確定申告時に納税した金額=予定納税基準額とはならないのですが、予定納税の対象であれば税務署から通知が届きますので、詳しい説明は割愛します。)

そして予定納税がある場合、第一期分の予定納税額から、本人分の定額減税額3万円は自動的に減額(控除)され、減額されたあとの金額で税務署から通知が届く予定です。

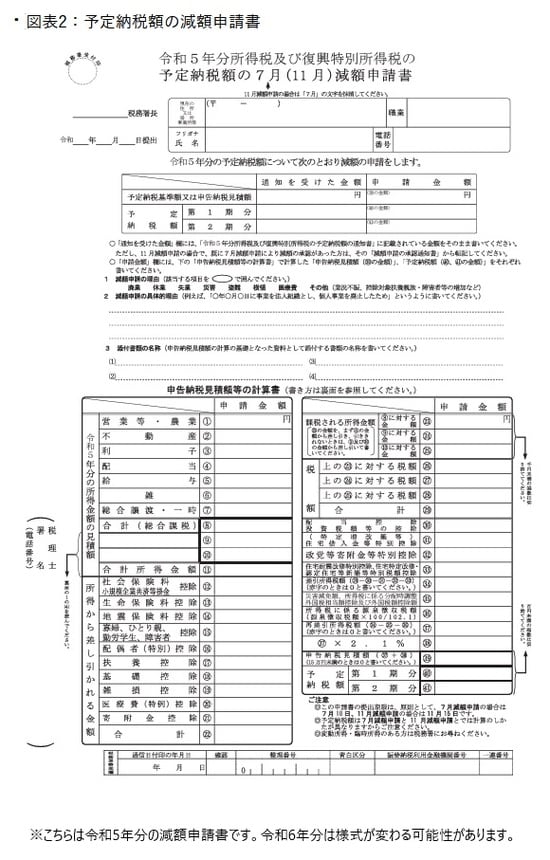

したがって、扶養家族がいなければ予定納税額の通知のとおりに納税すればいいだけですが、扶養家族の分も予定納税額を減額して欲しい場合は、別途「予定納税額の減額申請書」というものを7月31日までに提出しなければなりません。

ただしこの予定納税額の減額申請書ですが、上記のとおり年間の所得や納税額を見積もり計算しないといけない、確定申告と似たような作業が求められるものです。

手間をかけて減額申請をしなくても、確定申告時に定額減税を受ければよいため、わざわざ減額申請をする人は少ないと思いますし、詳しい申請書の作成方法については説明を割愛します。

②確定申告時の定額減税:

所得税の扶養家族は、令和6年中の所得や、令和6年12月31日時点の人数でカウントするため、定額減税の額が確定するのは確定申告のときです。

所得税の定額減税は1人3万円と金額が大きく、4人家族であれば12万円になるため、所得税の年税額が小さければ、12万円全額を減税しきれない可能性があります。

その場合は冒頭で説明したとおり、減額しきれなかった金額を自治体から給付してもらえる予定ですが、詳しい申告書の書き方などの詳細はまだ発表されていません。

来年の確定申告は定額減税があるため、申告書の書き方が変わることだけ頭の片隅に置いておいてください。

(2)住民税1人1万円分

令和6年6月・8月・10月、令和7年1月の年4回に分けて納付する令和6年度分の住民税については、令和5年の所得や扶養の状況をもとに自治体の方で計算してもらえるため、特に手続きは要りません。

住民税の定額減税は1人1万円なので、4人家族であれば4万円になり、令和6年6月の第1期分から4万円を減額された後の納付書が自治体から届きますので、その納付書のとおりに納付すればいいだけです。

第1期分から4万円全額を減額しきれない場合は、第2期分以降から減額され、第4期分まで使っても減税しきれなければ、所得税と同じく自治体から給付してもらえます。

なお、定額減税は住民税の所得割のみから減税されるため、所得割から減税しきれなかった場合でも、均等割などからは減税されず、残額は給付されることになります。

定額減税しきれない金額の給付(調整給付)の流れ

定額減税しきれなかった所得税や住民税が給付される調整給付の時期は、令和6年夏以降の「当初給付」と、令和7年以降の「不足額給付」の2回に分かれます。

令和6年分の所得税が確定する令和7年3月の確定申告が終わらない限り、正確な給付金額はわからないはずですが、いったん令和6年夏以降に、令和5年分の所得から計算しただいたいの暫定額を給付する「当初給付」を行うそうです。

調整給付は1万円未満の端数は切り上げて振り込まれるので、例えば定額減税しきれない所得税と住民税が合わせて11,000円ある場合は、2万円振り込まれることになります。

そして、令和7年3月の確定申告が終わってから、不足額があれば追加で給付する「不足額給付」を行う流れとなっています。

なお、逆に当初給付の金額が多すぎた場合でも、自治体から返金を求められることはないそうです。

正確な時期や給付手続きについては未定で、自治体によっても変わりますので、自治体からの案内を待ちましょう。

現時点では手続き不要。税務署や自治体の案内を待とう

以上のとおり、定額減税は1人あたり4万円(所得税3万円+住民税1万円)減税される制度ですが、とにかく確定申告をきちんとすれば定額減税は受けられますので、現時点で何か手続きをする必要はありません。

具体的な申告書の書き方や、調整給付を受ける場合の給付手続きについては、税務署や自治体からの案内を待ちましょう。

紙面の都合上、説明できていない部分もありますので、不明点があれば下記の定額減税特設サイトをご確認ください(定額減税コールセンターの電話番号も記載されています)。

----------------------------------

【国税庁:定額減税特設サイト】

https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

----------------------------------

また、従業員を雇って給与をお支払されている方は、6月から給与計算が大変になりますので、【給与所得者/給与計算担当者向け】の記事を参考に対応するようにしてください。

板山 翔

板山翔税理士事務所 代表、税理士

平成28年に日本初のオンライン専門の税理士事務所を開業。塾講師歴7年、大手WEBメディアで連載を持つなどの異色の経歴を持つ。5人以下の小さな会社の経営者へ向けて、様々なメディアで情報を発信しており、YouTubeチャンネル「税理士ショウの超わかりやすいビジネスQ&A」は動画9本で登録者1,000人を超えるなど急成長している。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは