――「年末調整のときにもらう扶養控除等申告書ってどこに何を書いたらいいですか?」

板山翔税理士:「書く欄がいっぱいあってわかりにくいので、多くの人が書かないといけないところ、書き方を迷うところに絞って解説していきますね。」

現在の扶養控除等申告書、書かなきゃいけない部分が多すぎ…

今年も年末調整の時期になりまして、扶養控除等申告書を見たときに改めて感じたのですが、扶養控除等申告書ってほんと複雑な書類になりましたよね。

昔は扶養している配偶者や子供の名前を書けばいいだけだった部分も、今では配偶者は源泉控除対象配偶者に該当するのか? 子供は16歳以上か未満か? マイナンバーの記入は必要なのか?など一つ一つ確認が必要になりました。

その対策として、国税庁が扶養控除等申告書の記載例を作成し、とても丁寧に解説してくれているのですが…。

残念ながらそもそも書く欄が多いので、一人で記載例すべてに目を通して、ミスなく書ける人は少数派でしょう。

そこで今日は、この記載例のうち、多くの人が書かないといけないところ、書き方を迷うところに絞って解説していきたいと思います。

扶養控除等申告書の書き方

扶養控除等申告書とは、扶養控除などを受けるために、扶養が何人いるかなどの状況を報告するための書類です。

年末調整ではこれをもとに今年分(令和5年分)の所得税の金額が確定されるだけでなく、毎月の給与計算でも、これをもとに給与から差し引く源泉所得税の金額が計算されます。

来年分(令和6年分)の扶養控除等申告書をこの時期に提出するのは、来年の給与計算で必要だからです。

国税庁のサイトからダウンロードできる扶養控除等申告書の記載例(図表1)を見ると、上から順番に1~4の4つの部分にわけて解説してくれていますので、これに合わせて1から順番に書き方を見ていきましょう。

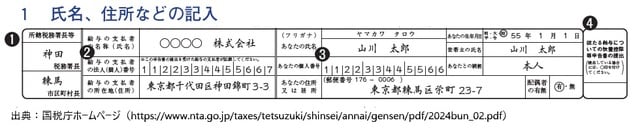

1. 氏名、住所などの記入(図表2)

氏名や生年月日、住所などを記入していく欄ですが、❶所轄税務署長等、❷給与の支払者の法人(個人)番号あたりは会社側が記入してくれているでしょうし、❹従たる給与についての扶養控除等申告書の提出はほとんど使わないので無視してもいいでしょう。

❸あなたの個人番号については、会社側でマイナンバー(個人番号)を記載した帳簿が作成されていれば書かなくていいので、マイナンバーの記載が必要かどうかは会社に確認してください。

なお、配偶者や扶養親族についてもマイナンバーの取り扱いは同じです。

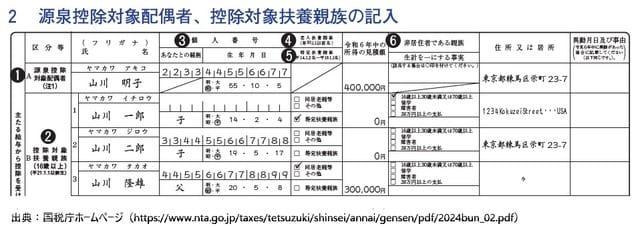

2. 源泉控除対象配偶者、控除対象扶養親族の記入(図表3)

❶A 源泉控除対象配偶者

源泉控除対象配偶者とは、令和6年の所得の見積額が95万円以下(給与収入のみなら年収150万円以下)で、かつあなた本人の所得の見積額も900万円以下(給与収入のみなら年収1,095万円以下)である場合の配偶者のことをいいます。

(※あなた本人に23歳未満の扶養がいるなど所得金額調整控除の適用を受ける場合は、年収1,110万円以下で所得900万円以下となります。)

なぜこのような定義になっているのかと言えば、配偶者がこれに当てはまれば、配偶者控除38万円か、配偶者特別控除満額38万円のどちらかが受けられるからです。

配偶者がこれに当てはまる場合、配偶者の氏名、生年月日、住所などを記入してください。住所はあなた本人と同じであれば同上でいいと思います。

「令和6年中の所得の見積額」は、給与の年収から給与所得控除額55万円を差し引いた金額を記入してください。例えば、年収が103万円であれば、所得はそこから55万円を引いた48万円となります。見積なので大体の金額で構いません。

配偶者が事業所得者である場合、事業所得は売上から必要経費を引いて残った利益から、青色申告特別控除最大65万円を差し引いた金額となります。こちらはさらに見積が難しいですが、前年の所得などを参考におおよその金額を記入しましょう。

☆参考:各所得の計算方法

・給与所得=年収-給与所得控除額

・事業所得=収入-必要経費-青色申告特別控除最大65万円

❷B 控除対象扶養親族

控除対象扶養親族とは、生計を一にする16歳以上の親族で、所得が48万円以下(給与収入のみなら年収103万円以下)の人のことをいいます。

同居している16歳以上の子や親などの控除対象扶養親族がいる場合、扶養親族の氏名、生年月日、住所などを記入してください。

こちらも住所はあなた本人と同じであれば同上でいいと思います。

16歳未満の扶養親族については、児童手当(子ども手当)が創設されてから扶養控除が受けられなくなってしまいましたので、「4. 住民税に関する事項の記入→❶16歳未満の扶養親族」の部分に記入してください。

なお、親族と別居している場合でも、休暇の間は一緒に生活していたり、常に生活費や学費、療養費等の送金が行われていたりすれば、「生計を一にする」ものとして扶養親族に該当します。

また、親に年金収入がある場合の「令和6年中の所得の見積額」は、親が65歳未満なら年金収入から公的年金等控除額60万円を差し引いた金額、65歳以上なら年金収入から公的年金等控除額110万円を差し引いた金額を記入してください。

☆参考:各所得の計算方法

・公的年金等に係る雑所得=年金収入-公的年金等控除額

❹老人扶養親族の部分

控除対象扶養親族が70歳以上で、かつ同居しているあなたか配偶者の直系尊属(親や祖父母)であれば「同居老親等」、そうでなければ「その他」にチェックを入れてください。

扶養控除の金額は、一般の控除対象扶養親族であれば38万円ですが、同居老親等にチェックが入っている老人扶養親族であれば58万円、その他の老人扶養親族であれば48万円に変わります。

❺特定扶養親族の部分

控除対象扶養親族が19歳以上23歳未満の場合にチェックを入れてください。

ここにチェックが入っている特定扶養親族の扶養控除は63万円と大きくなります。大学生にあたる年齢なのでお金がかかるからですが、大学に通っているかどうかは関係ありません。

❻非居住者である親族の部分

親族が国外に住んでいる場合に使うものですが、紙面の関係上割愛します。

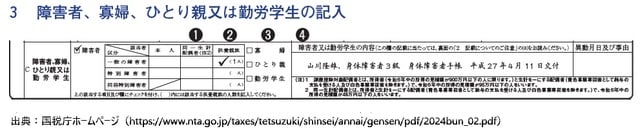

3. 障害者、寡婦、ひとり親又は勤労学生の記入(図表4)

こちらは本人や扶養親族に障害者がいる場合や、本人が寡婦、ひとり親、勤労学生などに該当する場合のみ記入が必要です。

したがってこれらに該当しない場合には、このあとの説明は読まなくても扶養控除等申告書は作成可能です。

障害者の部分

本人や扶養親族に障害者に該当する人がいる場合、記載例のとおり左端の障害者の部分にチェックを入れ、右側の表にも該当する欄にチェックを入れます。

身体者障害者手帳(1級か2級)、精神障害者保健福祉手帳(1級)などを持っている場合は特別障害者となりますが、本人だけでなく配偶者や生計を一にする親族が特別障害者と同居している場合は、同居特別障害者の方にチェックを入れてください。

注意点としては、❶同一生計配偶者の欄は、令和6年中の所得の見積額が48万円以下の人をいうので、源泉控除対象配偶者より範囲が狭くなっています。

逆に❷扶養親族の欄は、16歳未満の扶養親族も対象になるため、控除対象扶養親族より範囲が広いです。

なお、❹障害者又は勤労学生の内容の部分にも、「障害者の氏名、障害の程度(等級)、障害者手帳の種類、手帳の交付年月日」などの記入が必要です。

障害者控除の金額は、一般の障害者は27万円、特別障害者は40万円、同居特別障害者は75万円です。

❸寡婦、ひとり親、勤労学生の部分

本人がこれらに該当する場合にチェックを入れてください。

<ひとり親とは?>

文字通り生計を一にする子(所得48万円以下)がいるひとり親で、本人の所得が500万円以下である人のことをいいます。親の性別は男性でも女性でも構いません。

ただし、住民票に事実上婚姻関係と同様である記載がある、つまり事実婚状態であればひとり親には該当しません。

ひとり親控除の金額は35万円です。

<寡婦とは?>

ひとり親ではないが、夫と離婚したあと子以外の扶養親族がいて、本人の所得が500万円以下である女性のことをいいます。

夫と離婚ではなく死別した場合は、扶養親族がいなくても、本人の所得が500万円以下であれば寡婦に該当します。

こちらもひとり親同様、事実婚状態であれば寡婦には該当しません。寡婦控除の金額は27万円です。

<勤労学生とは?>

給与所得などの勤労による所得が75万円以下(給与収入のみなら年収130万円以下)で、それ以外の所得が10万円以下である学生のことをいいます。

なお、勤労学生に該当する場合、❹障害者又は勤労学生の内容の部分にも、「学校名、入学年月日、令和6年中の所得の種類と見積額」を記入してください。

勤労学生控除の金額は27万円です。

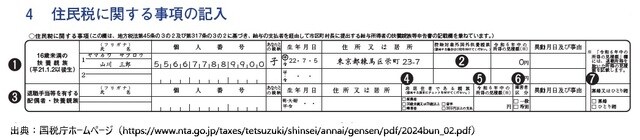

4. 住民税に関する事項の記入(図表5)

こちらはすでに説明したとおり、❶16歳未満の扶養親族の氏名、生年月日、住所などを記入するところです。

❷控除対象外国外扶養親族は16歳未満の扶養親族が国外にいる場合、❸以降は配偶者や扶養親族に退職所得がある場合に使うものですが、紙面の関係上割愛します。

まとめ

こうやって1つ1つ理由を添えて書き方を説明していけば、ちゃんと理解して書ける自信がついたと思うのですがいかがでしたか?

ただし読んだ直後は理解できていても、情報量が多いのですぐに忘れてしまうと思いますし、この記事をどこかに保存しておいてくださいね。

あなたや経理担当者の年末調整の苦痛が、この記事で少しでも和らぐことを祈っています。

板山 翔

板山翔税理士事務所 代表、税理士

おそらく日本初の「オンライン専門の税理士事務所」の創設者。自社の事業を「税理士業」ではなく、「経営に必要な情報をオンラインで提供する事業」と捉え、経営戦略コンサルタントとしても活動している。従業員5名以下の小さな会社の経営者を中心に、「小さな会社だからこそできる差別化戦略」の立て方や、「短期間で売上アップするためのマーケティング戦略」、「長期的に資産を形成していくための財務戦略」などを教えている。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~