――私はインボイス登録をしていない免税事業者なのですが、請求書に消費税を記載してもよいのでしょうか?

板山翔税理士:「はい、請求書に消費税を記載しても大丈夫です。ただし、記載の仕方には気を付けた方がいいので、免税事業者の請求書の作り方を改めて解説しますね。」

「国の見解」が判明!免税事業者が取るべき対応がわかった

インボイス制度が始まる直前に投稿したYouTube動画の中で、免税事業者の請求書の作り方について解説しました。

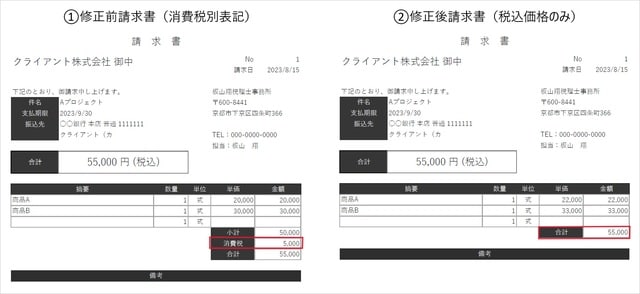

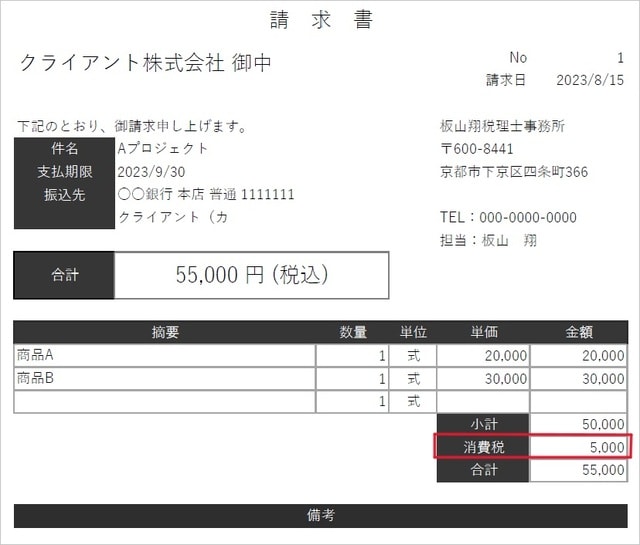

こちらの動画の中で、消費税10%分を請求書に別表記してしまうと、「なぜ免税事業者に消費税10%分を支払わないといけないのか?」と値引き要請されてしまうおそれがあるので、消費税は別表記せずに税込価格のみ表記することをおすすめしました(図表1)。

しかしその後、

「値付けや請求書発行システムの都合上、やはり消費税10%分は別表記しておきたいがダメなのか?」

「消費税分を別表記する場合は、消費税と明記してよいのか? 消費税相当額などの別名称にした方がよいのか?」

「経過措置で課税事業者は消費税8%分の仕入税額控除が受けられるので、消費税を8%にして請求するのはアリなのか?」

といったさまざまな疑問をコメントでいただきました。

これらの疑問の回答については、当時は国の見解がわからなかったので、「消費税を別表記したらダメという法律はありませんが、別表記しない方が無難です。」といった憶測による回答をせざるを得ませんでした。

しかしその後、国税庁の「お問い合わせの多いご質問」の中で、ほんの少しですが国の見解が示されましたので、これらの疑問はほとんど解消されました。

そこで今回は、免税事業者の請求書の作り方を完全版として改めて解説します。

まずは法律で決まっている免税事業者の請求書の作り方と、消費税の記載に関する国の見解を簡単に説明してから、これらを踏まえて消費税の記載方法も含めた具体的な請求書の作り方を3パターン解説していきます。

法律で決まっている「免税事業者の請求書の作り方」

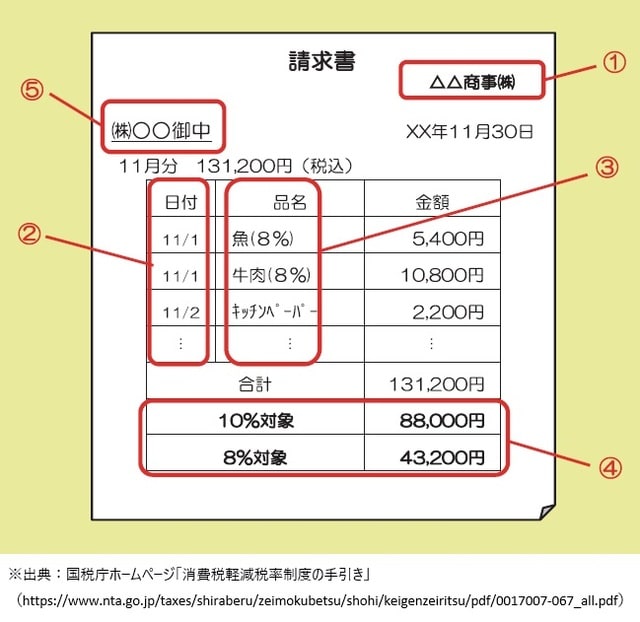

まず法律上では、免税事業者の請求書の作り方はどこまで細かく決められているのかというと、次の①~⑤の5つの記載事項を請求書に記載しなければならないとされています(図表2)。

①請求書発行者の氏名又は名称

②取引年月日

③取引内容(軽減税率対象資産があれば、軽減税率対象である旨)

④税率ごとに合計した税込価額

⑤交付を受ける者の氏名又は名称(小売業など不特定多数の者に販売する事業の場合は不要)

令和5年10月1日にインボイス制度が始まる前は、免税事業者も課税事業者も「区分記載請求書」を発行しなければならなかったのですが、その区分記載請求書にはこの5つの記載事項の記載が必要でした。

インボイス制度が始まって、課税事業者はインボイス(適格請求書)の発行が必要になりましたが、免税事業者は変わらずこの5つの記載事項の記載が必要です。

とはいえ、軽減税率の対象となる飲食料品や新聞を販売していない限り、5つとも普通に請求書を作っていれば自ずと記載される事項ばかりですので、あまり意識していなくてもこの5つの記載事項は記載できていたと思います。

「③取引内容」について、どこまで細かく記載しないといけないのか?とよく質問を受けますが、軽減税率の対象かそうでないかが把握できる程度であればいいので、画像のように「魚」や「牛肉」などの具体的な名称ではなくても、「食品」などの一般的な総称でもOKです。

また、「④税率ごとに合計した税込価額」についても、画像では「10%対象」「8%対象」と区分して記載していますが、軽減税率の対象となるものがなければ区分する必要はないため、請求する合計額の記載があれば自ずと④を記載できていることになります。

そして、「免税事業者でも消費税を別表記してもよいのか?」という話題に戻すと、消費税を別表記したとしても、本体価格に消費税を加えた税込価格が表示されていれば、④は記載できていることになりますし、請求書の作り方という点だけ見れば問題ないと言えそうです。

実際に、インボイス制度が始まる前は、免税事業者であっても消費税分10%を別表記するのが一般的でした。

「免税事業者による消費税の請求書記載」に関する国の見解

国は消費税が導入された当時から、免税事業者が消費税を別請求してもよいのか?という問題について、「消費税の仕組み上、免税事業者が消費税を別請求することは予定していない」と具体的な回答を避けてきました。

別表記するのはおかしいと匂わせつつも、別表記してはダメとまでは言わず、特に規制もしませんでした。

予定していなくても、現実に免税事業者が請求書に消費税を別表記するのが商慣習となっていたわけですし、それでも良いのか悪いのか、明確な回答をして欲しかったのですが…良くも悪くも見て見ぬふり、黙認していたような状態でした。

インボイス制度の開始が決まり、「インボイス(適格請求書)ではない免税事業者の請求書にこれまでどおり消費税を別表記してもいいのか?」「インボイスに似せた書類(インボイス類似書類)を発行するのは禁止されているのでは?」という問題が当然発生したわけですが、そのときも国はこの問題について具体的に触れず、私たち税理士も推測でアドバイスせざるを得ませんでした。

しかし、さすがに問い合わせが多かったからか、インボイス開始後の令和5年11月13日に公表された国税庁の「お問い合わせの多いご質問」の中で、次のような具体的なQ&Aを示してくれました。

------------------------------------------------

【お問い合わせの多いご質問:問④(一部抜粋)】

・問④:免税事業者はこれまで出していたような請求書や領収書等を交付することはできないのでしょうか。

・答:免税事業者が請求書等に消費税相当額を記載したとしても、それが適格請求書等と誤認されるおそれのあるものでなければ、基本的に罰則の適用対象となるものではありません。また、免税事業者であっても、仕入れの際に負担した消費税相当額を取引価格に上乗せして請求することは適正な転嫁として、何ら問題はありません。

※引用:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0521-1334-faq.pdf)

------------------------------------------------

このように、請求書に消費税相当額を記載したとしても、インボイス(適格請求書)と誤認されるようなものでなければ罰則はないと、私が知る限り初めて、免税事業者が消費税相当額を別表記しても問題はないと明言してくれました。

また、仕入の際に消費税相当額を負担しているのだから、売上の際も消費税相当額を上乗せ請求して問題ないと、こちらもある程度は明確な見解を示してくれました。

ただし、あくまで仕入時に負担した「消費税相当額」を記載してよいと書いているだけなので、単純に売値に10%をかけて「消費税」として別表記することを公認してくれたわけではなさそうです。

とはいえ現実問題として、毎回仕入時に払った消費税を集計して上乗せ請求するのは不可能です。

個人的には仕入時に10%消費税相当額を上乗せして支払っている(相手が免税事業者や一般消費者でない限り)のだから、売上時にも10%消費税相当額を上乗せ請求するのが一番合理的でわかりやすいと思います。

ただそうすると売上で受け取る消費税相当額の方がどうしても多くなってしまうので、益税が発生するという批判が出てしまうため、国も消費税相当額の計算方法については明言を避けたのでしょう。

そもそも売上1,000万円以下の小規模事業者の事務負担を軽減するために免税という制度を設けたのだから、どうせ消費税相当額の上乗せ請求を認めるのであれば、堂々と消費税分10%として別表記してよいと公認して欲しかったのですが。

おすすめ順に紹介!「免税事業者の請求書の作り方」3パターン

以上の法律や国の見解を踏まえて、具体的な免税事業者の請求書の作り方を3パターン、おすすめ順に紹介していきます。

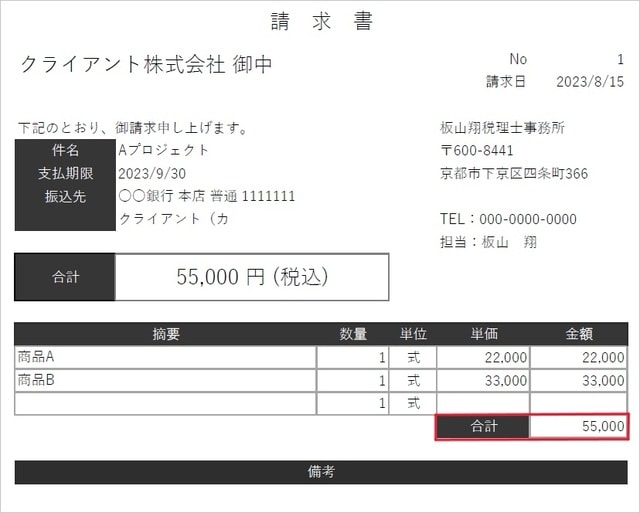

【パターン①】消費税分は別表記せずに「税込価格のみ」表記する(図表3)

一番おすすめの請求書の作り方は、以前の動画で解説したときと変わらず、消費税分を別表記せずに、消費税分を含めた税込価格のみを表記する方法です。

これなら法律上も実務上も何の問題もありませんし、消費税分を別表記していないので、「免税事業者なら消費税分を値引きしてくれ」なんて言われることもありません。消費税分を10%で計算しようが8%で計算しようが、値付けも自由にできます。

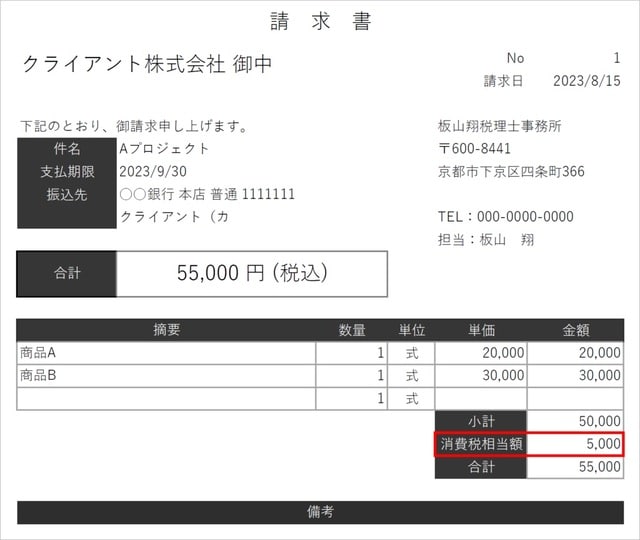

【パターン②】消費税分を「消費税相当額」として記載する(図表4)

消費税分を別表記したい場合は、「消費税」という名称ではなく「消費税相当額」として記載する方法をおすすめします。

「消費税」と書くと免税事業者が消費税を請求するのはおかしいと言われかねないですが、「消費税相当額」を請求するのは国も認めていることで、別表記しても何ら問題はありません。

「消費税相当額」を売値の10%としてよいのか? 買い手が仕入税額控除を受けられる売値の8%にとどめるべきなのか? 生真面目に仕入時に支払った消費税相当額を集計した金額を表示しないといけないのか?という問題については、消費税相当額の計算方法に決まりはないのでどれでもいいのですが、売値の10%とすることをおすすめします。

なぜなら、こちらのサンプルでは軽減税率対象資産はないので、「10%対象」「8%対象」といった税率区分の記載はしていませんが、もし軽減税率対象資産があれば、「10%対象55,000円、8%対象〇〇円」と書かないといけないからです。

10%対象と書いているのに消費税相当額が売値の10%ではなかったら、買い手としては意味がわからないですよね。

それに売値の8%を請求してしまうと、「8%って軽減税率対象資産なの?」といった誤解を招きますし、生真面目に仕入時に支払った消費税相当額を集計して請求するのも、「なぜこんな金額になるの?」と疑問を抱かれてしまいそうです。

10%請求するのは益税だ何だと言われる可能性は0ではありませんが、きちんと法律を守っている以上、書き方や値付けの仕方をとやかく言われる筋合いはないので、気にする必要もないでしょう。

【パターン③】消費税分を従前どおり「消費税」として記載する(図表5)

最後にインボイス制度が始まる前と同じように、「消費税」として別表記する方法ですが、私はこれでも問題はないと考えています。

免税事業者は消費税を納税するわけではないので、「消費税」ではなく「消費税相当額」と記載した方が正しいのはわかりますが、どちらで記載しようがやっていることは同じだからです。

売値にかける税率も、10%のままでよいと思います。理由は【パターン②】と同じです。

請求書発行システムやレジシステムを使っている場合、「消費税」の部分を「消費税相当額」などの名称に変える機能がないことも多いでしょうし、そのためだけにシステム改修費用を支払うようなことまでする必要はないと思います。

インボイスの登録番号を載せるなど、インボイスと誤認されるようなものでなければ罰則はないと国も明言していますし、区分記載請求書の5つの記載事項もきちんと記載されているので、法律上は特に問題ありません。

もちろん、こういった事情を知らない人がほとんどなので、免税事業者が消費税を請求するのはおかしいと指摘されることもあるかもしれませんし、可能であれば【パターン①】か【パターン②】の記載方法に切り替えましょう。

24年3月時点では「税込価格のみを表示する」が一番おすすめ

このように、免税事業者が請求書に消費税相当額を記載してもよいと国が認めてくれたとはいえ、記載方法まで詳しく発表してくれたわけではないので、やはり消費税分は別表記せずに税込価格のみを表示する方法が一番おすすめできます。

値付けやシステムの仕様上、どうしても消費税分を別表記したい場合は、できれば「消費税」ではなく「消費税相当額」として記載した方がいいですが、システム改修が難しければ「消費税」として記載しても現時点では問題ありません。

こういった具体的な免税事業者の請求書の作り方についても、本来はインボイス開始前に国が発表すべきものだと思うのですが…放置されているのか、好きにさせてもらってるのか、なかなか情報が出てこないので、今後も少しずつ出てくる情報をもとに、対策を検討していく他なさそうです。

板山 翔

板山翔税理士事務所 代表、税理士

平成28年に日本初のオンライン専門の税理士事務所を開業。塾講師歴7年、大手WEBメディアで連載を持つなどの異色の経歴を持つ。5人以下の小さな会社の経営者へ向けて、様々なメディアで情報を発信しており、YouTubeチャンネル「税理士ショウの超わかりやすいビジネスQ&A」は動画9本で登録者1,000人を超えるなど急成長している。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは