金融庁から金融機関に入った「強い指導」の中身とは?

金融円滑化法(正式名称は、「中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律」)は、2009年12月4日に施行され、2013年3月末日に期限が到来して失効しました。

2008年秋のリーマンショックにより景気が低迷し、中小企業の資金繰りが悪化しました。そのため、中小企業への貸し渋り、貸しはがしを抑制して、中小企業の資金繰りを支援することを主な目的として制定された法律です。

中小企業等が金融機関に弁済の負担の軽減を申し入れたときは、できるかぎり返済条件の変更等を行うよう、金融機関の努力義務が定められました。また、金融機関には、金融機関の責務を遂行するための体制整備や、貸付条件の変更等の実施状況についての当局への報告が求められました。

金融円滑化法は、貸付条件の変更等について、あくまで金融機関の努力義務を定めたものにすぎません。したがって、たとえ事業者からの申込みがあったとしても、金融機関には返済条件の変更を行う法的な義務まではありませんでした。

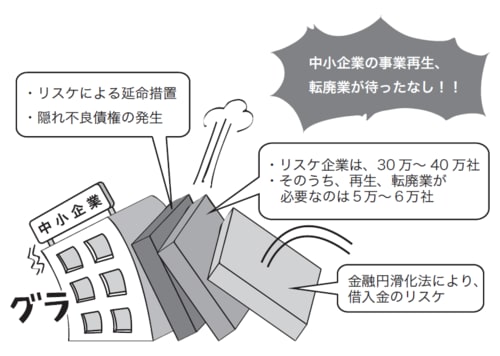

しかし、中小企業救済という政府の意向を踏まえて金融庁から金融機関に対する強い指導がなされたため、実際は、申込み案件の大半について、借入金の支払猶予(Reschedule:リスケジュール、一般に「リスケ」と言われます)がなされて貸出条件の変更が行われました。金融機関にとっても、債務免除は極めてハードルが高く実行は困難ですが、支払猶予であれば比較的受け入れやすいという事情がありました。

当初、同法は、2011年3月末までの約1年4カ月の時限立法として制定されました。しかし、当初の期限を迎えても中小企業の業況・資金繰りは依然として厳しい状態にあったことから、2度にわたって1年ずつ期限が延長され、2013年3月末をもって再々延長はされることなく失効しました。

9割以上が実行された中小企業の「リスケ」

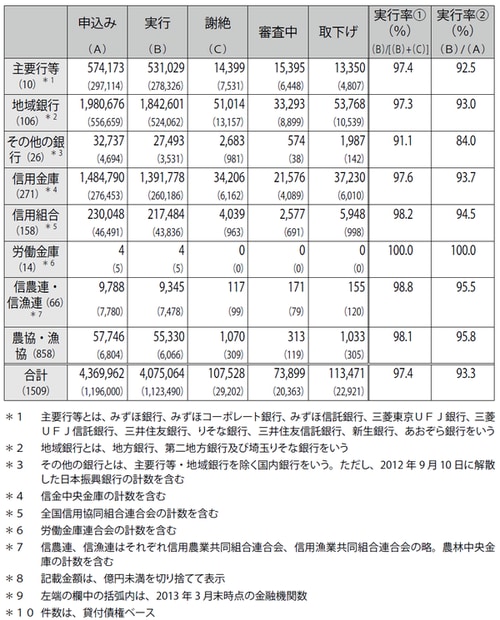

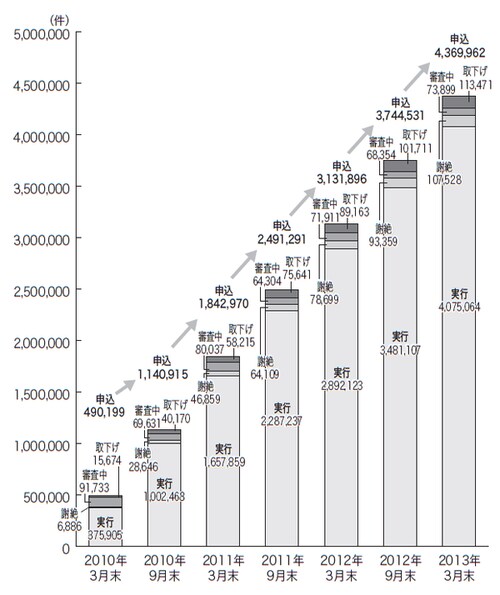

金融庁の公表によれば、金融円滑化法による中小企業についての貸付条件の変更等の施行状況については、2013年3月末までの間に、累積で436万9962件の申込みがあり、そのうち407万5064件について変更が行われています。申込み件数に占める貸付条件の変更等の実行率は、実に93.3%もの高い割合に上っています。

また金融機関別にみると、主要行等の申込み件数が57万4173件、実行件数が53万1029件であるのに対して、地域銀行の申込み件数が198万676件、実行件数が184万2601件、信用金庫の申込み件数が148万4790件、実行件数が139万1778件となっています。返済猶予の要請が、地域金融機関に対して多くなされていることがわかります。

【図表1 各期末までの申し込み件数(累計)およびその処理の状況】

【図表2 金融機関の業態別】