退職金を「経費」にできるのは「会社」だからこそ

会社ならではの節税策として、毎月の給料額を減らして、勇退するときに「退職金」として払う方法があります。税金や社会保険料が安く済みます。後述するように、個人事業主の場合は退職金の支給自体が認められません。あくまでも、会社のみに認められています。

会社をつくると、退職金は個人とは別の人格、すなわち法人格から支給されることになります。そのため、常識はずれな高い金額でないかぎり、退職金は会社の経費として認められるのです。

「退職金っていうけれど、この時代に、そんなお金をどうやって残せばいいの?」というのが、独立した人たちに共通する思いでしょう。そこで会社にした場合、退職金を利用したほうが有利と思える節税方法を紹介しましょう。

カンタンにいえば「本当は、今すぐこれだけの給料を支払えるけれども、その一部は支払わずに積み立てておいて、退職金として後払いをする」というやり方です。

つまり、毎月の給料を減らしてでも、退職金として支払ったほうが、税金や社会保険料が安くなるのです。

節税効果が高い退職所得の計算方法

給料に「給与所得控除」があるように、退職金にも「退職所得控除」という、収入から差し引ける特別な控除が認められています([図表2]参照)。

まず退職所得控除額は、80万円未満なら全額を控除できます。つまり、税金は一銭もかかりません。また、勤続年数が20年以下の場合は、40万円に勤続年数を掛けた金額を控除額として、退職金から差し引くことができます。

それに加えて、20年を超えると、超えた年数に70万円を掛けた金額を控除額として退職金から差し引けます。

さらに、退職所得として課税されるのは、退職金から退職所得控除を差し引いた金額のわずか半分だけです。もちろん社会保険料もかかりませんから、明らかに給与所得よりも有利といえます。

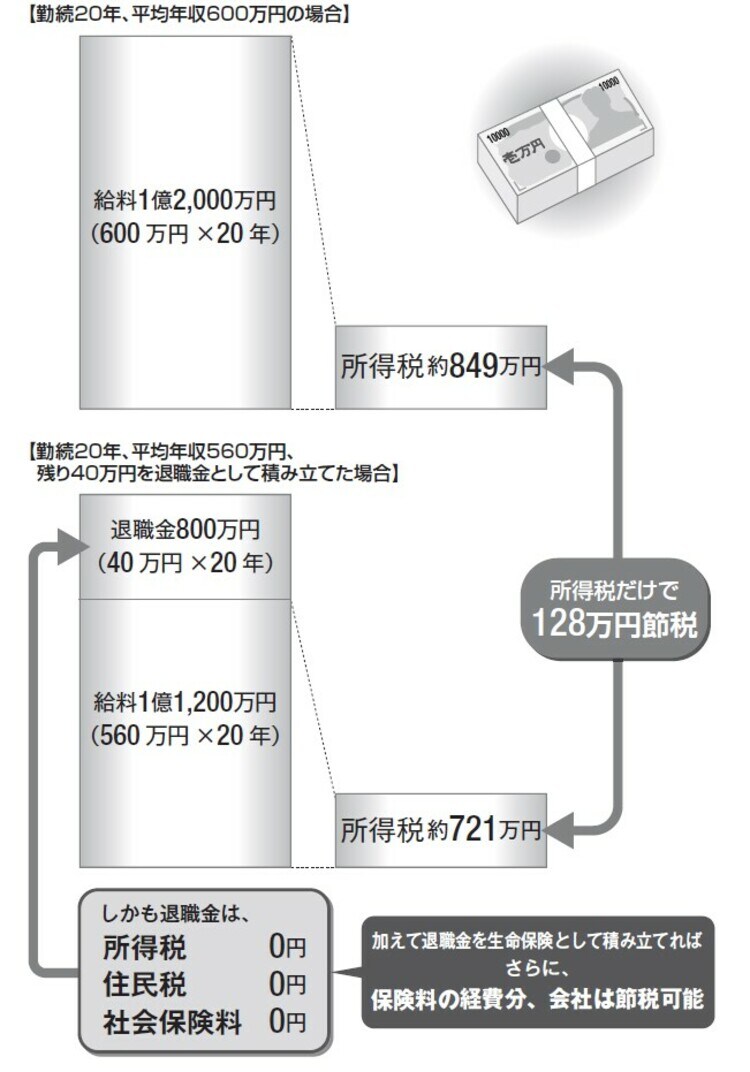

以下、勤続20年で、「給与を毎年600万円受け取った場合」と、「給与を毎年560万円受け取り40万円を退職金として積み立てた場合」とを比較してみましょう([図表3]参照)。

【勤続20年、平均年収600万円の場合】

・給料総額1億2,000万円(600 万円×20 年)⇒所得税約849万円

【勤続20年、平均年収560万円、年40万円を退職金として積み立てた場合】

・給料1億1,200万円(560 万円×20 年)⇒所得税約721万円

・退職金800万円(40万円×20 年)⇒所得税0円

受け取る総額は同じであるにもかかわらず、後者のほうが、所得税だけで128万円の節税になります。ちなみに、本件の場合、退職金800万円には住民税も社会保険料も「0円」です。加えて、退職金を生命保険として積み立てれば、さらに、保険料の経費分、会社は節税可能です。