「住居」の経費化は会社のほうがトク

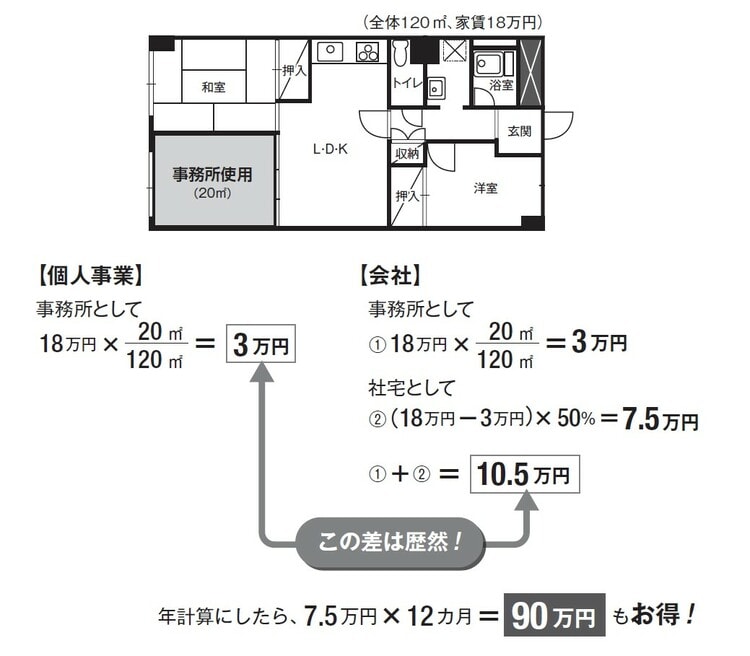

自宅兼事務所の場合、会社なら自宅の一部分を経費扱いにして、さらに会社で住居を借り上げて「社宅」にすれば節税できます。

◆個人事業が住居を経費にする場合

個人事業では、事業に必要な支出を経費として収入から差し引けます。もちろん、自宅兼事務所として利用しているときの家賃なども、事務所としての業務にかかる部分のみを計算(按分)して経費として申告できます。

しかし、自宅としてプライベートな領域の家賃は家事費ですから、いっさい認められません。家賃の経費を計算するのに面積で分けようと思って、事務所に該当する場所を考えてみたら、パソコン周辺と書類置き場だけだった、というのはよくある話です。

加えて、生計を一緒にしている家族、たとえば両親が所有する土地を借りているからといって、親に地代を支払っても、個人事業の場合はこれを経費として認められません。

なぜなら、所得税法では、生計をともにして一緒に暮らしている家族へ計画的に所得を分散することで、所得税を安く済ませようという考え方を規制したいからです。

◆会社が住居の家賃を経費にする場合

一方、会社の場合は、自宅兼事務所の自宅部分の家賃の一部を経費扱いにすることができます。会社が住居を借り上げて、それを「社宅」として取り扱うことによって、家賃の住居部分のおおむね50%を経費とすることができるのです。

ここは大事なポイントです。会社をつくって、社長が自宅の一部を事務所や作業場として使用しても、実際には仕事で使うスペースは全体の半分にも満たないでしょう。

そこで、仕事で使う以外のスペースは「社宅」とし、その分の家賃相当の半額を経費扱いにするのです。そうすれば節税効果が得られます([図表1]参照)。

ただし、世間相場に比べて、条件(広さや間取り、室内の豪華さなど)が非常にいい物件に関しては、社長が会社から「経済的利益」を受けたと判断されてしまいます。つまり、現物の給料として認定されるので注意が必要です。