土地の生前贈与と相続、手続きが簡単で負担が軽いのは?

生前贈与でも相続でも、土地の名義変更や税金の申告が必要になる点は同じです。ただし相続人の数が多い場合は、土地を相続で渡そうとすると手続きが進まず手間がかかることがあります。

相続では他の相続人と揉めて手続きが進まないことがある

相続では、遺産分割協議で揉めると誰が土地を相続するのか決まらず、土地の相続手続きが進まないことがあります。遺産分割協議で合意できず、調停や審判で決める場合は裁判所で手続きが必要になり、他の相続人と揉めて精神的な負担が増すことも少なくありません。

また、仮に遺産分割協議で合意して誰が土地を相続するか決まった場合でも、相続人の中に非協力的な人がいると書類が揃わず手続きが進まないことがあります。

一方で生前贈与の場合は、土地を渡す人(贈与者)と受け取る人(受贈者)の2人が合意すれば贈与が成立して手続きを進められるので、贈与の手続きをする際に贈与者・受贈者以外の人の同意や協力は基本的に必要ありません。

土地を生前贈与するときの手続きの流れ

土地の生前贈与で必要になる主な手続きは、登記と税金(贈与税・不動産取得税)の申告の2つです。

贈与登記の手続きの流れ

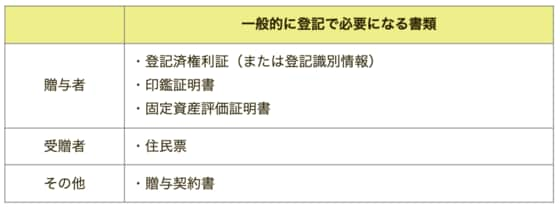

法務局で贈与登記を行う際、一般的には次の書類が必要になります。

また、法務局に提出する登記申請書を作成する際、登記事項証明書が必要になります。手元にない場合は、法務局に申請して事前に取得するようにしてください。登記申請書の用紙は法務局のサイトからダウンロードでき、記入例も掲載されています。

登記ができるのは、登記対象となる土地がある地域を管轄する法務局です。登記申請書が作成できたら必要書類とともに法務局に提出します。

贈与税・不動産取得税の申告手続きの流れ

贈与税の申告は贈与を受けた年の翌年2月1日~3月15日に行います。申告・納税の手続きをする税務署は、原則として土地を贈与された人の住所地を管轄する税務署です。

贈与税の申告書は国税庁のサイトからダウンロードでき、一般的な贈与であれば申告書の第一表に記入して提出することになります。土地の贈与の場合は、固定資産税評価額をそのまま使用するのではなく、相続税評価額(路線価方式や倍率方式)を個別に算定して使用することになります。当然、その評価額に至った根拠書類も添付する必要があります。贈与税の計算や申告書の作成は慣れていない方には難しいので、税理士に依頼しても良いでしょう。

不動産取得税は国税ではなく地方税のため、税務署ではなく市区町村(東京23区は都税事務所)が担当となります。(不動産の取得者本人ではなく)各地方自治体が税額を計算して、その税額が記載された通知書が届くので、その通りに納税をすることになります。

土地を相続するときの手続きの流れ

土地の相続で必要になる主な手続きは、登記と税金(相続税)の申告の2つです。

相続登記の手続きの流れ

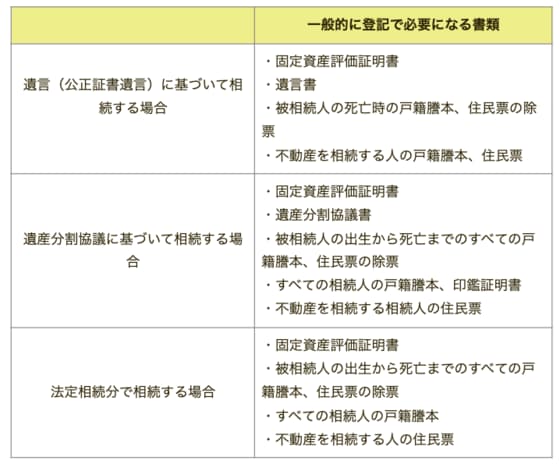

法務局で相続登記を行う際、一般的には次の書類が必要になります。

登記申請書の用紙を法務局のサイトからダウンロードできる点や土地がある地域を管轄する法務局に書類を提出する点は、贈与登記で解説した内容と基本的に同じです。

相続税の申告手続きの流れ

相続税の申告は、被相続人が亡くなったことを知った日の翌日から10ヵ月以内に行います。申告・納税の手続きをする税務署は原則として被相続人の住所地を管轄する税務署です。

相続税の計算や申告書の作成は慣れていない方には難しいので、一般的に税理士に依頼することになります。土地の相続では相続税評価額(路線価方式や倍率方式)を個別に算定して使用することになります。当然、その評価額に至った根拠書類も添付する必要があります。税理士に依頼すれば必要書類の取得も代行してもらえます。