土地を生前贈与するメリットとデメリット

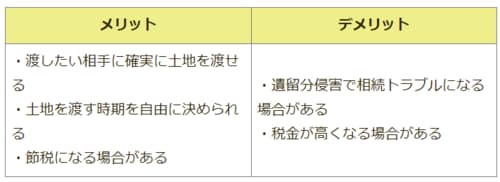

生前贈与は、相続対策として活用されることが多い方法のひとつです。土地を生前贈与する場合、次のようなメリットとデメリットがあります。

相続で渡す場合、相続人同士で土地の相続を巡って揉める可能性がありますが、贈与であれば贈与者(贈与する人)と受贈者(贈与される人)が合意すれば土地を渡せるので、他の親族の同意を得る必要はありません。

また、マイホームを建てるときや事業を始めるときなど、適切な時期に贈与することで土地の有効活用が可能になる点も生前贈与のメリットです。

しかし、土地のような高額な財産を生前贈与すると、他の相続人が相続開始後に受け取る財産が減って相続トラブルになる場合があります。一定の相続人には、財産の一定割合を最低限相続できる権利として、遺留分が法律で認められているので、遺留分侵害にならないか注意が必要です。

また税金に関しては、土地を生前贈与すれば節税になる場合がある一方で、逆に税負担が増える場合があります。生前贈与で渡す場合と相続で渡す場合について、税金がどのように変わるのか事前に確認しておくことが大切です。

土地を生前贈与するときの手続きの流れ

土地を生前贈与する際には、土地の名義を変更するために登記が必要になり、贈与税がかかる場合には申告が必要になります。

以下では、土地を生前贈与するときの手続きの流れを紹介します。

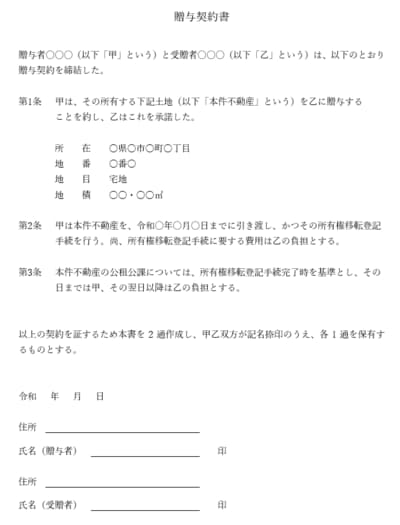

贈与契約書を作成する

土地を生前贈与するときには、贈与契約書を作成します。

法律上、贈与契約は口頭で内容を確認しただけでも成立しますが、書面で残しておかないと後々にトラブルになる可能性が高くなるので、生前贈与では一般的に贈与契約書を作成します。また、名義変更の手続きである登記をする際に贈与契約書が必要になるので、その点で贈与契約書の作成は必須です。

贈与契約書では「誰が・誰に・いつ・何を」贈与するのか明確に記載します。土地の贈与であれば所在・地番・地目・地積を、建物の贈与であれば所在・家屋番号・種類・構造・床面積を贈与契約書に記載してください。これらの事項は、登記事項証明書で確認できます。

贈与契約書が作成できたら2通作成して署名捺印をし、贈与者と受贈者が1通ずつ保管しましょう。

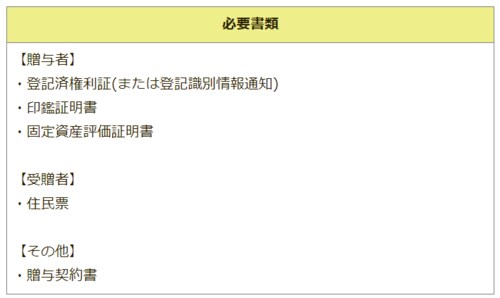

登記に必要な書類を揃える

土地の生前贈与で登記をする場合、法務局で手続きをする際に必要になる主な書類は以下のとおりです。

印鑑証明書や固定資産評価証明書、住民票は市区町村役場で取得できます。受贈者の住民票に関しては特に期限はありませんが、印鑑証明書は3ヵ月以内に取得したものを用意してください。

また、固定資産評価証明書は、登記をする年度の証明書が必要です。

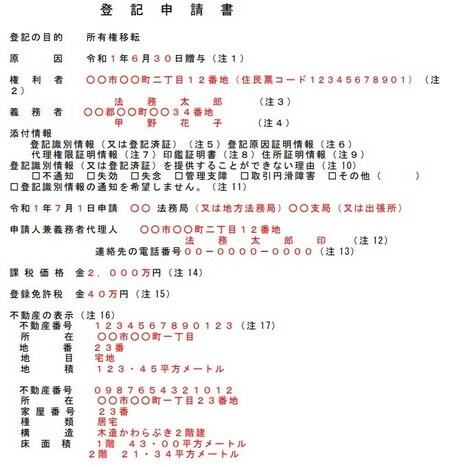

登記申請書を作成する

法務局で登記をするときには、登記申請書と前述の必要書類を提出することになります。

以下の例は、法務局のサイトに掲載されている登記申請書の記入例です。

登記申請書の用紙や記入例は、以下のサイトに掲載されています。

法務局:不動産登記の申請書様式について

登記申請書に記載する事項のうち、所在や地番、家屋番号などの「不動産の表示」に関する事項は、その不動産の登記事項証明書に記載されている内容をもとに記入します。

また「課税価格」は、毎年市区町村役場から届く固定資産課税明細書等で確認が可能です。贈与による登記の場合、登録免許税は課税価格に税率2%をかけて計算し、求めた税額を「登録免許税」の欄に記入します。