生前贈与と相続の基本

土地を生前に贈与するか相続で渡すかを決めるには、生前贈与と相続に関する基本的な事項を理解しておく必要があります。まずは、生前贈与と相続それぞれの概要から見ていきましょう。

生前贈与とは

生前贈与とは、生きている間に自分の財産を渡すことです。配偶者や子に財産を贈与すれば、相続税の課税対象となる遺産額が減って、家族が払う相続税を減らすことができます。

また相続まで待たずに財産を渡せば、家族が必要とするタイミングで財産を渡すことができて、有効に活用できる点も生前贈与のメリットのひとつです。

財産を生前贈与すると贈与税の課税対象になりますが、年間110万円の非課税の特例制度の要件を満たす場合には、贈与税はかかりません。生前贈与の方法を工夫することで、贈与税も相続税も安く抑えながら財産を渡すことができます。

相続とは

相続とは、亡くなった人(被相続人)の財産や権利を別の人が受け継ぐことです。財産や権利を誰が受け継ぐのか、相続人になる人は法律で決まっています。

配偶者は常に相続人になりますが、子・親・兄弟姉妹の間では順位があり、第一順位が子、第二順位が親、第三順位が兄弟姉妹です。上の順位の人がいる場合、下の順位の人は相続人にはならず遺産の相続権はありません。ただし、生前に遺言書を作成しておけば、誰に何の財産を渡すか指定できます。遺言によって相続人以外の人に財産を渡すことも可能です。

遺言書がある場合には、その内容に従って遺産を相続します。一方、遺言書がなく相続人になる人が複数人いる場合は、遺産の分け方を相続人で話し合って決めます。

生前贈与と相続では税金の種類が変わる? お得なのはどちらか

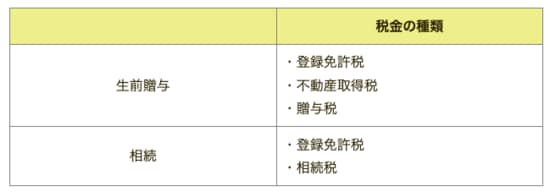

土地の生前贈与と相続ではかかる税金の種類が異なり、それぞれ以下の税金がかかります。

登録免許税は贈与より相続のほうが安い

登録免許税とは、法務局で登記をする際に納める税金です。生前贈与や相続で土地を取得した場合、土地の名義を新たな所有者に変更するための登記を行うことになり、登録免許税を納付します。

登録免許税の税額は土地の課税標準額に税率をかけて求めた金額で、税率は生前贈与なら2%、相続なら0.4%です。生前贈与と相続では、登録免許税の税額に5倍の差が生じます。土地の価格が2,000万円の場合、生前贈与であれば税率2%で税額は40万円ですが、相続であれば税率0.4%で税額は8万円です。

不動産取得税は相続ではかからない

不動産取得税とは、土地や家などの不動産を取得したときにかかる税金です。購入や贈与などで土地を取得した場合も、不動産取得税がかかります。しかし、相続によって土地を取得した場合にはかかりません。

不動産取得税の税率は取得した不動産の種類によって異なり、土地の場合は令和6年3月31日までは税率3%です。2,000万円の土地を生前贈与によって取得すると、60万円の不動産取得税がかかります。

非課税になる金額は贈与税より相続税のほうが大きい

贈与税は贈与財産の金額が年間110万円以下であればかからず、相続税は遺産額が「3,000万円+600万円×法定相続人の数」で求めた金額以下であればかかりません。

非課税になる金額(基礎控除額)は贈与税よりも相続税のほうが大きいので、相続によって財産を渡すほうがより大きな額の財産を無税で渡すことができます。

例えば2,000万円の土地を親から成人の子に渡す場合、生前贈与なら贈与税585.5万円がかかりますが、相続なら土地を含めた遺産総額が基礎控除額以下であれば、相続税はかかりません。

ただし贈与税にも相続税にも特例制度があり、特例制度を使える場合は贈与税や相続税を大幅に軽減できる場合があります。そのため、土地の生前贈与と相続のいずれで税金が安くなるのかはケースごとに変わるので、節税対策を考える際は個別に検討が必要です。