早いうちから生前贈与を行っておく

早いうちから生前贈与を行っておくことも相続税対策として有効です。生前贈与の場合、年間110万円までであれば贈与税がかかりません。

そのため、例えば10年間にわたって110万円ずつ贈与を行えば、1,100万円の財産を非課税で贈与することが可能です。なお、贈与と認められなかった場合は相続財産とみなされてしまうため、贈与の際は贈与契約書を作成することをおすすめします。

また、毎年一定の金額を贈与することが決まっている場合、定期贈与とみなされてしまいます。定期贈与とみなされると贈与税がかかってしまう可能性があるため、贈与のタイミングと金額を一定にしないようにすることも大切です。

一次相続の際に収益物件を一人っ子が相続する

一次相続の際、賃貸アパートなどの収益物件を被相続人の配偶者ではなく子どもが相続することも、二次相続の対策方法のひとつです。

一次相続の際に収益物件を配偶者が相続した場合、二次相続までに発生した収益によって配偶者の財産が増えるため、二次相続の際に相続税が課税される可能性が高まります。二次相続の財産が大きくなってしまう可能性がある場合は、子どもへの相続を検討するとよいでしょう。

相次相続控除を適用する

短期間のうちに両親が亡くなった場合、その期間が10年未満であれば相次相続控除を適用できる可能性があります。

相次相続控除が可能な場合は、一次相続の際に納めた相続税の一部が二次相続の際に控除できます。ただし、相次相続控除の適用には、以下の条件を満たさなければなりません。

・相次相続控除を適用しようとする人が二次相続の相続人であること

・一次相続から二次相続までの期間が10年以内であること

・一次相続の際に被相続人から財産を相続し、相続税が課税されていること

相次相続控除の控除額は、一次相続から二次相続までの期間が短ければ短いほど大きくなります。適用できるかどうかわからない場合は、相続診断士などの専門家に相談することをおすすめします。

一人っ子が相続する際の手続きの流れとは?

一人っ子が相続する際の手続きを一連の流れに沿って解説します。手続きの流れは以下のとおりです。

・遺言書の有無の確認

・相続人調査

・相続財産の調査

・遺産分割協議

・相続税の申告、納税

・相続登記、預貯金の相続手続き

それぞれ解説します。

遺言書の有無の確認

まず、遺言書が存在していないかどうかを確認しましょう。被相続人が遺言書を残していた場合、結果が大きく変わってくる可能性があるためです。

遺言書が保管されている可能性がある場所は、遺言書の種類によって異なります。自筆証書遺言の場合は自宅や貸金庫、法務局などで保管されていることが一般的です。公正証書遺言の場合は原本が公証役場で保管されているため、公証役場で確認しましょう。

なお、秘密証書遺言と法務局以外の場所で保管されていた自筆証書遺言の場合は、裁判所での検認手続きが必要であるため、もし発見しても勝手に開封してはいけません。

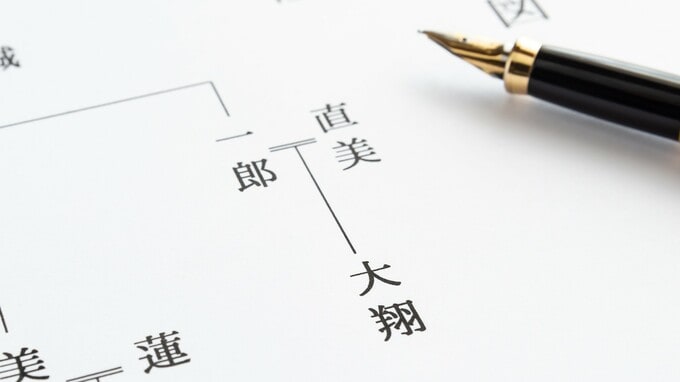

相続人調査

続いて相続人の調査を行います。被相続人の出生から死亡までの戸籍をすべて取得し、自分以外に相続人がいないかどうかを確認しましょう。

中には、自分は一人っ子だと思い込んでいたら、実は被相続人に離婚歴があり、前妻との間に子どもがいる場合や、認知した非嫡出子がいるケースもあります。

その他、養子も離縁していなければ相続権があります。場合によっては相続人の数が変わってくるため、相続人の調査は見落としがないようにしなければなりません。