二次相続とは? 一次相続との違いを解説

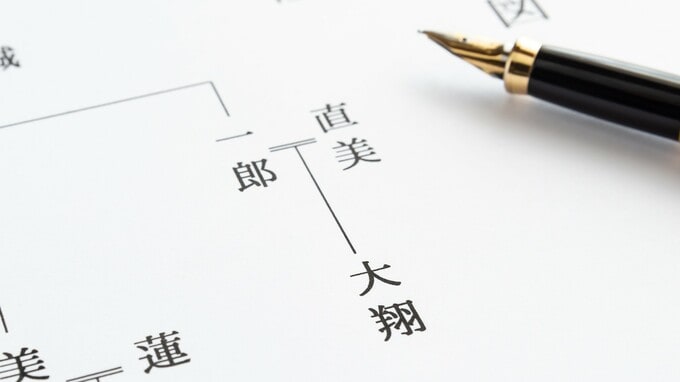

子どもから見て、両親のうちどちらかが亡くなったときに発生した相続を一次相続といいます。その後、もう片方の親が亡くなったときに発生した相続を二次相続といいます。

被相続人に配偶者と子どもがいる場合、一次相続の際の相続人は被相続人の配偶者と子どもですが、二次相続の際の相続人は子どもだけです(子どもから見て両親共に亡くなっているため)。

一人っ子の二次相続では何故相続税が高くなる?

一人っ子の二次相続で相続税が高くなるのには、以下のような理由があります。

・相続税の基礎控除が少なくなるため

・相続税率が高くなるため

それぞれ解説します。

相続税の基礎控除が少なくなるため

相続税には3,000万円+法定相続人の数に応じた基礎控除があります。例えば、法定相続人が2名の場合の控除額は以下のとおりです。

3,000万円+(600万円×法定相続人2名)=4,200万円

この場合、相続財産が4,200万円までであれば相続税はかかりません。4,200万円を超える場合は、超えた部分に対して相続税がかかります。

このように、基礎控除額は単純に相続人の数が多ければその分高くなります。そのため、どうしても相続人が少なくなる一人っ子の場合、相続税が高くなりやすいのです。

相続税率が高くなるため

また、一人っ子の二次相続で相続税が高くなる理由には、相続税率が高くなることも挙げられます。なぜなら相続税率は法定相続分に応じて税率が高くなるためです。

相続人が多い場合は1人あたりの法定相続分は少なくなりますが、一人っ子のように相続人が少ない場合は、1人あたりの法定相続分が多くなり、その分税率が上がってしまいます。そのため、相続財産額によっては高額な相続税が発生してしまう可能性があります。

一人っ子の場合と兄弟がいる場合での二次相続の違いとは?

一人っ子の場合、二次相続の際に相続人となるのは一人っ子である本人1人です。しかし兄弟がいる場合は兄弟全員が相続人となります。

相続の手続きを進めるためには相続人全員の同意が必要です。ケースによっては兄弟間の関係が悪く、トラブルに発展する可能性もあります。そのため、兄弟がいる場合は手続きがスムーズにいくとはかぎりません。

ただし、兄弟がいる場合は相続税の基礎控除額が多くなるため、一人っ子の場合に比べて相続税を負担しなければならない可能性は低くなります。

一人っ子の二次相続の節税方法を解説

一人っ子の二次相続で高額な相続税を支払わずに済むためには、二次相続の前に節税対策をしておくことをおすすめします。節税方法は以下のとおりです。

・納税資金対策を行う

・早いうちから生前贈与を行っておく

・一次相続の際に収益物件を一人っ子が相続する

・相次相続控除を利用する

それぞれ解説します。

納税資金対策を行う

相続税が課税されることを見越して、納税資金をあらかじめ準備しておきましょう。十分に節税対策をしたとしても、相続財産額によっては相続税が高額になってしまうおそれがあるためです。

相続税の納税は現金での一括納付が原則です。不動産は現金化するまでに時間がかかるため、早めに財産を現金化するなどして二次相続に備えておく必要があります。