相続財産の調査

相続人の調査と並行して、相続財産の調査も行います。相続財産を調査する際は不動産や預貯金、株式などのプラスの財産だけでなく、借金などのマイナスの財産も調査しなければなりません。

不動産を所有している場合は、権利証や固定資産税の通知書で所在や地積などが確認できます。その他、市区町村役場で取得できる名寄せ台帳でも物件の確認が可能です。

所在を確認したら登記の状態を確認しましょう。登記の状態は、法務局で取得する全部事項証明書や、法務省の登記情報サービスで取得できる登記情報で見られます。

預貯金関係は被相続人の通帳やキャッシュカードなどを手がかりに調査します。被相続人が死亡した時点での正確な口座残高が確認でき、相続税の申告にも使用できるため、金融機関から残高証明書を発行してもらっておくとよいでしょう。

遺産分割協議

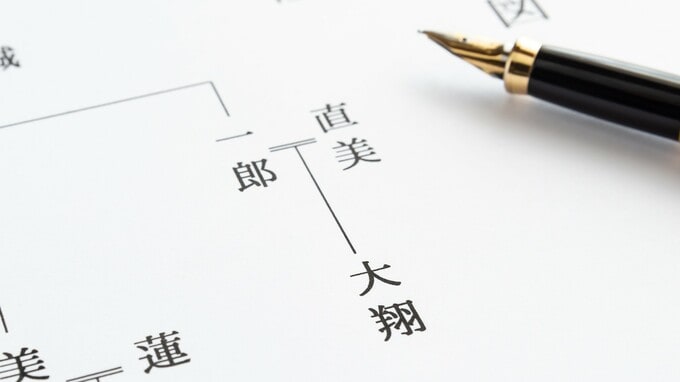

自分以外にも相続人がいる場合は、遺産をどのように分けるかについて相続人間で協議をします。相続人が自分ひとりの場合は不要です。

相続人調査の結果、自分に異父兄弟や異母兄弟がいることが判明した場合は、その異父兄弟や異母兄弟に連絡をとり、被相続人の相続が開始したことや遺産分割協議をする必要があることを伝える必要があります。

遺言書がある場合は、その遺言内容に従って遺産を分割します。ただし、相続人全員の同意があれば、遺言と異なる内容で遺産分割を行うことも可能です。

なお、遺産分割協議書を作成する際は、すべての相続人が内容に同意したうえでそれぞれ署名し、実印にて押印します。登記や相続税の申告の際に必要になるため、印鑑証明書をそれぞれ何通か取得しておくとよいでしょう。

相続税の申告、納税

相続税の申告は、被相続人の死亡を知った日の翌日から数えて10ヵ月以内に行う必要があります。以下の書類を税務署に提出し、相続税を納付しましょう。

・被相続人の出生から死亡までの戸籍謄本

・被相続人の住民票の除票や戸籍の附票

・相続人全員の戸籍謄本

・相続人全員のマイナンバーカード

・相続人全員の印鑑証明書

上記の他、被相続人が不動産を所有している場合は固定資産税課税明細書や全部事項証明書、預貯金関係に関しては残高証明書などが必要です。

なお、相続税の納付は税務署や金融機関、郵便局の窓口などから行えます。申告期限までに行わない場合は無申告加算税や延滞税が課税されてしまうことがあるため注意が必要です。