「副収入源」としての収益物件の活用が増加

収益物件活用の目的としてまず考えられるのは、副収入源としての活用方法です。言葉を換えれば、インカムゲインを得るための不動産投資ともいえます。

バブル崩壊以降、日本の不動産市況は、必ず土地が値上がりするとはいえない状況が続いています。バブル期のように、1億円で買って2億円で売るというのは現実的ではありません。

その代わりに、金融機関からの借り入れを利用して収益物件を取得し、賃貸して賃料収入を得るという投資が可能となりました。

借入金の金利も「史上最低水準」に!?

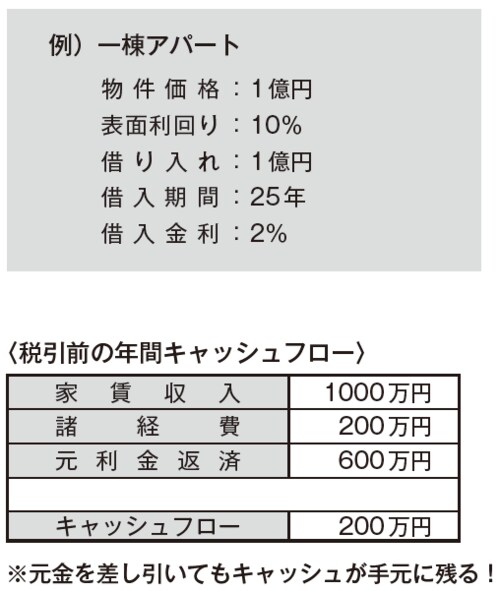

以下の図表をご覧ください。1億円の一棟アパートで表面利回りが10%の物件事例です。

[図表]収益物件から副収入を得る

本連載では例としてわかりやすくするため利回りを10%と仮定しますが、現在の実際の市場では10%よりは低い場合が多いでしょう。

借り入れは1億円、年間の賃料収入が1000万円あります。ここから固定資産税などの諸経費がおよそ年間200万円かかります。さらに金融機関への返済である金利だけではなく、元金を差し引いても手元に年間200万円の収入が残ります。

これが副収入(キャッシュフロー)となるのです。厳密にはここから税金がかかります。

このようなことが可能なのは、不動産価格が安くなり、利回りが高く設定できるようになったためです。おそらく先進国で現在の日本よりも高利回りで不動産を運用できる国はないと思われます。一方で借入金の金利は史上最低水準で、1~2%の金利で資金を調達できる環境となっており、そのこともオーナー社長にとって有利です。