税引前キャッシュフローで「本業年収の半分」を目指す

副収入としての活用には、万が一、本業での収入が途絶えた場合のスペアタイヤとしての役割があります。

現在のオーナー社長は、今は良いけれど来年は事業がどうなるかわからないというのが実情です。これだけ経済の流れが速くなっている現在においては、いつ何時会社の業績が悪化し、最悪の場合、倒産してもおかしくありません。また自分がいつ病気やけがをして仕事ができなくなるかもわからないのです。

そのもしもに備えるために、収益物件を活用して賃料収入で副収入が入る仕組みをつくっておくことが有効です。そのため、ひとつの目標としては税引前キャッシュフローで本業年収(役員報酬)の半分程度を目指すとよいでしょう。

本業が不振でも生活費の水準はなかなか下げられない

いったん出来上がった生活のスタイルとそれに必要な生活費の水準は、本業が不振になったからといって、急に下げられるものではありません。

仮に本業の役員報酬が大きく下がるとしても、現在の暮らしの質を大きく落とさなくても生活していけるひとつの目安として、「本業年収の半分」の税引前キャッシュフローを収益物件から得られれば、万が一のときの下支えになると考えられるのです。

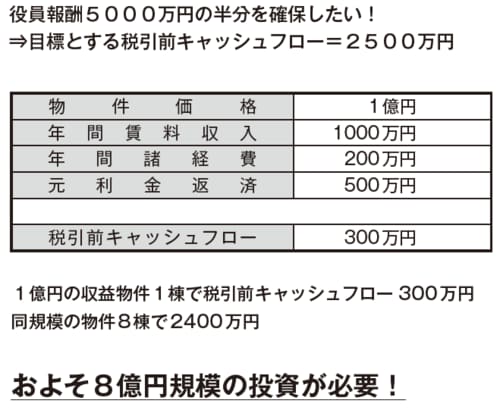

例えば、役員報酬5000万円のオーナー社長であれば、収益物件による税引前キャッシュフローで2500万円を目標とするとよいでしょう。キャッシュフローの目標額が先に決まれば、そこから逆算して取得する物件の規模を考えることができます。

物件の利回りや経費の額、借入金の金利、期間によって変わってはきますが、表面利回り10%の物件を長期借入で取得した場合で考えれば、キャッシュフローは資産の3%前後となります。2500万円の目標キャッシュフローを3%で割り戻すと約8億3000万円となります。

役員報酬5000万円の方が収益物件の賃料収入で年間2500万円を確保しようとするなら、投資する物件の規模にして約8億3000万円が目安ということになります。

[図表]税引前キャッシュフローから取得物件の規模を考える