みなし贈与が適用されるケースとその金額

みなし贈与は、本来は贈与とはいえないものの譲受人がなんらかの利益を得ている場合に贈与税がかかるというものです。それではまずはみなし贈与の代表例である生命保険や個人年金を確認しましょう。

保険料を親が負担した保険契約の受取人が子供の場合

みなし贈与について一番イメージがしやすい例は「生命保険金」や「個人年金」です。具体例としては親が子供を受取人とする保険に加入し保険料を払い、満期時に保険金が子供に支払われるケースがあります。

この場合、相続が発生しているわけではないので相続税は発生しません。しかしこれは親が払込を行った保険料により子供が保険金という利益を得ています。したがって、上記に説明した本人間の合意に基づいて行われてはいないけれど、子供が利益を贈与により受けたと「みなされる」のです。

ここでの注意点は、相続税のみなし相続財産とは異なり、非課税枠がないため高負担となることです。相続対策をされる方の中には、保険金はなんでも非課税枠の適用があると思う方がいますが、非課税枠の適用があるのは「みなし相続財産」の保険金であり、「みなし贈与」には適用されないため注意が必要です。

では実際に課税される金額はどのように計算するのでしょうか。下記の各具体例から考えていきましょう。

◆満期を迎えた生命保険金

具体的な金額をみながら考えていきましょう。

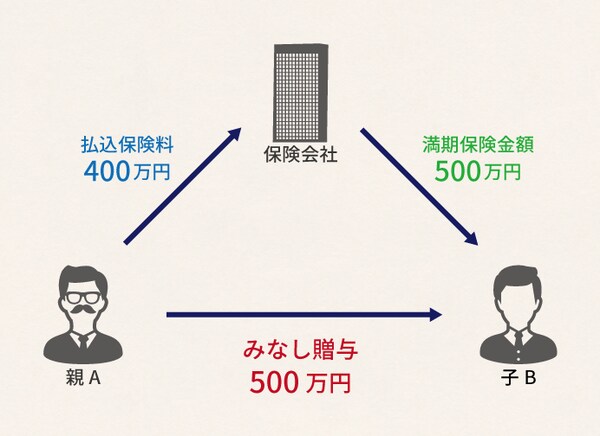

<ケース2>

保険料負担者:親A

保険契約者:親A

保険金受取人:子B

満期保険金額:500万円

払込保険料:400万円

この場合には、保険料の全てを親Aが負担しているため、子Bが受け取った満期保険金額500万円の全額がみなし贈与課税の対象となります。

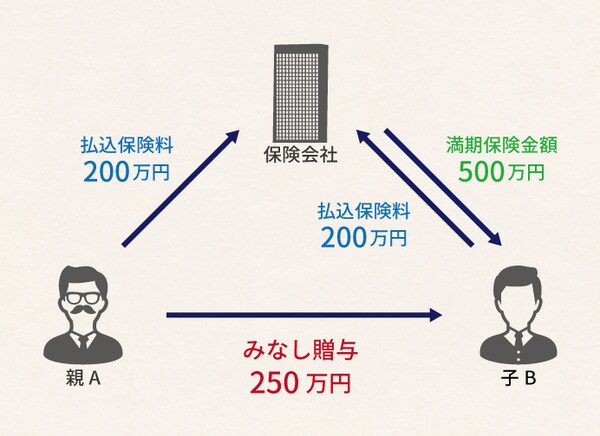

<ケース3>

保険料負担者:親A

保険契約者:親A

保険金受取人:子B

満期保険金額:500万円

払込保険料:親Aが200万円、子Bが200万円の計400万円満期保険金額の一部がみなし贈与と判断されるケース

この場合には、保険料の半額を親Aが負担しているため、子Bが受け取った満期保険金額500万円の半額の250万円がみなし贈与課税の対象となります。残りの250万円は子Bが自ら払い込んだ保険料により利益を得たものですので、贈与税ではなく所得税の課税対象となります。

◆個人年金

次は個人年金です。基本的な考え方は上記の生命保険金と同じですが、個人年金の場合には、将来一定の期間にわたって保険金給付を受ける契約のため、いつの時点で課税を受けるのか判断に迷うことがあると思います。

結論としては「その個人年金の給付を受ける事が確定した時点」でみなし贈与が課税されます。一般的なイメージとしては親による掛金の払込期間が終了し、子が個人年金の給付を受ける事が確定した時点で個人年金の給付権利の贈与があったものと考えます。

金額の計算については、保険金は満期に一時に給付を受けるのでわかりやすいですが、個人年金の場合には将来の一定の期間内に給付を受けるため、その個人年金の評価を行うことになります。これは実務上、解約返戻金の額を用いる事が一般的です。計算をする際には保険会社に、「給付事由が確定した日時点の解約返戻金の額を教えてください。」と言えば教えてもらえます。

それでは具体的なケースを見てみましょう。

<ケース4>

保険料負担者:親A

保険契約者:親A

年金受取人:子B

解約返戻金の額:500万円

払込保険料:親Aが200万円、子Bが200万円の計400万円

この場合には、保険料の半額を親Aが負担しているため、子Bが受け取る個人年金の解約返戻金の額500万円の半額の250万円がみなし贈与課税の対象となります。残りの250万円は子Bが自ら払い込んだ保険料により今後個人年金の利益を得るものですので、贈与税ではなく所得税の課税対象となります。