子が親から土地等を時価よりも安く購入した場合

こちらは上記ケース①と同様です。

本来の時価よりも低額で財産を譲り受けた場合に、時価と譲受価格の差額分を譲受人が得していることになりますのでその差額分がみなし贈与の対象となります。これは主に親族間で起こり得る取引かと思いますので相続対策を検討している方には注意が必要です。

実務上ではどの程度低い価額で譲渡した場合にみなし贈与があったものとするかは画一的な基準がなく個々の取引ごとに判断するとされています。そのため、高額な贈与税課税を避ける上でも、親族間での不動産の譲渡を行う場合には税理士等の専門家にご相談されることをお勧めします。

万が一、この取引をしてしまい多額の納税が生じてしまった方は、その取引をしてしまった年の翌年3月15日までに相続時精算課税の適用を受ければ、納税の先送りを行う事が可能です。

親が子の債務を免除した場合

借入金などの債務がある人がその債務を免除してもらったり、他人に肩代わりしてもらったりした場合には、「本来は払うべき債務を免除された=利益を得た」と考えます。その支払わなくてよくなった部分については贈与があったものとみなされます。

下記のケースからイメージしていきましょう。

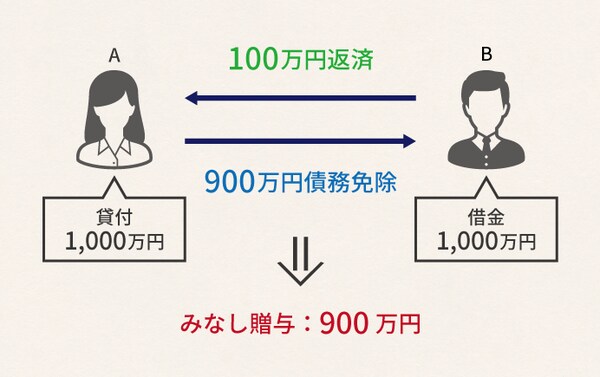

<ケース5>

10年前にAから1,000万円を借りたBは、借りてから10年も経つにも関わらず全く返済を行っていない。見かねたAはBに対し100万円を返済してくれれば残りの900万円の借金はないこととする旨の提案を行った。Bはその提案を承諾し、100万円を返済した。

上記の例では、本来1,000万円の借金の返済が100万円の返済で済んだため、900万円を返さなくなった、つまり実質的にはBはAから900万円を贈与されたと考えます。債務免除を受けた場合には、返済義務がなくなった事に目が行きがちになり、税負担を見落としがちになりますので注意しましょう。

なお、相手方の資力喪失で債務の返済が不可能である事が明らかな場合には、その返済不可能な部分について債務免除があってもみなし贈与にはなりません。ただし、これは債務者が返済できずに困っているなど主観的な判断で適用できるものではなく、債務超過を起こしているなど社会通念上債務の返済が不可能と認められる場合に限られるため注意が必要です。

利息の設定をせずにした金銭の貸し借り

通常金銭の貸借を行う場合には、借り手は貸し手に元本に係る利息を支払わなければなりません。しかし、その金銭の貸借が親子間で行われた場合には通常利息を取るケースは少ないと思います。通常その本来支払うべき利息が少額である場合には強いて課税しない旨の通達が国税庁から出ていますので基本的には問題ございませんが、貸付金があまりにも高額である場合には注意が必要です。

もし貸付金に通常の割合でかけた利息が贈与税の基礎控除額である年額110万円を超える場合には、みなし贈与の課税対象となる可能性がありますので税理士等の専門家に相談しましょう。

登記にまつわるみなし贈与

◆親子が共有登記で不動産を購入した場合

親子でマイホームを購入する際、購入資金を親子でそれぞれ持ち出すケースがあります。しかし、実際の購入資金の負担割合と所有権登記の持分割合が異なる場合には、みなし贈与の対象となることがあります。

下記のケースからイメージしていきましょう。

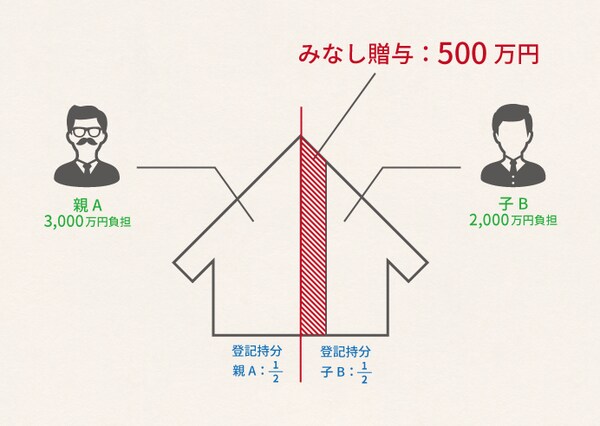

<ケース>

親Aと子Bは5,000万円でマイホームを購入した。購入費用の負担割合は、親Aが3,000万円、子Bが2,000万円とした。しかし、所有権の登記は親Aと子Bの持分をそれぞれ2分の1とした。

このとき、子Bの所有権は登記持分の2分の1ですから、5,000万円の2分の1で、2,500万円となります。しかし、購入のため子Bが負担した金額は2,000万円ですので、差額の500万円は、親Aから子Bへ贈与があったものとみなします。

贈与税の問題を避けるためには、所有権登記の持分割合を親Aが5分の3、子Bが5分の2としておけば問題ありません。もしなんらかの事情等で持分割合を2分の1ずつにする場合には、差額分の500万円につきましては親から子へ金銭の貸付を行ったという事にすれば持分割合を2分の1ずつにすることは可能です。

具体的な方法としては、不動産の登記を行う前に500万円の貸付について利息や返済方法を定めた金銭消費貸借契約を結びます。さらに返済の履歴を残すために返済は銀行振り込みにすることが望ましいです。

◆対価の支払いをせずにした名義変更

上記の取引と似たものとして不動産や株式の名義の変更があります。不動産や有価証券の名義を無償で変更した場合、名義が自分のものになった人は何の対価も支払わずに財産が自分のものになっていますので、名義変更された財産の時価が贈与とみなされて贈与税の対象となります。

たとえば3,000万円の上場株式を父から子へ無償で名義変更すると、容易に相続税の課税逃れができてしまいます。そうならないように、無償の名義変更もみなし贈与の対象となっています。