「みなし贈与」は重税!

みなし贈与の解説をする前に、まず贈与についておさらいしましょう。

贈与とは民法上「もらう側」と「あげる側」の双方が合意して成立する契約と定義されています。したがってどちらかが一方的に「あげた」or「もらった」としたとしても、双方の認識がなければ贈与は成立しません(民法第549条)。

それに対して、みなし贈与とはどちらかが「あげた」or「もらった」の認識がなかったとしてもケースによっては贈与があったものと「みなして」贈与税を課税するという税法独自の規定です。

考え方としては、本来の相続財産ではないため遺産分割の対象ではないが相続がきっかけで取得する財産である「みなし相続財産」と同じです。

ここで最も注意しておかなければならないことは、みなし贈与は贈与税課税の対象であるということです。贈与税課税は、本来相続税課税の抜け道を防ぐための課税ですので、所得税や相続税などと比べて税率がかなり高めに設定されています。

下記のケースから、通常の取引を行った場合とみなし贈与に該当する取引を行った場合でどれくらい税負担が変わるのかをみていきましょう。

<ケース①>

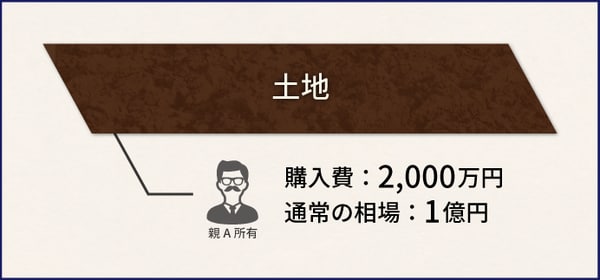

親Aは自分が保有する土地(40年前に2,000万円で購入、現在の通常の相場は1億円)を相続税対策のため生前に子Aに移転させたいと考えた。しかしタダであげてしまうと贈与税がかかってしまうと聞いたので、通常の相場より低い価額の3,000万円で子Bに売却することにした。

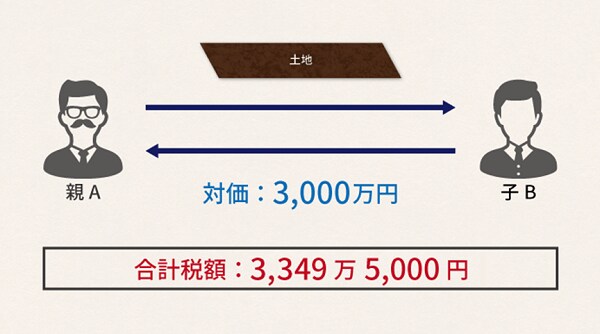

この場合の取引は本来ならば1億円の土地を3,000万円で子Aに売却しているため、差額の7,000万円がみなし贈与の対象となります。したがって親Aには所得税が、子Bには贈与税がそれぞれかかります。この場合の税金は下記のようになります(※ 所得税については、住民税を含む税率)。

親A

(3,000万円-2,000万円)×20%=200万円(所得税)

子B

{(1億円-3,000万円)-110万円}×55%-640万円=3,149万5,000円(贈与税)

したがって、親子あわせて3,349万5,000円もの税金が発生することとなってしまいます。仮にこの取引を通常の相場価格である1億円で子Bに売却した場合には、子Bには贈与税は発生せず親Aにかかる所得税は下記のようになります。

このように通常の相場価格で取引を行った場合とみなし贈与の対象となる取引を行った場合にはおよそ1,700万円という倍以上の税金の差がでてくることになるのです。

このケースからもお分かりの通り、本来ならば納税者みずからみなし贈与の課税対象となる取引を行うことはありません。しかし、みなし贈与は知らず知らずのうちに課税対象となる取引を行っていたため後日発覚するという危険性があり、発覚した時には原則として手遅れであり対策を取ることはできません。

ここではしっかりとみなし贈与の対象となる取引を把握することで、せっかくの相続税対策がみなし贈与による過大な納税にならないよう理解を深めていきましょう。