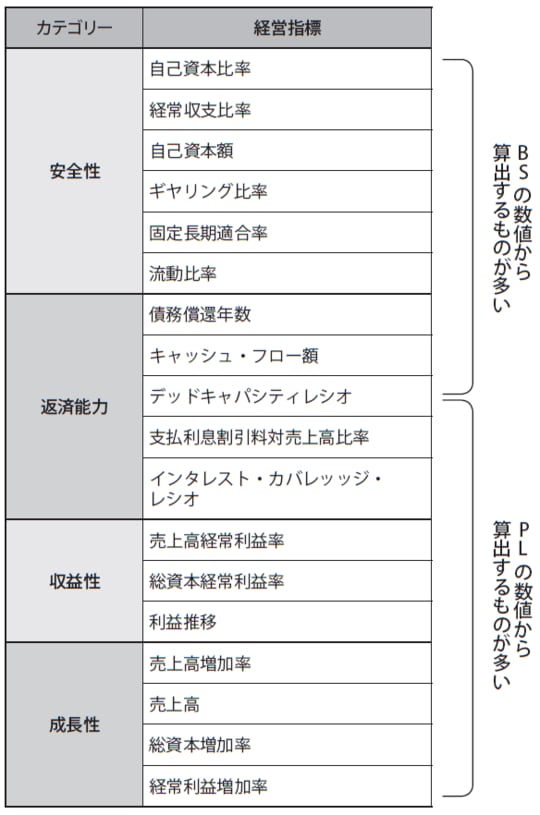

銀行が「格付け」に使う評価項目の中身

飲食店経営への融資の際銀行はBS(貸借対照表)を重視すると前回説明しました。その理由を次の表で説明しましょう。

【表 銀行格付けに使用される評価項目】

これは銀行格付けによく使用される評価項目の例です。銀行によって多少の違いがありますが、この表の内容と大きくは違わないと思います。評価項目は大きく4つのカテゴリーに分かれていて、それぞれの項目にさらに点数が振り分けられています。銀行でも独自のシステムに決算書の数字を入力し、銀行のもっている業界の標準値などと比較して採点をしていくのです。

たとえば、表の一番上にある「自己資本比率」の配点が仮に10点とすると、入力した決算書の数値が標準値よりも低ければ、採点は2点、3点になるかもしれません。

融資の可否を決めるのは何より「安全性」

ポイントは各カテゴリーに振り分けられている点数です。これも銀行によって多少異なりますが、1番配点が高いのは「安全性」、2番目は「返済能力」、3番目は「収益性」、4番目は「成長性」と続いていくことが多いです。そして、「収益性」と「成長性」の配点と比べると、上位2つの「安全性」「返済能力」の配点が非常に高く、この2つがかなり重要視されることが多いのです。

つまり、銀行は、「会社がどれだけ儲けているか(収益性)」「会社がどれだけ成長しているか(成長性)」よりも「会社が倒産せず(安全性)、きちんと借りたお金を返済できるか(返済能力)」という点にウエイトをおいて評価しているわけです。景気がよい時期はまた違ったウエイトになるとは思いますが、現在のように不況の時期は、このようなウエイトになりがちです。

ただし、景気や国の施策によって変わっていくことも十分にありえますので、その点は注意が必要です。

BSの数値は、4つのカテゴリーの評価に用いられていますが、なかでも上位2つのカテゴリーに多く使われています。これは、銀行側が会社の体力に注目して評価していることを物語っているのです。つまり、PLばかりに注目しているのではなく、BSを改善していかないと格付けがなかなか高くはならないということです。