「事業所得」と「雑所得」の判断の分かれ目は「帳簿書類」

では、副業が「事業所得」と「雑所得」のどちらにあたるかはどのように判断するのでしょうか。

この点について、国税庁は、2022年10月に、「帳簿書類の保存の有無」を主たる基準とする新ルール(通達)を提示しました。

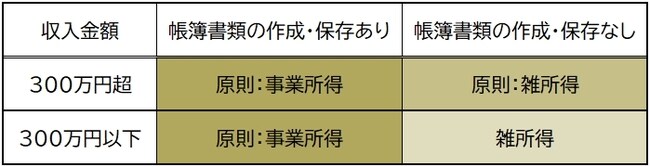

正確に表現すると、以下の通りです(【図表】参照)。

・帳簿書類の保存がない場合は「雑所得」と扱う

・売上300万円超の場合は帳簿書類の保存がなくても「事業所得」として認められる場合がある

この基準からは、帳簿書類の保存があれば原則として「事業所得」にあたりますが、例外的に「帳簿書類の作成・保存があっても事業所得と認められないケース」が想定されます。

そのような例外的なケースについて、以下の例示が行われています(国税庁「雑所得の範囲の取扱いに関する所得税基本通達の解説」参照)。

・収入金額300万円以下で、かつ、主たる収入に対する割合が10%未満の状態が3年続いている

・赤字が常態化しており、かつ、赤字解消のための取り組みをしていない

これは、「事業所得」から弾かれるケースの基準を相当程度具体化したものと評価できます。

今回、国税庁が「事業所得」の基準に関する新ルールを設けた理由は、副業を「事業所得」として意図的に赤字を計上し、損益通算するという強引な「節税」を試みるケースがみられるようになったからです。

当初、国税庁は「年間売上300万円」のラインで線引きするルール案を策定していました。しかし、パブリックコメント(意見公募手続き)において、「判例に抵触し、法の趣旨に反する」「起業する人への萎縮効果がある」「租税の公平の原理に反する」といった法的観点からの批判がきわめて強かったため、国税庁は、通達案の異例の撤回を行いました(通達案の法的観点からの問題点については、詳しくは2022年9月16日の記事「恐るべきサラリーマンいじめ!? 副業への増税方針を打ち出した国税庁のねらいと問題点」をご覧ください)。

特に、「判例に抵触し、法の趣旨に反する」との指摘は致命的でした。

そこで、その代わりに、「帳簿書類の保存」を新ルールへと切り替えられたという経緯があります。