IT従事者が多い都市ほど「担保割れの住戸」は少ない

前回は、サンフランシスコ・ベイエリアの不動産市況に影響を与えていると思われる特徴的な要因の結果、サンフランシスコ・ベイエリアの(戸建て)住宅の不動産市況がどうなったのかを説明しました。今回は、戸建てに比べ需要の強い共同住宅(アパート)の不動産市況がどうなったかを見ていきます。

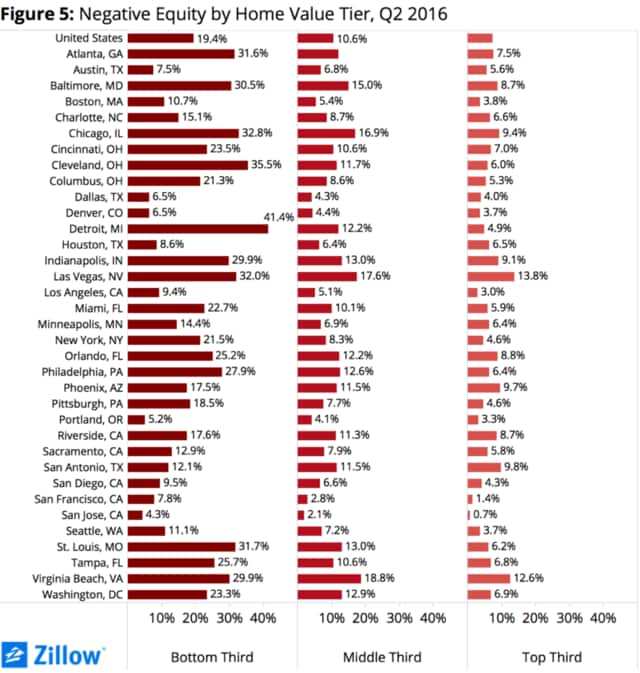

その前に、住宅系不動産市況に大変影響を及ぼすとみられるネガティブ・エクイティ(住宅ローン担保割れ比率)について説明します。Zillow社が発表している2016年第2四半期時点でのネガティブ・エクイティを、サンフランシスコ・ベイエリア6郡で見ていきましょう。

ネガティブ・エクイティとは、住宅ローンが担保割れになっている住宅戸数の全体占める割合です。全米平均が12.7%との報告ですので、サンフランシスコ・ベイエリアは極めて健全な状況です。特にシリコンバレーが所在するサンマティオ、サンタクララ両郡では、極めて低い比率となっています。

ネガティブ・エクイティで重要なのは、地域が所得面・治安面で健全ということだけではなく、周辺の住宅価格に対する下押し圧力が低いということです。自身が住宅ローンをきちんと支払いしていたとしても、不可抗力的な金融機関による競売・担保処分による価格の値崩れが期待されないのです。

別な言い方をすれば、価格下方硬直性がある、つまり下落傾向となったときに大幅な価格引き下げは予想しえないと言えるでしょう。

サンマティオ郡 1.8%

サンタクララ郡 2.3%

マリン郡 2.4%

サンフランシスコ郡 2.9%

アラメダ郡 3.9%

コントラコスタ郡 6.3%

ご参考までに、以下の図表1で全米の大都市における価格帯別ネガティブ・エクイティをご覧ください。ここから読み取れることは、産業が多様化している、あるいは、IT従事者が多い都市ほどネガティブ・エクイティが低いということです。加えて、高価格帯の住宅ほど現金で購入する確率が高まるので、ネガティブ・エクイティが低いと言えるでしょう。

また、価格上昇局面においては、ネガティブ・エクイティが高い都市ほど、担保割れのため住み替えが進まず、住宅在庫数が不足する傾向にあります。

[図表1]全米の大都市における価格帯別ネガティブ・エクイティ

6大都市圏のアパート価格は下落傾向

①サンフランシスコ共同住宅(アパート):売買市況

戸建てセクターから転じて共同住宅セクターを見ていきます。まずは、パラゴン社の資料で説明をしましょう。

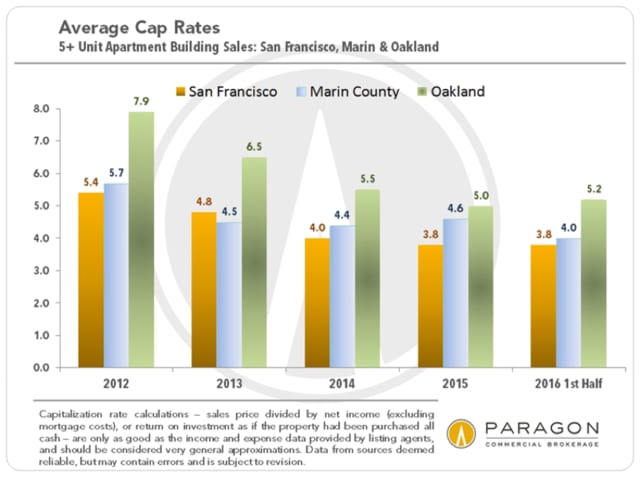

以下の図表2は、2012年から2016年第2四半期までのサンフランシスコ、マリン、アラメダ郡における売買直利回りの推移です。サンフランシスコ郡では利回りが下げ止まった形ですが、アラメダ郡では若干の利回り上昇が見られます。

[図表2]サンフランシスコ・マリン・アラメダ郡における売買直利回りの推移

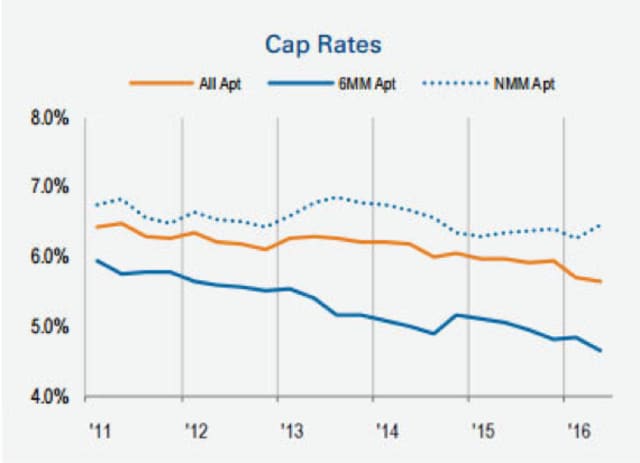

一方、全国レベルではどうかというと、Real Capital Analytics社の資料によると、6大都市圏(ボストン、ニューヨーク、ワシントンDC、サンフランシスコ、ロサンゼルス、シアトル)以外の都市圏では、第2四半期で、前四半期比0.1%増減の6.5%とほぼ横ばいであるものの、6大都市圏は下落トレンドライン上にあるとのことです。ここからも大都市圏の下落傾向(価格上昇)が確認できます。

[図表3]大都市圏の下落傾向

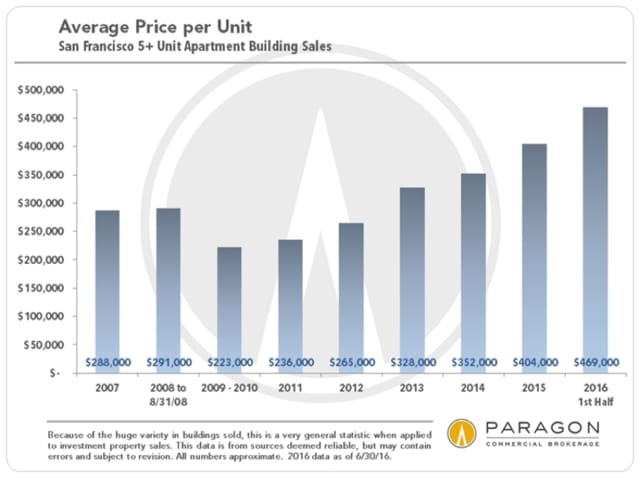

一方、共同住宅で売買の目安になる世帯当たり単価(下記図表4を参照)については、2016年第2四半期に至ってもサンフランシスコ郡では引き続き上昇傾向にあります。

[図表4]世帯当たり単価

共同住宅のもう一つの指標であるGRM(日本的に言うと「グロス直利回り」の逆数)については、2016年第2四半期に至っても、伸び率はスローダウンしているものの引き続き上昇傾向にあります。

[図表5]GRMの伸び率

落ち着きを見せつつあるSF大都市圏での家賃成長率

②サンフランシスコ共同住宅(アパート):賃貸市況

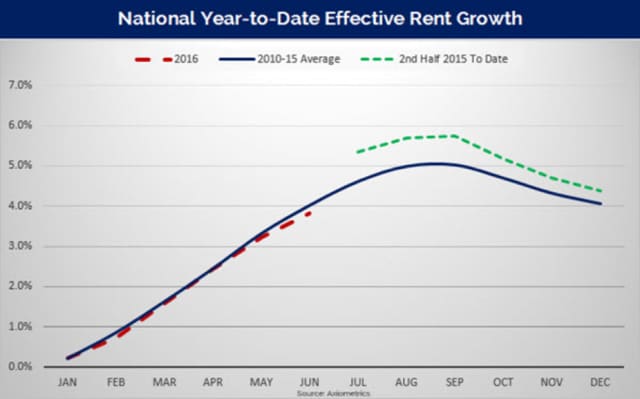

Axiometrics社(http://www.axiometrics.com/blog/year-to-date-rent-growth-2016-pretty-good-so-far)の報告によれば、全米レベルで4%台の家賃成長の軌道を描いています。

[図表6]年間家賃成長率

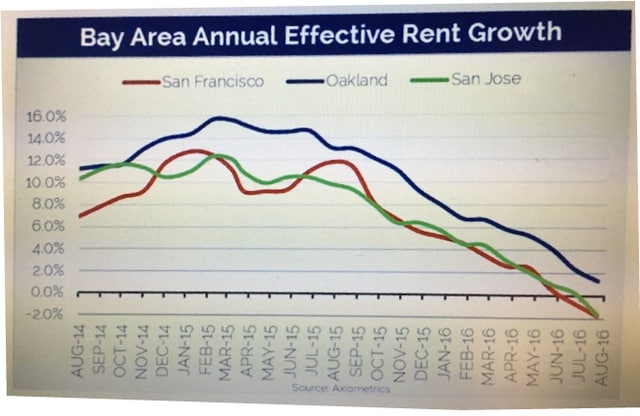

一方、リーマン危機後いち早く立ち直り高成長が続いた、サンフランシスコ、サンノゼ大都市圏での家賃成長率は、昨年夏以降下落傾向となっています。

さらにサンフランシスコ大都市圏では、2016年7月より、サンノゼ大都市圏では2016年8月より、家賃成長がついにマイナスへと転じました。サンフランシスコ対岸のオークランド大都市圏でも家賃成長率は下落傾向となっており、2016年8月時点で+1%台後半の家賃成長までスローダウンしています。

[図表7]サンフランシスコ・ベイエリア家賃成長率

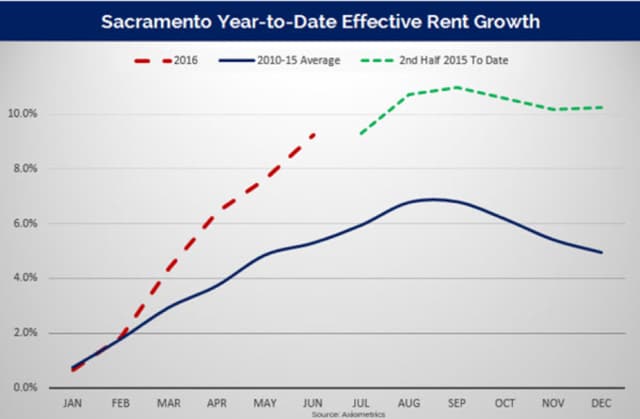

サンフランシスコ近郊のサクラメントでは、過去5年平均の家賃成長を大幅に上回る10%近い家賃上昇を示しており、サブマーケット間の調整が進んでいると思われます。

[図表8]サクラメントでの家賃成長率

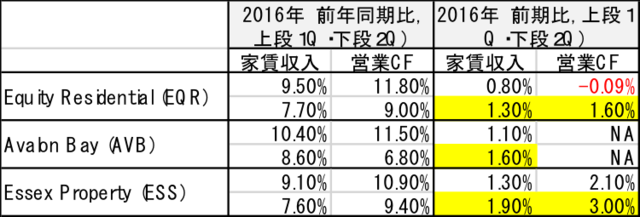

③アパート専業REIT価格(米国西海岸状況)

連載第15回でアパート専業REITについて説明しましたが、時価総額上位7社のうちサンフランシスコ・ベイエリアにポートフォリオを比較的多く保有している3社について、2016年第1四半期から同年第2四半期の、夫々3社の家賃収入と、営業キャッシュフローの伸び率を下記表にまとめました。

[図表9]家賃収入と営業キャッシュフローの伸び率

2016年第2四半期は同年第1四半期にくらべ、全般的に業績が良かったことが全3社に表れています。

またサンフランシスコ・ベイエリアの中でもポートフォリオ上、Equity Residential社はサンフランシスコ市内に重点をおいている一方、Avalon Bay社とEssex Property社がシリコンバレーとイーストベイに重点をおいていることを勘案すると、後者2社の家賃収入と営業CFの伸び率が前者に比べて、パフォーマンスが良かったことは納得がいきます。

以上を総合すると、サンフランシスコ・ベイエリア共同住宅(アパート)の賃貸市場において、高成長を続けてきたサンフランシスコ、シリコンバレーがいち早く調整に入りつつある一方、サンフランシスコ・ベイエリアの売買市場、サンフランシスコ・ベイエリア周辺の賃貸サブマーケットは引き続き上昇傾向を継続中であると言えます。

当然のことながら、これらのサブマーケット間で裁定取引が働くことが予想されることからサンフランシスコ、シリコンバレーのような頂点が崩れれば、イーストベイ・他の西海岸・中西部都市のような周辺に波及することは過去何度も経験をしており、十分スローダウンが予想されることから、今後の投資判断に注意が必要と思われます。