公的機関とヘルスケア施設が集まる「サクラメント」

前回までは、2016年第2四半期のデータを利用し、サンフランシスコ・ベイエリアの住宅および共同住宅(アパート)の市況に陰りが見えてきたことをお話しました。

今回はアパート市場で高成長を持続中のサクラメントにフォーカスします。フォーカスするもう一つの理由は、日本人・日本法人にとって加速度減価償却対象に最適と思われるからです。

その前に、直近の数値を見ていきましょう。10月に入り、各方面から2016年第3四半期の数値が出始めている中で、サンフランシスコ・ベイエリアの共同住宅(アパート)における賃貸市況の悪化が鮮明になってきています。

サンフランシスコ・ベイエリアに限らず、賃貸市況は全国的に悪化しており、2016年9月は、全国平均家賃成長が2010年7月以来の低水準なレベルである+2.6%まで落ち込みました。

下の表でお分かりのように、サンフランシスコ・ベイエリア三大都市圏の9月では家賃成長マイナス幅がさらに拡大していることが分かります。

[図表1]2016年第3四半期の全国平均家賃成長

また、CBRE社(事業用不動産サービス提供会社)が発表した2016年前半期のキャップレート・サーベイでは、2015年後半期数値と不変としていますが、売買市場においても戸建て高額物件からスローダウンが明らかになっております。

加えて、住居系REIT上場銘柄8社のうち6社が10月4〜6日の間に、テクニカル分析上「下降トレンド入り」を示す「売りシグナル」が点灯しました。REIT株価は実物不動産売買市場の先行指標と言われており、今後全米で実物不動産売買市場での悪影響に注視する状況となっています。

一方サクラメントは、サンフランシスコ・ベイエリアとは独立した市場として位置付けられています。ご存じのように、サクラメントはカリフォルニア州の首都で、カリフォルニア州政府がある他、連邦政府出先・郡政府・市政府・教育機関等、多くの公的機関とヘルスケア関係が集積しています。

サクラメント大都市圏の人口は200万人を超えます(市内人口は50万人)。気候的にはベイエリアに比べると温暖でやや内陸(砂漠)気候となっており、リタイアメント施設も点在しています。

サクラメント大都市圏の非農業系雇用者数は、100万人弱とサンノゼ大都市圏よりやや小さい規模となります。そのうち約40%が、公的機関およびヘルスケア関係です。

いくつかのデータセンターがあるほか、アップルおよびアマゾンの物流(配送)センター開発、NRC製造社(フリーモント本社、アップルへの部品供給)の工場進出も予定されておりますが、IT従事者は1万4000人と極めて少ない状況です。

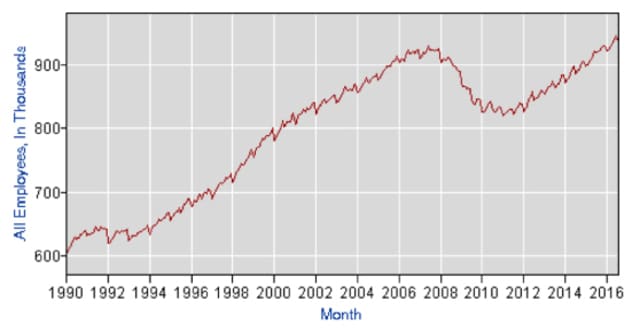

以下のグラフは非農業雇用者数の推移になります。

[図表2]非農業雇用者数の推移

また、以下のグラフは政府系雇用者数の推移となります。2008〜2009年リーマン危機後に起きたカリフォルニア州政府財政懸念問題で州職員関係者が削減されたことから、2012年までサクラメント大都市圏の雇用者数も、その影響を受ける形となりました。

[図表3]政府系雇用者数の推移

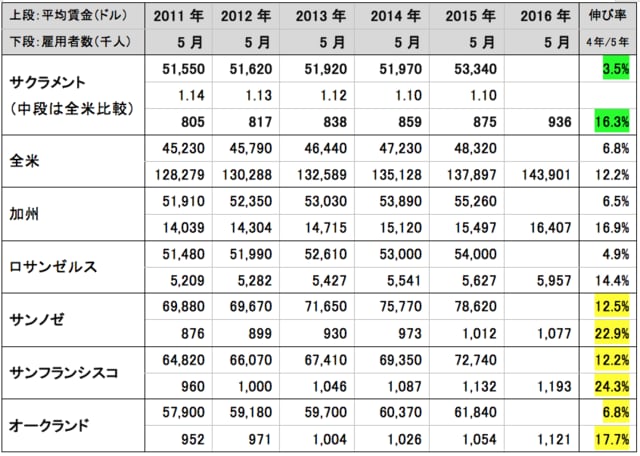

下記の表は、サクラメント大都市圏と全米平均、加州平均、ロサンゼルス大都市圏、サンフランシスコ・ベイエリア3大都市圏(サンノゼ・サンフランシスコ・オークランド)との平均賃金と雇用者数の過去5年の推移です。

[図表4]平均賃金と雇用者数の過去5年の推移

これらを見ますと、サクラメント大都市圏は平均賃金の伸びは全米平均・加州平均に満たないレベルである一方、雇用者数の伸びについては加州平均並みであり、ロサンゼルス大都市圏・全米平均を上回る水準となっています。サンフランシスコ・ベイエリアの3大都市圏の高成長には及ばない経済背景です。

高い利回りに加え、減価償却物件としての活用も可能

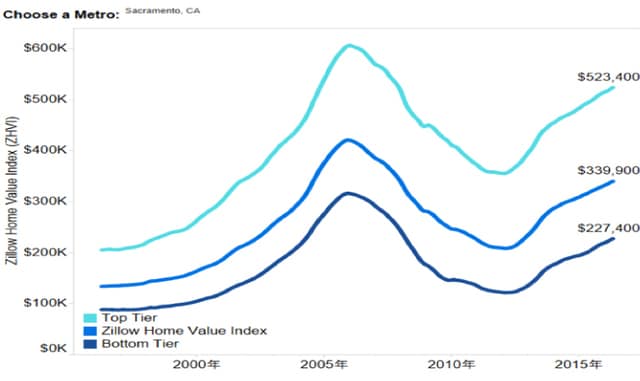

まずは、一戸建・区分所有のマーケットを見ることにしましょう。一戸建・区分所有の価格は高額から低額にいたるまで、未だ前回ピーク価格を超えていません。

サンフランシスコ・ベイエリアが担保割れ比率が一桁台であることは、前回お話しましたが、サクラメントは平均10%台(高額価格帯5.8%、中間価格帯7.9%、低額価格帯12.9%)となっており、未だリーマン危機の後遺症を引きずっている市場と言えます。

2010年米国国勢調査によると、サクラメント都市圏における全世帯数は783千戸で、そのうち一戸建の全戸数が539千戸(自己使用408千戸、賃貸131千戸)、区分所有の全戸数が41千戸(自己所有11千戸、賃貸30千戸)で、残り203千戸が共同住宅(アパート)となっています。

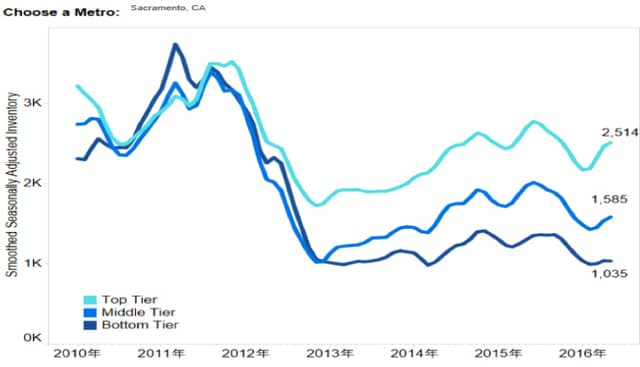

マーケットの1%弱にあたる約5千戸が、一戸建・区分所有の流通在庫になっており、リーマン危機直後の在庫も大幅に減少したと言えるでしょう。

中間住宅築年も、1980年とサンフランシスコ・ベイエリアに比べると大変新しくなっています。1975年(築年40年以内)以降の戸数は485.9千戸あり、価格帯も20万米ドル台から50万米ドル台と手ごろな価格です。

[図表5]サクラメント都市圏にある物件の価格推移

[図表6]サクラメント都市圏にある物件在庫数

次に、共同住宅(アパート)市場を見てみましょう。サンフランシスコ・ベイエリアと並び、サクラメントの家賃成長率はここ数年10%を超える水準を維持しています。サンフランシスコ・ベイエリアの3大都市圏が失速する一方、それらに入れ替わり全米家賃成長No.1となりました。

[図表7]サクラメントにおける共同住宅の家賃成長率

下記をご覧の通り、2013年12月から2015年12月まで、稼働率についても95%を超える水準で維持されております。

[図表8]サクラメントにおける共同住宅の稼働率

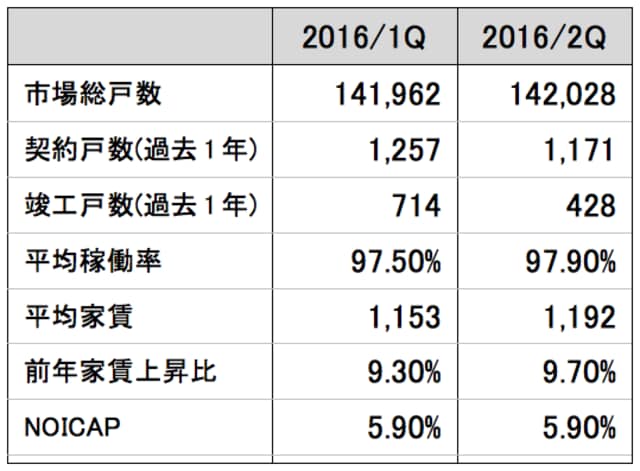

2010年米国国勢調査では共同住宅の規模は204千戸ですが、この中には自己使用のものと、1建物に2〜4世帯のものが含まれており、それらを除く5戸以上の商業用賃貸物件は134.8千戸となっていました。それでは、2016年第1および2四半期市場レポート(Colliers社およびMarcus & Milichap社)から数字を抜粋します。

[図表9]2016年第1および2四半期市場レポート

サンフランシスコ・ベイエリアほど需要が旺盛というわけではありませんが、サクラメント市場に供給される新規戸数が極めて限定的なため、稼働率・家賃成長ともに高水準を維持しています。

一方、利回り的にはネット5%台という比較的高い水準を維持しています。2016年6月末現在で建設中のアパートが1,881戸であり、年内1,200戸が竣工される予定から、大きく値崩れが起こる可能性は低いものと考えます。

また、来年以降2年にわたり市場に新規供給される戸数も1,800戸程度であり、2009年以降今に至るまで、1年あたりの許認可戸数が1,000戸を下回っていることから、マーケットを崩すことなくオーガニックな成長が期待できる状況といえます。

さらに、筆者がこの市場で調査した物件の固定資産台帳ベースの建物比率が70〜85%であったことから、サンフランシスコ・ベイエリア(イーストベイで稀に建物比率70〜80%を見かけますが、通常の場合は30〜70%で、ネット利回りも3〜4%台)に比較すると、安定した高い利回りと加速度に減価償却が適用できる、極めて珍しい組み合わせが実現できる市場と考えます。

過去2008〜2009年加州政府の税収が減少したリーマン危機以降の数年は、州政府財政懸念による州政府職員のリストラ等がサクラメント市場に影響を与えましたが、IT企業の株価低迷による、株式キャピタルゲインからの税収減少による財政逼迫が、本年度以降懸念されていることを考えれば、サンフランシスコ・ベイエリア(シリコンバレー)と全く独立しているとも言い切れない状況であることは肝に銘じる必要がありそうです。