資本市場の投資家からの評価が高いアパート専業REIT

前回は、アパートおよび住宅市場における、米金融機関による融資基準・姿勢・状況についてお話しました。今回は、アパート専業REITをもとに、サンフランシスコ・ベイエリア不動産の状況を検証します。

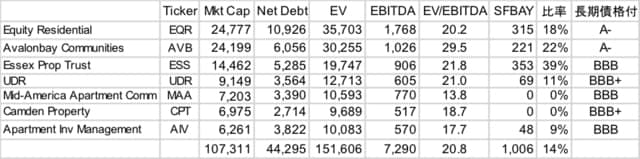

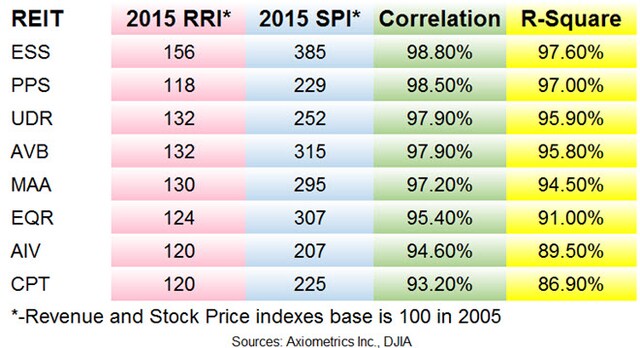

まずは下記図表1をご覧ください。これは米国証券取引市場に株式公開されている、学生寮REITも含んだアパート専業REIT全16銘柄のうち、時価総額上位7社の比較表です。

[図表1]アパート専業REIT時価総額上位7社の比較表

米国のアパート専業REIT全16銘柄の時価総額は、東証リート時価総額とほぼ同じ規模の11兆円(1070億米ドル)となっていますが、上位7社が占める割合は全体の87%となっています。

また、上位7社のEBITDA(デットサービス・減価償却前営業利益)合計では、全体の85%を占めています。

一方、サンフランシスコ・ベイエリアに比較的多くポートフォリオ(個社キャッシュフローの18〜39%)を持つアパート専業REITは、Equity Residential, Avalonbay Communities, Essex Propertyの上位3社に限定されます。

特徴的なのは、EBITDA倍率が20倍を超える評価を資本市場の投資家から受けていることです。

Avalonbay Communitiesは開発型REITと言われており、開発パイプラインを多く持つアパート専業REITで投資家からの期待度も大きく倍率はやや高めとなっていますが、20倍を超えるということは、物件評価的にCAPレート(ネット利回り)が5%を切る評価を受けていることと同義語と言えます。

ニューヨーク、ワシントンDC、ロサンゼルス、サンフランシスコ等の主要都市部における実物不動産クラスAの売買価格が、CAPレートで5%前後、あるいはそれを切るレベルであることを考えれば、決しておかしな話ではありません。

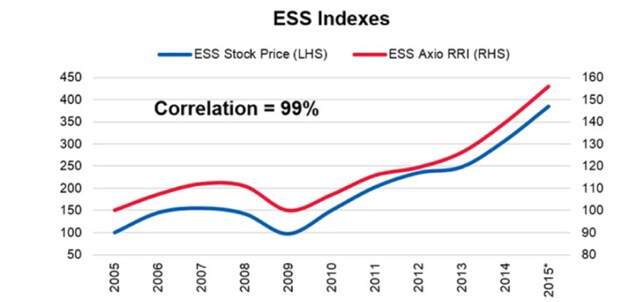

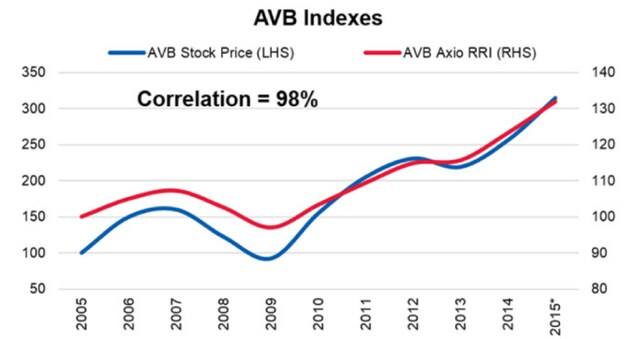

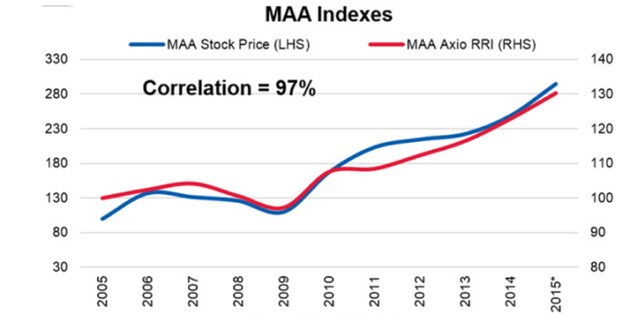

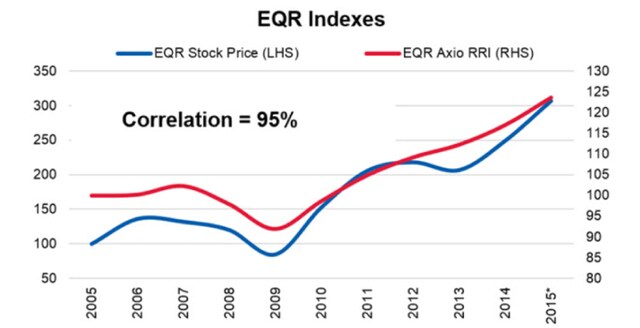

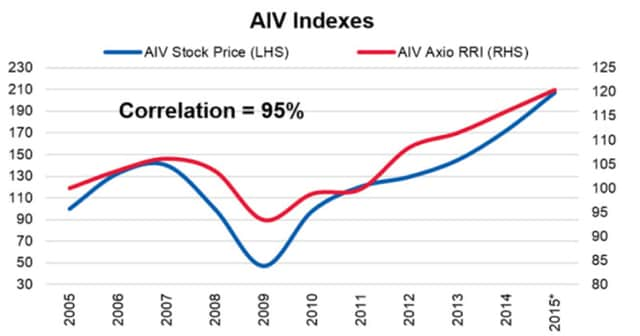

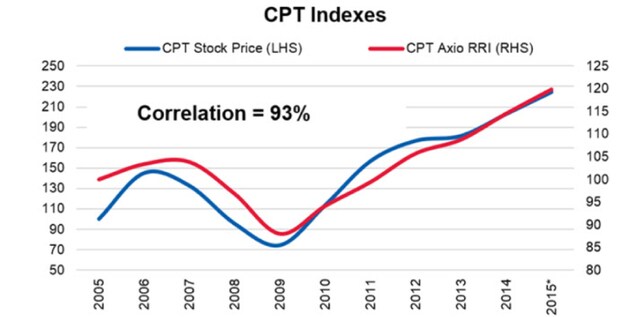

さらに下記図表2のグラフ、2005年時点の家賃収入(下記表では「RRI」と表記)と株価(「SPI」と表記)を100として、2015年のものと比較しています。アパート専業REITの各銘柄における賃料収入と、株価の推移の相関関係を見たものです。

[図表2]賃料収入と株価の推移の相関関係グラフ

いずれの銘柄においても、家賃と株価は極めて高い相関関係にあります。つまり、家賃上昇が株価上昇を支えてきたと言えるのです。

また、サンフランシスコ・ベイエリアのポートフォリオが大きい上位3銘柄(Equity Residential、Avalonbay Communities、Essex Property)が過去10年にわたって家賃上昇率が高かった上に、株価はさらに大きく上昇していたことが分かります。

特に、サンフランシスコ・ベイエリアから上がるキャッシュフロー比率が高い(全体キャッシュフローの約40%)Essex Propertyの株価は、過去10年で約4倍になったことが分かります。

急激な成長から安定成長に落ち着きつつあるSF物件市場

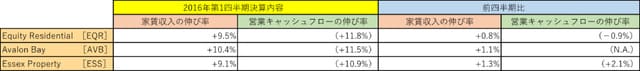

それでは、アパート専業REIT上位3社について、2016年4月下旬にプレスリリースされた、サンフランシスコ・ベイエリアに所在するアパート物件の2016年第1四半期決算内容を見ていきましょう。

[図表3]サンフランシスコ・ベイエリアのアパート物件の2016年第1四半期決算内容

年明けから、上記3社においてサンフランシスコ・ベイエリアでの家賃収入の伸びが鈍化していることが分かります。

サンフランシスコ・ベイエリアの中で、シリコンバレー・イーストベイにポートフォリオが多いAvalonbay CommunitiesとEssex Propertiesが、サンフランシスコ市内・ペニンシュラに比較的ポートフォリオを持つEquity Residentialより、良いパフォ-マンスを示していることは特筆すべき点でしょう。

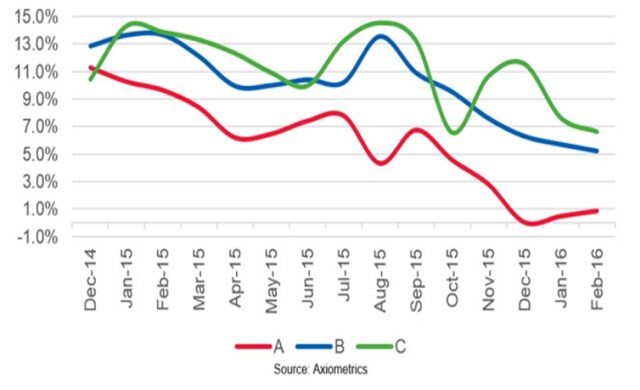

さらに、下記図表4はサンフランシスコ都市圏におけるクラス別家賃成長率の推移です。

[図表4]サンフランシスコ都市圏におけるクラス別家賃成長率の推移

昨年夏以降クラスAの家賃成長が先行して鈍化しており、2015年末にはほぼ伸びが止まりました。クラスAがB、Cに先行して悪化する現象は、マーケットが下降トレンドに入ることを示唆するものと言われているため、SF市内は今後軟調地合いに入るものと思われます。

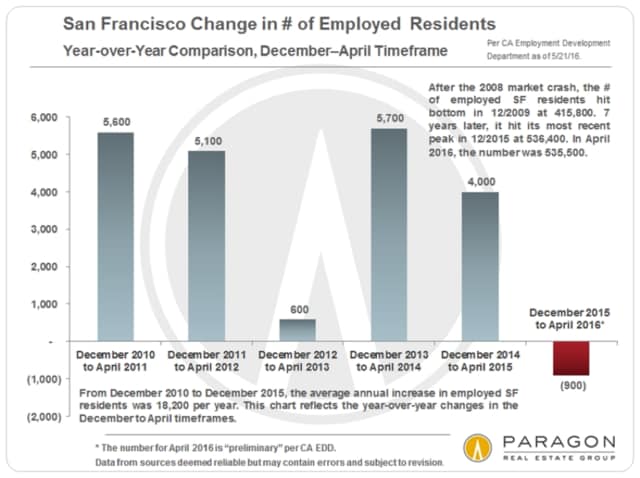

パラゴン社は、サンフランシスコ市内の雇用人口数が昨年12月から本年4月の間に、現に900人純減したと発表しています。

[図表5]サンフランシスコ市内の雇用人口数

加えて言えば、Equity ResidentialおよびAvalonbay Communitiesの2016年第1四半期の賃料収入が、前四半期比ニューヨーク、ボストン等の東海岸で収入減を示すマイナスを計上しました。

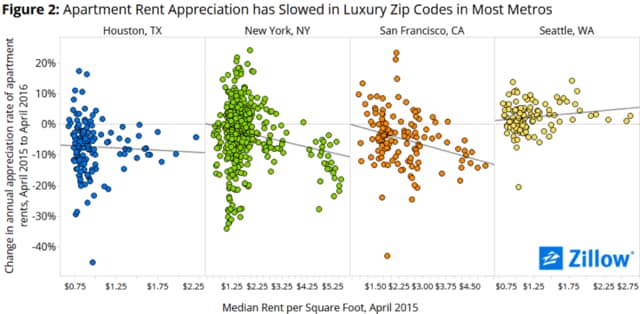

下記図表6は、本年6月上旬にZillow社より公表されたものです。ヒューストン、ニューヨーク、サンフランシスコの3都市における高級アパートの中間賃料単価が高いものほど、前年比下落したものが増加していることを示すものです。

[図表6]3都市における高級アパートの中間賃料単価

参考資料

Axiometrics Inc.