非正規労働者でも「厚生年金」に加入する方法がある

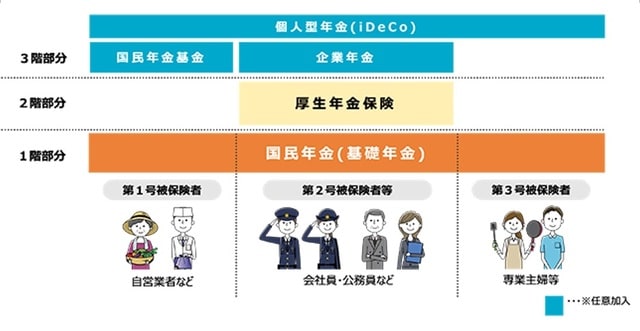

日本の公的年金には、20歳から60歳までの全員が加入しますが、公的年金は2階建てになっています。1階部分は加入者全員が対象となっている国民年金で、2階部分はサラリーマン(サラリーウーマンや公務員等を含む、以下同様)だけが対象となっている厚生年金です。なお、図表の3階部分にあるiDeCo、国民年金基金、企業年金のことは「私的年金」といいます。

加入者は大きく3つのグループに分けられます。

①サラリーマン

サラリーマンは現役時代に厚生年金保険料を払って老後に国民年金(受け取る時は老齢基礎年金と呼ばれます)と厚生年金を受け取ります。

②サラリーマンの専業主婦(専業主夫を含む、以下同様)

サラリーマンの専業主婦は、年金保険料を払わずに老後に国民年金を受け取ります。

③それ以外

それ以外の人々は現役時代に国民年金保険料を払って、老後に国民年金を受け取ります。

厚生年金はサラリーマンを対象とした制度ですが、非正規労働者でも、働き方によってはサラリーマンとみなされて、厚生年金に加入できます。

イメージとしては、大企業で毎週20時間以上働くか、中小企業で毎週30時間以上働けばサラリーマンとみなされるといったところですが、要件が複雑なので、勤務先等に確認してみるとよいでしょう。

「独身の非正規労働者」は厚生年金に加入すべき

独身者は、「国民年金保険料」「厚生年金保険料」のいずれかを支払う必要があります。国民年金保険料は所得にかかわらず年間約20万円で、厚生年金保険料は年収の9%強です。厚生年金保険料は、本当は18%強なのですが、勤務先と折半なので、労働者の負担は9%強なのです。

年収220万円あたりであれば、国民年金保険料とほぼ同額ですが、老後は国民年金に上乗せする形で厚生年金(報酬比例部分)が受け取れます。ちなみに、1年間厚生年金保険料を支払った場合に老後毎年受け取る上乗せ部分の年金額は、現役時代の年収の0.5481%です。

年収が上がると支払う年金保険料が上がりますが、老後に受け取れる年金も増えますから、保険料が国民年金保険料を上回った部分についても、年金を65歳から17年間受け取れば、元がとれるという計算です。平均寿命まで生きれば男性で損得なし、女性で得、というわけですね。

ここで重要なのは、損得だけではなく「老後の安心」です。どれほど長生きしても年金が多く受け取れる、という安心は重要です。老後資金の不安が和らぐわけですから。

「自営業者の配偶者」も、厚生年金に加入すべき

自営業者とその配偶者は、年金が別々ですから、自営業者の配偶者は、年金に関しては独身者と同じだと考えていいでしょう。したがって、上記のように厚生年金に加入すると得だ、という計算になるわけです。

加えて、自営業者の配偶者が厚生年金に加入することは、追加的な安心を与えてくれるのです。それは、自営業者の年収が130万円を下回ると、年金保険料を支払う必要がなくなる、ということです。その人は、年金制度上は自営業者とはみなされなくなり、「配偶者の専業主婦」という扱いになるわけです。配偶者が厚生年金に加入していると、自分の収入が激減したときに年金保険料を支払わなくていい、というわけですね。

たとえば、配偶者が自営業者の専業主婦で、厚生年金に加入していないと、2人とも別々に国民年金保険料を支払う必要があります。そしてその状態は、仮に2人とも無収入になっても続きます。免除申請を出すことは可能ですが、そうすると老後に受け取れる年金が減ってしまうので、それも困りますね。片方が厚生年金に加入していれば、もう1人は無収入になっても年金保険料を払う必要がないのに…。

サラリーマンの配偶者も前向きな検討を

サラリーマンの専業主婦は、年金保険料を支払う必要がありませんが、厚生年金に加入すると保険料の支払い義務が生じます。それを嫌って厚生年金に加入しないような働き方をする人も少なくないようです。

短期的な保険料支払いのことだけを考えれば、避けたい気持ちもわかりますが、上記のように老後に受け取れる年金を考えると安心ですし、女性の場合には平均寿命まで生きれば得になりますから、ぜひ前向きに検討しましょう。

サラリーマンの専業主婦の年金は複雑なので、詳しくは『公的年金「理解不足でした…」年収130万円オーバーのパート主婦、悔しすぎる涙のワケ』を併せてご参照いただければ幸いです。

自営業から「法人成り」する選択肢も

発想を転換して、自営業者が法人を設立し、自分が社長になるという選択肢もあります。そうすれば、自分が厚生年金に加入して老後の年金が充実するでしょうし、配偶者にも仕事を手伝ってもらうのなら、2人とも厚生年金に加入できます。

もっとも、法人を設立すると、法人税の支払いが必要だったり、厚生年金保険料の半分を会社が負担しなければならなかったりと、いろいろ複雑な損得計算が必要となりますので、税理士等の専門家に相談してみた方がよいでしょう。

なお、法人を設立する場合ほどではありませんが、厚生年金に加入できるか否か、加入した方が得か否か、といったこともかなり複雑ですし、法律も頻繁に変更されますから、1度、ファイナンシャル・プランナー等の専門家に相談してみたほうがいいかもしれませんね。

本稿は以上です。なお、本稿はわかりやすさを重視しているため、細部が厳密でない場合があり得ます。

筆者への取材、講演、原稿等のご相談は「幻冬舎ゴールドオンライン事務局」までお願いします。「幻冬舎ゴールドオンライン」トップページの下にある「お問い合わせ」からご連絡ください。

塚崎 公義

経済評論家

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】