2023年はどんな年?

今月もまだ11月の米物価指標公表や12月のFOMCといった重要なイベントを残しているものの、来年2023年は金融市場にとってどのような年になるのだろうか?来年のスケジュールも確認しつつ、内外の主な注目材料を点検してみる。

<注目材料(1):米インフレと金融政策の行方>

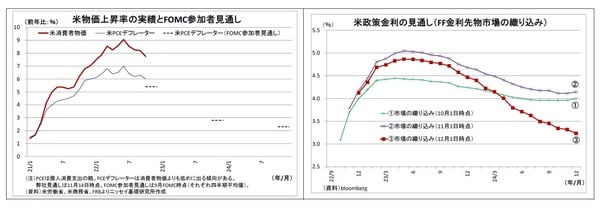

まず、来年の市場を展望するうえで最も注目されるのは、今年の市場を大きく揺るがした米国のインフレと金融政策の行方だ。

米国の物価上昇率は夏以降低下ぎみだが、直近10月の消費者物価は前年比7.7%、PCEデフレーターは同6.0%と伸び率としてはまだ非常に高い水準にあり、FRBの物価目標(PCEデフレーターで2%)をはるかに上回っている。

来年、米国の物価上昇率が物価目標に向けて着実に低下していけば、FRBは利上げを停止し、(中立金利に向けた)利下げも視野に入れることができるようになる。そうなれば、米金利の低下を通じてドル円にとって円高ドル安要因になる。日本株にとっては、円高は逆風になるものの、米金利低下による米国株上昇という追い風の影響が上回り、トータルで見て上昇要因になると考えられる。

逆に物価上昇率が高止まりしたり、再び上昇に転じたりするような事態になれば、FRBは積極的な利上げを長期に続けざるを得なくなる。この場合、米金利の上昇するため、ドル円には円安ドル高要因に、日本株には下落要因になるだろう。

なお、米国の来年の利上げやその先の利下げは既に市場で織り込まれているため、市場の織り込みがどう変化していくかがドル円や日本株にとって重要なポイントになる。

<注目材料(2):米国景気の行方>

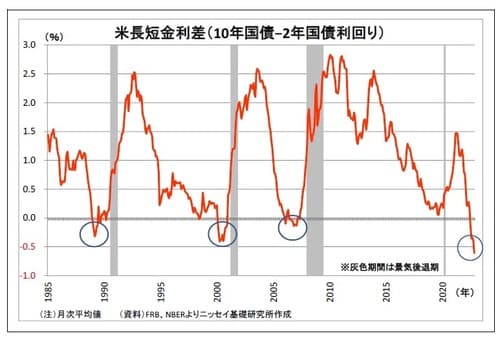

次に注目されるのは米国景気の行方だ。今年、米国の債券市場では、FRBの急速な利上げを受けて短期の金利が大きく上昇する一方、景気の先行き懸念も織り込む長期の金利は短期ほど上がらず、夏場以降、2年国債と10年国債の間で逆イールド(長短金利差がマイナスの状態)が発生している。逆イールドが発生すると、過去の経験則では、その後に米国経済が景気後退に陥ってきた。

実際、利上げは物価の抑制を目的として景気(需要)を冷やすために行うものである。また、逆イールドになると、資金を短期調達して長期運用する銀行の運用が難しくなり、貸出等が抑えられ、景気にマイナスに働くとされている。

来年、米国経済が景気後退に陥れば、日本経済も影響を免れないため、日本株にとっては直接的には逆風となる。ただし、景気後退は米インフレを抑制する方向に働くうえ、景気への配慮からもFRBに利上げ抑制・利下げを促すという面では株高要因となる。従って、その際の景気と金融政策のバランスが重要になる。なお、ドル円にとっては米利上げを抑制して利下げを促すという意味で円高ドル安要因になると考えられる。

<注目材料(3):日銀金融緩和の行方>

そして、国内に目を転じた場合に最も注目されるのが日銀の金融緩和の行方だ。既に日本の物価上昇率は物価目標の水準である2%を優に超える3%台後半まで高まっているうえ、「日銀の金融緩和継続が円安に拍車をかけて物価上昇の一因になっている」との見方も根強い。また、来年春には黒田日銀総裁が任期期限を迎え、新総裁に交代すると目されているもあり、市場では早期の金融緩和の縮小観測が燻り続けている。

来年、日銀が金融緩和を縮小すれば、日本の金利上昇を通じて、ドル円にとっては円高ドル安要因になり、株価にとっては下落要因になるだろう。

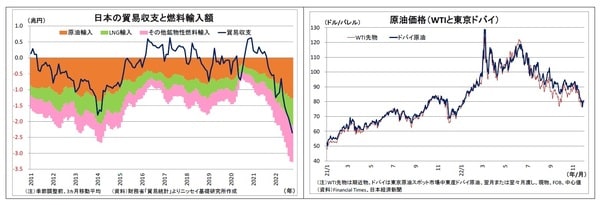

<注目材料(4):原油価格の行方>

さらに、原油価格の行方も軽視できない。過去の投資不足やコロナ禍からの経済活動の再開、ロシアによるウクライナ侵攻に伴う供給減観測などから、原油価格は今年の春と初夏に大きく上昇した。その後は世界経済の減速懸念によって下落したものの、近年と比べて未だに高い水準に留まっている。

エネルギーを海外に頼る日本は、原油価格が上昇すると原油輸入額の増加が貿易収支を押し下げる。また、日本の場合、LNG(液化天然ガス)のうち大半の値決め方式が過去の原油価格と連動する形となっているため、原油価格の上昇が数ヵ月のタイムラグを経てLNG価格を押し上げ、貿易収支を押し下げるというルートもある。既往の原油高を受けて、日本の貿易赤字は大幅に拡大しており、実需の円売りをもたらしてきた。

また、原油価格の上昇は、米国においてガソリン価格の上昇などを通じて物価上昇圧力を高め、ドル高に働いてきた面もある。

従って、今後、原油価格が上昇に向かえば、ドル円にとっては円安ドル高要因になる。一方、米政策金利の高止まりに繋がり米株の下落要因となることで、日本株にとっては下落要因になると考えられる。

なお、その他の注目材料としては、地政学リスク、とりわけ現在進行中のロシアによるウクライナ侵攻や米中対立の行方が挙げられる。また、来年からねじれ議会となる米国の政治動向の経済への影響(債務上限問題を回避できるか? など)や中国のゼロコロナ政策の行方も注目される。