本記事のポイント

・長期金利がピークアウトしないことには米国株の大底は入らない

・S&P500の理論価格はまだ下げる余地があり、米国はリセッション入りするだろう

・リセッション突入後しばらくしてからが「不景気の株高」

米国長期金利は上昇、S&P500のEPS予想は低下の一途

前回10月14日のレポート『もうすぐ「不景気の株高が始まる」』は大きな反響を呼んだらしい。「らしい」というのは自分では数字を確認していないから、そのような推量の表現にしているのだが、担当者がいうにはPVがかなりの数字に達したそうである。レポートでも週刊誌の見出しでもタイトルは重要で、意識したわけではないが、このタイトルは図らずも多くの読者の関心を呼んだようだ。

ここからわかるのは、やはり多くの人が「株高」を待ち望んでいるのだろう。これだけ長く冴えない相場が続いてきたのだから無理もなかろう。自然な気持ちであると理解できる。一方、人間にはネガティブ本能がある。ネガティブなワードに反応してしまう。それが「不景気」だ。週刊誌でもネガティブなタイトルの記事はよく読まれる。前回のレポートのタイトルは「不景気」というネガティブなワードに、みんなが待ち望んでいる「株高」と2つも人を惹きつける要素が入っていた。

それが多くのPVを獲得した背景であろう。株高が始まる、ということで期待をもたせたかもしれないが、僕は基本的に悲観的な人間である。もうすぐ不景気の株高が始まる、と書いたが、そんなに「すぐ」ではない。そして、その前に、もう一段の下押しがあるだろう、というのが今日の話である。

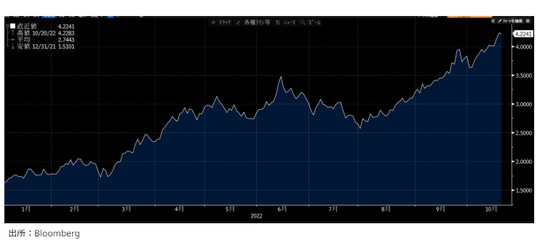

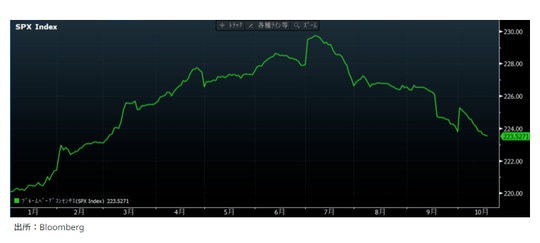

米国の長期金利は4.2%を超える水準まで上昇している。一方、決算発表シーズンに入ってもS&P500の12ヵ月先予想EPSは低下の一途をたどっている。

4.2%の長期金利に3%のリスクプレミアムを乗せた割引率でS&P500の12ヵ月先予想EPS223を割り引くとS&P500の理論値は3100ポイントを割り込む。いまから15%も下である。ここから15%も下げるような事態になればS&P500の年初からの下落率は35%に達し、年間のリターンが▲38.5%となったリーマンショックが起きた2008年並みの悲惨なパフォーマンスとなる。

これはどう考えても長期金利のほうが間違っているとしか思えないが、実際に市場でその水準の金利がついている以上、株式市場としても「金利が間違っている」と無視するわけにはいかないだろうと思うのである。こう考えると、つくづくファイナンス理論というのは空虚だと思う。

たとえばCAPMだろうが資本コストの議論だろうが、もとになるのはリスクフリーレート(無リスク資産の金利)である。あるファイナンスの教科書には – しかも超実践的とみずから謳っている教科書だ – 「リスクフリーレートは国債利回りをもってくればいいのですから簡単です」と書かれているが、とんでもない。英国の減税策を巡る騒動で英国債利回りが乱高下し米国債にも波及した。そんな国債の利回りをリスクフリーとしていいのかどうか。

しかも景気後退がかなりの蓋然性をもって迫っているときに、一方のインフレ懸念で長期金利が上昇するというのは、債券市場のミスプライスではないのだろうか。

まあ、そんなこといってもしかたない。兎にも角にも、長期金利がピークアウトしないことには米国株の大底は入らない。ファイナンス理論に対する最後の信頼の証として、それだけは強く主張しておく。万が一、僕のこの説が外れるようなことがあれば – すなわち長期金利のピークアウトが確認できなくても株価が底入れして反転上昇を始めるようなことが起きれば – それは株式市場が債券市場のプライシングを信任しなくなったということだ。

わかりやすくいえば、そんな長期金利は間違っていると株式市場の参加者の多くが考え始めたという事態であり、そうなるとオプションだとかいろいろな金融商品のプライシングがめちゃくちゃになるので、それはそれでまた大きな問題を孕む。だから、そんなことは起きないだろうと思うのである(でも、少しだけ、そのシナリオを頭の隅に入れておこう)。