本記事のポイント

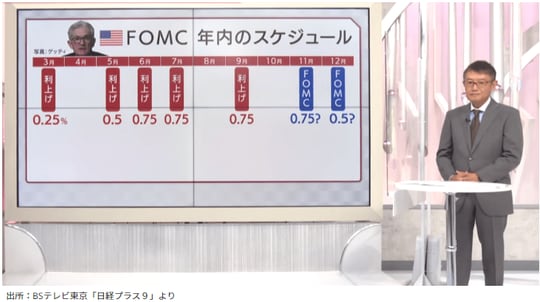

・12月のFOMCの利上げ幅観測は0.75%から0.50%へ

・揺り戻しの際の小刻みな押し目狙いがよいだろう

・米国企業業績の下げ止まりの時期が問題

11月では、FOMCでの利上げ幅はまだ縮小しない

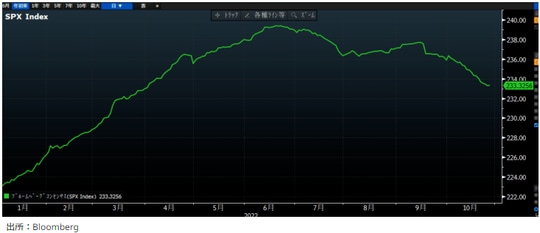

ちょっと、間違ったかな、という気になっている。気持ちは半々だ。つまり、メインシナリオはもうメインシナリオではなく、サブシナリオも、もうサブではない、ということである。メインシナリオは、米国株の底入れはまだ先、というものだった。長期金利と予想EPSの状況から、もう一段の下落余地があると主張した。兎にも角にも、長期金利がピークアウトしない限り、米国株の底入れはないという見方だ。

一方で、サブシナリオは「金利のほうが間違っている」というものだった。株式市場がそう考えるならば、将来の金利のピークアウトを見越して(まだピークアウトを確認する前に)株価が反転上昇することもあるかもしれない、と「少しだけ、そのシナリオを頭の隅に入れておこう」と述べたのだった。

状況は一変した。FRBの「影のスポークスマン」といわれるWSJ紙のNick Timiraos氏が「11月のFOMCでは、12月会合で利上げペースを減速させるか、その場合には市場にどう伝えていくかが議論の焦点になるとみられる」という記事を書いた。これで市場では12月のFOMCでの利上げ幅がそれまでの0.75%から0.50%へと縮小するとの観測が一気に高まった。

ただ、これは僕のそもそもの見立てどおりではある。17日に出演したBSテレビ東京「日経プラス9」では、「早ければ12月のFOMCで利上げ幅が0.50%になることもあり得る」と発言している。

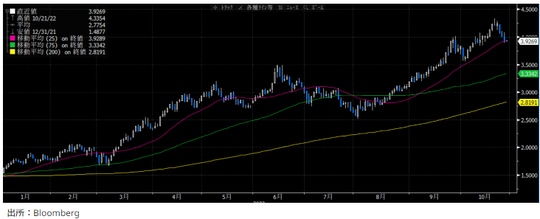

FRBの利上げ幅縮小観測を受けて一時、4.3%台をつけた長期金利は3.92%まで下がってきた。いかにもピークアウトのようにみえるが……。まだ判断はつきかねる。

結局、『もうすぐ「不景気の株高」が始まる』で書いたとおりなのだろうと思う。

では、いつ長期金利は天井をつけるか? もう、そろそろだろう。CPIの上振れで跳ね上がったが、その後低下したのは、FEDの引き締めで景気が減速することを長期金利が織り込み始めたからだろう。あとは労働市場の減速感が鮮明になれば、そこで長期金利はピークアウトするだろう。

(10月14日、広木隆チーフストラテジストのストラテジーレポート『もうすぐ「不景気の株高」が始まる』より抜粋)

「労働市場の減速感が鮮明になれば、そこで長期金利はピークアウトするだろう」ではなく、ピークアウトが確認される、という言い方に修正させていただく。11月はまだ雇用統計は強いだろうし、FOMCも利上げは75bpsだろう。12月が勝負である。

12月までは、まだ1月以上ある。何度か揺り戻しもくるだろう。その際に、何回かに分けて小刻みに押し目を拾っていくスタンスがよいだろう。金利上昇が止まったとしても、今度は企業業績のほうがいつ下げ止まるのかというのが問題になってくる。

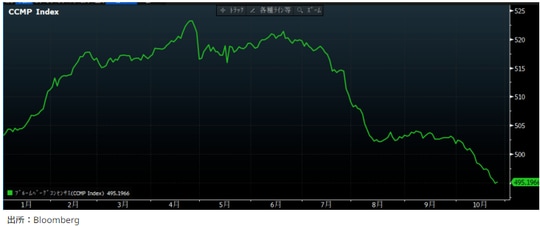

落ち方が激しいNASDAQの業績は、足元のGAFAMの決算を受けて悪材料出尽くしとなるか、今後の予想EPSの動向を注視したい。

広木 隆

マネックス証券株式会社

チーフ・ストラテジスト 執行役員

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】