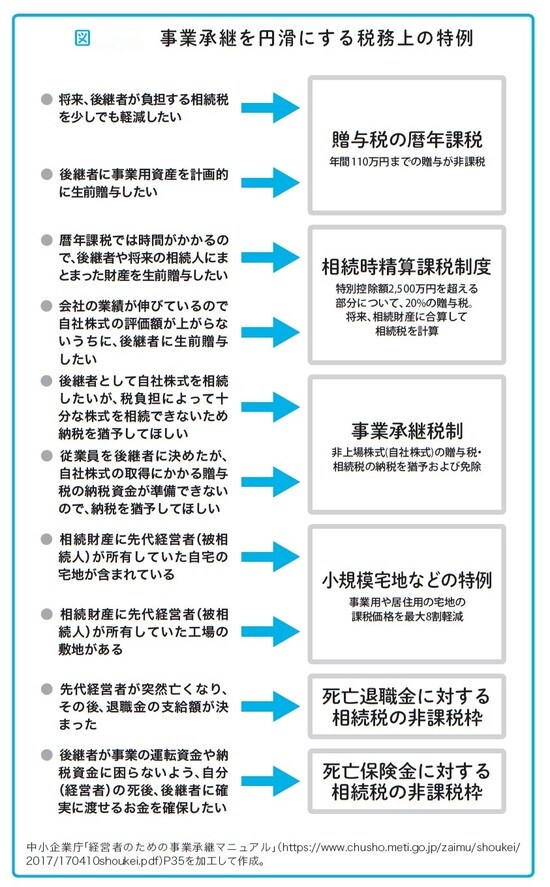

自社株式の贈与税、相続税が猶予・免除される

▶対策②:事業承継税制の活用

2008年に成立した「経営承継円滑化法」に基づき、翌年の税制改正により創設された「非上場株式等についての贈与税・相続税の納税猶予・免除(事業承継税制)」も、注目したい制度です。

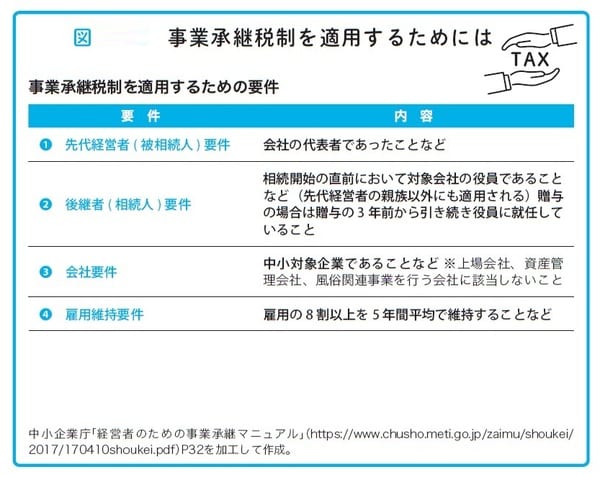

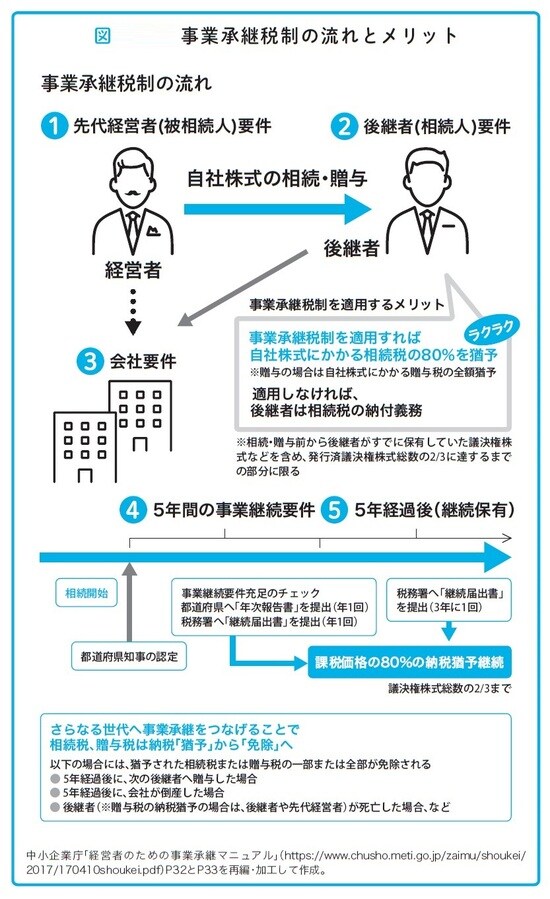

これは、事業承継で発生した贈与税・相続税の負担により事業継続が阻害されることを防ぐためのもので、一定の要件を満たすと、後継者が相続や贈与により取得した自社株式などに対する贈与税・相続税の納税が猶予・免除されます。子どもや親族だけではなく、親族外承継でも適用できるのが特徴です。具体的には、後継者が相続や遺贈によって取得した株式にかかる相続税の80%の納税が猶予されます。

ただし、制度が適用されるには経営承継円滑化法に基づく経済産業大臣の認定を受け、5年間で平均8割の雇用維持といった要件をクリアしないといけません。満たせなければ、猶予中の税額を納付する必要があります。

▶対策③:小規模宅地などの特例

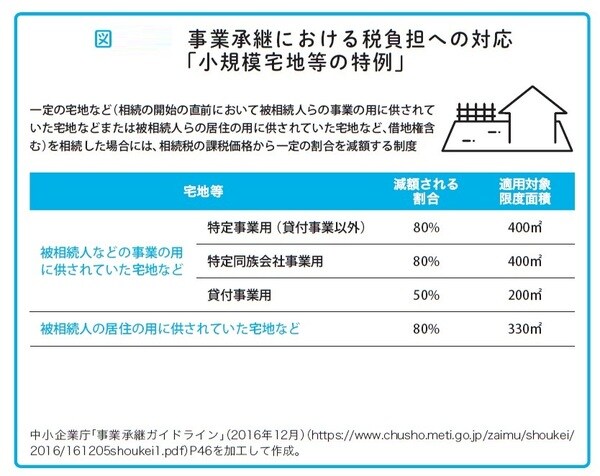

相続開始直前まで先代経営者(被相続人)または生計をともにしていた親族の事業用・居住用として使われていた宅地など(借地権を含む)を相続した場合に、相続税の課税価格から一定の割合を減額するという制度です。事業用の宅地などは、申告期限まで事業を継続することといった条件を満たすと、400㎡(居住用宅地と併せて最大730㎡)まで、評価額の80%が減額されます。

▶対策④:死亡退職金に対する相続税の非課税枠

退職金には所得税が課税されますが、経営者(被相続人)の死亡後3年以内に支給が決まった「死亡退職金」(死亡後に確定した生前退職金も含む)は相続財産とみなされ、相続税の課税対象になります。死亡退職金のうち、経営者(被相続人)のすべての相続人が取得した退職金の合計額が、非課税限度額(500万円×法定相続人の数)以下であれば相続税は課税されません。

対策⑤:死亡保険金に対する相続税の非課税枠

経営者(被相続人)の死亡により取得した生命保険金や損害保険金のうち、被相続人が負担していた保険料の全部または一部は、相続税の課税対象になります。ただし、死亡退職金と同じで、すべての相続人が受け取った保険金の合計額が非課税限度額(500万円×法定相続人の数)以下の場合は、相続税は課税されません。

瀧田雄介

株式会社M&Aナビ 代表取締役社長