個人の場合、納付税額自体が少なくなる可能性も

組合契約を利用したオペレーティングリース事業は、課税の繰延に制限が課されており、タックスメリットも限られています。そこで、組合契約を利用するのではなく、個人や法人が直接、賃貸借資産を所有して、オペレーティングリース事業を行うことを考えてみましょう。

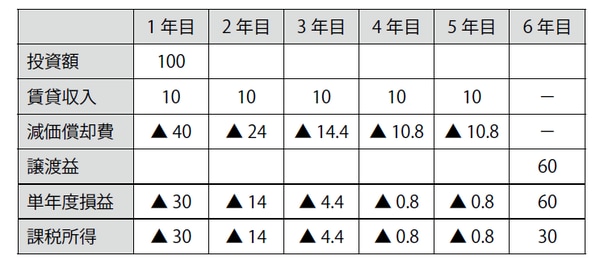

個人が自己資金100でヘリコプターを取得し、法定耐用年数5年、賃貸期間5年、年間賃貸料10、定率法、賃貸期間経過後60で売却するものと仮定した場合の課税所得を見てみます。

1~5年目の課税所得は累計で▲50の赤字となります。他の所得との損益が通算され、最高税率50%が適用されている所得を減らしたと考えると、25の節税が実現できることになります。一方で、6年目にヘリコプターを60で譲渡したとすると、譲渡所得は総合課税の対象になります。

譲渡した資産の所有期間が5年を超えている場合、長期譲渡所得は譲渡益から特別控除額50万円を引いて、さらに2分の1にすると所得税法で定められています。ここでは、特別控除額を省略すると、長期譲渡所得は60×1/2=30となり、最高税率50%が適用されるとして、15が課税されることになります。節税額は25でしたので、15を納税するとしても、残りの10が得した分、節税したことになります(図表参照)。

この理由は繰り延べられてきた所得が2分の1になったことにあります。個人が自分でオペレーティングリース事業を行う場合、課税の繰延のみならず、納付税額自体も少なくなる可能性があり、大きなタックスメリットが見込めるのです。この節税効果は、中古市場でヘリコプターを売却しなければならないという取引(価格)リスクに対するリターンと考えることができます。

【図表 直接保有型オペレーティングリースの課税所得(個人)】

法人は減価償却を利用した「課税の繰延」が可能

法人が直接、賃貸借資産を所有して、オペレーティングリース事業を行う場合は、組合契約のような損金算入制限はないことから、減価償却を利用した課税の繰延を行うことは可能です。

また、組合契約がないので、買い手がいれば賃貸借資産をいつでも自由に売却できますから、所得を実現させるタイミングを自分でコントロールできるというメリットもあります。ただし、法人の場合、税率差は一般的に生じないため、個人のような節税は難しいでしょう。