黒字が続く限り、何回でも「課税の繰延」が可能

オペレーティングリース事業への投資は、1年目の赤字が6年目の黒字に変換されたり、1~4年目の赤字が5~8年目の黒字に変換されたりすることにより、課税の繰延を実現します。

しかしながら、事業が黒字化してしまうタイミングでは、タックスメリットが消滅してしまうという問題もあります。そのため、課税の繰延をうまく活用するためには、今後の収支がどのように変化していくかを長期的に見定めて投資を行うことがポイントになります。

役員退職金の発生など、所得を減らすような事象の発生があらかじめわかっている場合には、そのタイミングに合わせてオペレーティングリース事業の黒字が発生するように投資を行います。また、法人等の事業が黒字続きの状態でオペレーティングリース事業の黒字が発生した場合は、含み損を抱えた資産の売却等を行うことにより、リース事業の黒字と資産売却の損失を相殺することができます。

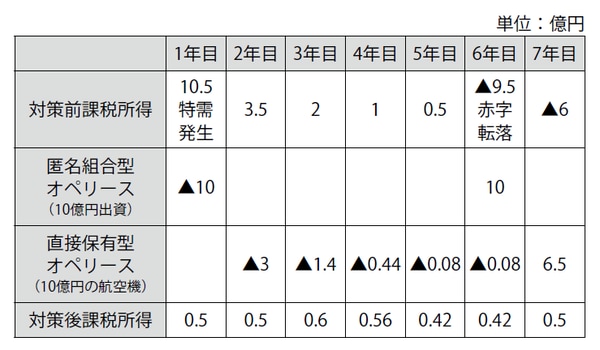

オペレーティングリース事業の黒字を相殺する手段がない場合には、黒字を相殺できるだけの赤字を発生させる別のオペレーティングリース事業に投資を行うのも一つの手でしょう。そうすることで、課税されるタイミングを例えば6年先に繰り延べることができます。

つまり、オペレーティングリース事業への投資額が全額回収されるのならば、何度でも課税のタイミングを6年先に繰り延べることが可能となるわけです。ただし、例えば、法人の経営において、永遠に黒字経営を続けていくことはなかなか難しい時代になっていますので、所得が赤字になるタイミングで繰り延べてきた黒字を実現させるケースが多いのではないかと思います。

【図表 赤字転落時に黒字を相殺】

課税を繰り延べても投資として損失が出たら本末転倒

このように、オペレーティングリースを活用した課税の繰延は、数年先の事業黒字をどのように相殺していくかという長期的なプランニングが必要になります。したがって、将来の所得の減額要因を見据えて、オペレーティングリース事業への投資の可否を判断する必要があると思います。

また、オペレーティングリース事業では、最低でも投資額を全額回収する必要がありますので、賃貸料の回収可能性、賃貸借資産の中古売却価額の動向等のリスク要因を注意深く検討したうえで、投資の可否を判断する必要があります。課税の繰延にはなったけれども、投資として最終的に損失を出してしまっては本末転倒ですので、注意してください。