「アクティブファンド特集」を見る

およそ30年ぶりとなる米消費者物価上昇率をうけ、金価格は上値抵抗線を上抜けてきた

米労働省が10日発表した10月の米消費者物価指数(CPI)は前年同月比6.2%の上昇率となり、1990年11月以来最大の伸びとなった。これを受けて金価格は大幅続伸し、10日の金スポット価格(ニューヨーク時間午後5時)は1%高となり、2020年8月高値と2021年6月高値から形成される上値抵抗線を上抜けてきた(図表1参照)。

※金価格:ニューヨーク市場の金スポット価格(ニューヨーク時間午後5時)

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

一方、インフレ懸念の高まりと金利上昇を受け、同日のニューヨーク株式市場では、S&P500種が前日比0.8%安、ダウ工業株30種平均が同0.7%安、そしてナスダック総合指数は同1.7%安と、3指数そろって下落。インフレヘッジとしての金の有用性が示されたほか、金のもつ分散効果が改めて注目された。

インフレ率の高止まりに備えたポートフォリオ構築が必要となることを示唆

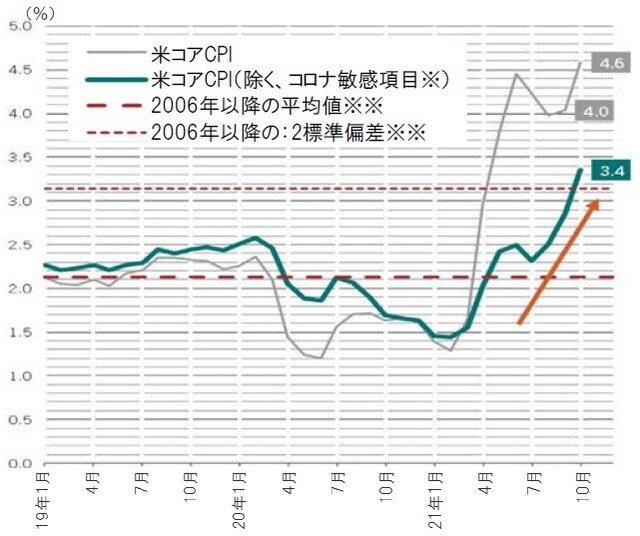

10月の米消費者物価指数のうち、変動の大きい食品とエネルギーを除くコア(コアCPI)指数も前年同月比4.6%の上昇と9月の4.0%から拡大し、91年8月以来の高水準となった。また、その上昇率は2006年以降の平均から2標準偏差乖離するほどの大きな上昇となった(図表2参照)。

※コロナ敏感項目:コアCPI構成指数のうち、宿泊費、中古車、レンタカー、航空運賃、テレビ、玩具、パーソナルコンピューターの7項目により算出

出所:レフィニティブ・データストリーム、CEIC、ピクテ・アセット・マネジメント

このコアCPIをコロナ敏感項目とそれ以外に分けて見ると、「一過性」であると考えられていたコロナ敏感項目※(図表2の灰色と緑色の線の差分)の高止まりが示された。これはサプライチェーンの目詰まりが、想定以上に長期化していることが示されている。コロナ前から指摘されていた高齢化に伴う労働者不足(例えばトラック運転手など)の問題がコロナの影響で長期化していることも背景とみられる。

さらに注目すべきは、本来動きが安定しているはずのコロナ敏感項目を除いた賃金や家賃などの項目(図表2の緑色の線)が趨勢的に上昇してきていることだ。この背景には雇用のミスマッチや住宅価格の上昇の影響が考えられる。このように今回の米消費者物価指数は、インフレは「一過性」との見方を後退させ、インフレ率の高止まりが想定以上に長く続く可能性があることを示唆している可能性がある。期待インフレ率の上昇もそれを表していると見られる。

予想外に進行するインフレを見据えたような今回の金価格の上昇と株式の下落は、株式に偏ったポートフォリオの再構築を検討する必要性を示唆するものではないかと考えている。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米消費者物価指数の発表を受けて金が上昇、株との分散効果を示す』を参照)。

(2021年11月11日)

塚本 卓治

ピクテ投信投資顧問株式会社

エグゼクティブ・ディレクター、運用・商品本部 投資戦略部長

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは