\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米国の物価上昇:マーケットの判断はFRBと同じく「一過性」

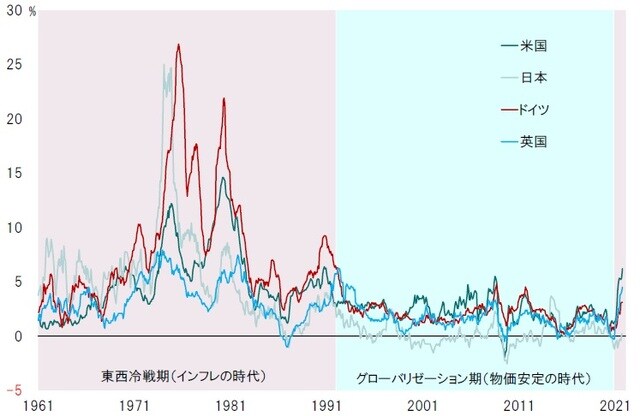

10月の米国における消費者物価上昇率は前年同月比6.2%であり、30年ぶりの高水準だった(図表1)。欧州主要国や中国でもインフレ圧力が強まりつつある。

その理由について、FRBは新型コロナ禍から経済活動が再開される過程での一過性の摩擦との見解を示してきた。一方、1991年12月の旧ソ連消滅以降、米国主導のグローバリゼーションがもたらしてきた物価の安定期が、本格的な転換点を迎えつつあるとの見方も台頭している。米中両国の覇権争いが世界のサプライチェーンを分断し、資源の争奪戦が予想されるからだ。また、リーマンショック、新型コロナ禍で主要国の中央銀行が大量のマネーを供給しており、結果として通貨価値が相対的に下落する可能性も否定できない。

世界的なインフレ圧力の高まりは、現時点ではリスクシナリオの1つと言えるだろう。ただし、米国では賃金の上昇も加速しつつあり、複合的な要因が物価を押し上げている。危機下における金融緩和で供給されたマネーが実物資産へ向かえば、過去30年間経験のなかったインフレ局面となり得るだろう。

これまで、米国のインフレ連動債と10年国債の利回りから算出された市場が織り込む期待インフレ率は、1年程度先の消費者物価をかなり正確に予測してきた(図表2)。

しかしながら、足下は大きな乖離が生じている。マーケットは、FRB同様、現在の物価上昇を一過性と認識しているのだろう。ただし、その前提が崩れた場合、イールドカーブは右肩上がりの角度を急速に拡大することが想定される。言い換えれば、長期金利の上昇に備えるべきなのではないか。

外的な要因による物価目標達成:日銀の目標利回り引き上げが招くリスク

米国以上に影響が大きいのは日本の可能性がある。日銀が長短金利操作付き量的・質的緩和を採用しているからだ。

1990年代に入り、米欧主要国の物価が安定するなか、日本はデフレに陥った。逆に考えれば、米欧がインフレ期に突入した場合、日本の物価も外的要因で上昇する可能性がある。仮にコア消費者物価の上昇率が2%を超える状況になれば、日銀は10年国債利回りのターゲットを引き上げることになるだろう。結果として長期国債の価格は下落する。

一方、10月31日の総選挙では主要政党が財政政策を訴え、第2次岸田文雄内閣は「数十兆円規模」の経済対策を準備中だ。一般会計分はその全額が新規財源債の発行で賄われ、当面、財政赤字は大幅に膨らむだろう。

日銀が段階的に10年国債利回りの誘導水準を引き上げるとすれば、国債価格の下落は長期化する。そうした状況下において、国債が円滑に消化できるのか、日銀は利回り目標を維持できるのか、これは壮大な実験になるのではないか。あくまでリスクシナリオだが、念頭に入れる必要があるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『その時、日銀はどうするのか?』を参照)。

(2021年11月12日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは