【関連記事】本当なら上手くいくはず…初心者がつい騙される「不動産投資」数字マジック

不動産投資を始められない人、財を成せない人の共通点

■「お金がないから投資できない」…“何かのせい”にしがち

投資はあくまで余裕資金でやるものであり、不動産投資を今から始めようという方なら、まず1000万円の自己資金をつくるのが先決です。

こういうと、「年収が低いから自分には不動産投資は無理」と思っている方もいるかもしれません。しかし、「給料が上がらない」とか「基本給が低い」など言い訳ばかり言っているようではだめです。

物件が買えない方、財を成せない方というのは、私の見るところ、すべて他人のせいにしがちです。収入が上がらないのも上司のせい、会社のせいなのです。

サラリーマンであれば、夜勤でも残業でも、基本給以外の手当とボーナスはすべて貯金するくらいの必死さが、投資で財を成すには必要不可欠な前提になります。少ない年収であっても、必死に働いて支出を切り詰めれば、時間はかかっても投資のためのお金は確実に貯まります。

■やりもしないで“できない理由”ばかり言っていないか?

また、私はこれまで、資産運用でマイナスにならないための努力もせず、失敗したときのことばかり心配して、最初の一歩を踏み出せない人もたくさん見てきました。最初から「資産運用をしてマイナスになったらどうするんだ」などと、やりもしないで“できない理由”ばかり並べているような人は、厳しいようですが、一生そのままでしょう。

私は高校卒業後すぐに就職して、初任給は手取りで14万円ほどでした。それでもコツコツ自己資金を貯め、株式やFX、そして不動産投資など資産運用についての勉強を本気でやりました。そして22歳から不動産投資を始め、物件数を増やしてきました。

途中でいろいろ失敗もありましたが、致命的な失敗はなく、むしろ失敗から多くのことを学びました。

そうした経験からいえるのは、年収が低くても不動産投資を始めることはできるし、買える方法はあるということです。

実際のところ、本気で不動産投資を始めるには、1000万円の「無くなっても大丈夫」なお金をご用意ください。無くなったら困るお金を使って投資をするのでは本末転倒になってしまいます。きちんと生活費とは別建てで資金を用意しておけば、最悪、投資で転んでも生活が破綻するおそれはありません。

余剰資金1000万円が貯まるまでの「過ごし方」も重要

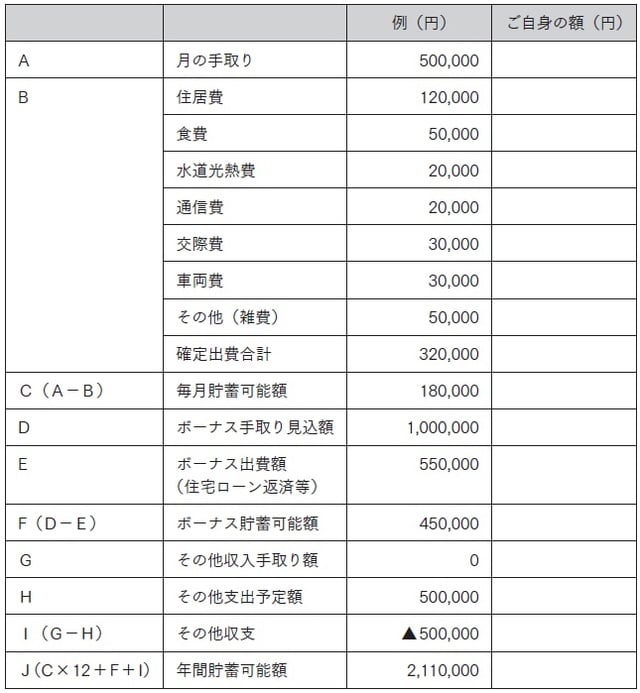

年間いくら手元に現金を貯められるのかすでに余裕資金1000万円がある人はいいですが、これから貯めようという人は具体的な計画が不可欠です。サンプルの図表を用意しました。ワーク形式で実際に計算してみましょう。

※投資はあくまで余剰資金で行うものです。必要以上の背伸びはしないようにしてください

年収や生活スタイルによっては、1000万円貯まるまでの期間が10年以上になることもあります。「焦(じ)れる」「そんなに待てない」と思うかもしれませんが、その焦(あせ)りは失敗のもとです。それに、収入が足りないなら時間と労力を投下してその他収入を増やす、出費を見直すなど、必死にやり方を考えることが重要になります。

一生懸命貯めた1000万円なら、普通の感覚なら「絶対に失敗したくない」と思うはずです。そうなれば、勉強に自然に身が入り、一生懸命調べると思います。

この貯金期間は、不動産賃貸業者としてのマインドセットを育む時間になるのと同時に、自分が本気なのかどうかという、自分自身と向き合う最適な機会となるでしょう。

「減価償却費」を知っているか否かで、数百万円の差

「減価償却費」。皆さん、どこかで耳にしたことがある言葉かと思います。不動産投資を始めるにあたって、余裕資金1000万円とともにぜひ必要なのが、減価償却費についての知識です。

正直にいって、これを理解せずに不動産投資を始めるのは非常に危険です。言葉自体にアレルギーを感じる方も多いと思いますが、ここを正しく理解できれば日本の税制が分かり、結果的に何をすべきかが本当の意味で腹落ちします。

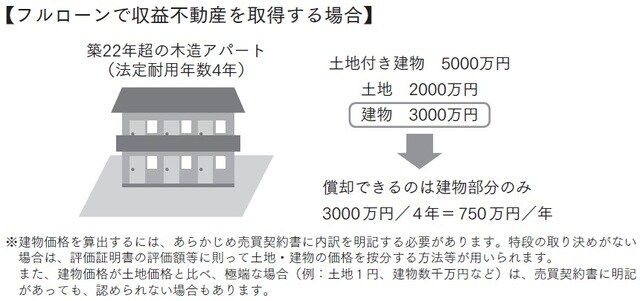

「現金が殖えた」「現金が減った」これは非常に大事な要素です。しかしながら、納税をする際の計算方法は異なります。実際には簿記のルールに従って年度ごとの収支を計算するわけですが、そのときの経費項目のなかでは「現金支出を伴っていないが、経費化ができるもの」も含まれており、それの最たるものが減価償却費なのです。

例えば、部屋の壁紙の張り替えに10万円がかかったとします。これは修繕費として経費計上できますが、同時に10万円が財布から出ていっています(図表2)。

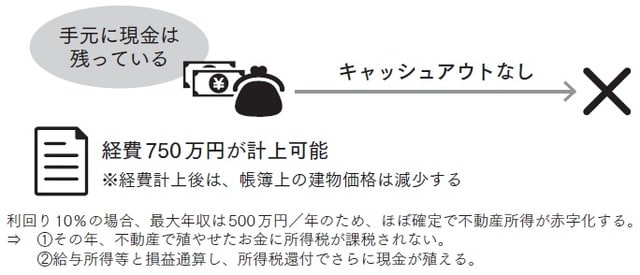

しかし、減価償却費の場合、簿価の減少を経費として計上ができ、現金の支出を伴いません(図表3)。そうなると結果的に、現金は出ていかないのに帳簿上の利益が圧縮でき、納税を抑制することができます。

あるいはその影響で不動産収支そのものが赤字に至れば、損益通算によって本業(給与所得など)の所得も圧縮できるのです。

すると、手元の現金は殖えているのにむしろ税金も戻って来てダブルで現金増、という状況が意図的につくれるというわけです。極論すると、本業の収入と物件規模、購入の仕方、計上できる減価償却費次第では、入居率0%でも現金を殖やすことは可能です。

そこまで極端な例でなくても、何も考えずに物件を運用する場合(土地・建物の金額比率、選ぶ建物の構造等をまったく考えない場合)と比べて、年間の現金増加額が数百万円変わることはよくあります。

穴澤 勇人

コスモバンク株式会社 代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】