大きなトレンド・環境変化を見てみよう

①2000万円問題、年金利率低下、銀行も利息より手数料上昇

2019年6月に金融庁が発表したレポートにて、来る人生100年時代の長寿化を見据えた資産形成を啓蒙し、例として65歳の定年退職後に、年金支給額のみでは毎月5万円ほどの赤字となり、仮に夫婦で95歳まで生きるとすると、総額約2千万円の金融資産の取り崩しが必要、との試算を出しました。これが所謂『2000万円問題』です。

内容自体は理にかなっているものの、現役世代が引退世代を支えるといった従来の年金の仕組みが、来る人口動態(高齢化と少子化)に上手く合っていない点や、公的機関が十分な年金運用をしていない、諦めたから、勝手に老後資金を今から積立するのは無理、という声が大きくなり、一時社会問題化となり、当時の政府も火消しに躍起になっていました。

その後2000万円問題はあまりメディアで触れられくなったものの、現実として健康寿命を延ばすのと同じように、各自で資産寿命を延ばす、という必要性は依然残っています。また同じレポートに書かれていますが、20代から50代の現役世代(各年代)の老後の不安は、というランキングで1位は『お金』であり、現役世代は自分で資産形成を行う必要がある、という認識はあるといえるでしょう。

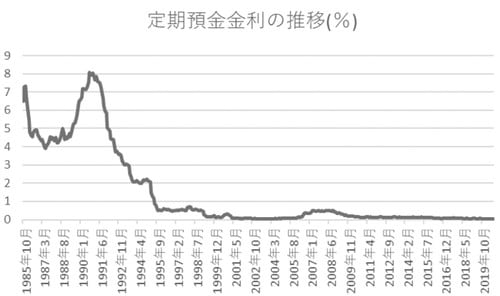

同時に一般的な公的年金に加えて、企業が負担する確定給付型(Defined Benefit とも言われる)年金部分に関して、日本国債利回りの低下を背景に、年金利率の低下を発表したり、銀行での定期預金の利率を下げる一方で、いくつかの地銀やメガバンク(例としてみずほ銀行)では、様々な手数料を顧客から徴収する仕組みに変わっています。1980年代のバブル経済やその前の時代のように、銀行に定期預金にしておけば利子が着実に増えていく、という時代から大きく変わっているわけです。

②With コロナ時代における、中央銀行のリフレ政策も金融市場を変える

そして2020年2ー3月に始まった、新型コロナウイルス感染拡大による世界経済へ甚大な影響があり、そのコロナ禍において、金融市場の進む方向に変化が見られている、という事実認識も重要です。特に2020年8月末に、(現状、一番影響力があるとされる)米国の中央銀行であるFRBが、『インフレ率が将来2%を超える水準まで上振れてもすぐには利上げに動かず、ゼロ金利を当面の間は継続することを明確にした』と発表した事実がマンモス級のインパクトがありました。

このニュースは、今後資産バブルが起こってもFRBは黙認し、インフレ率がちゃんと上昇するまで、忍耐強く待ちます(そしてもっとお金を継続的に供給します)、という意味と捉えられるからです。

言い換えれば、FRBはドル紙幣を大量供給し、ドルの相対価値低下(ドル安)を促し、所謂『デフレを海外に輸出』することで、米国内にインフレ基調に取戻し、コロナ禍によるデフレスパイラルに陥らないように、またその過程で資産バブル(株や不動産等)も潰さないから、金融市場にお願いします!といっているわけです。

同じようなスタンスは、欧州や日本の中央銀行でも見られ、日本ではアベノミクスの第1の矢とされた金融政策の緩和や、コロナショック後に日銀の追加金融緩和策がこれに当たります。従ってすぐにではないものの、数年間にわたってニュースで、株価史上最高値更新や不動産価格の上昇、という話をよく聞くかもしれません。