相続税の財産評価で「路線価」が否定された

今回の判決のもとになった事案は、相続税申告における不動産の評価方法が争点となっています。相続税の申告にあたって相続人は土地の価額を路線価で評価したところ、国税当局が路線価を否定して追徴課税したことが発端です。

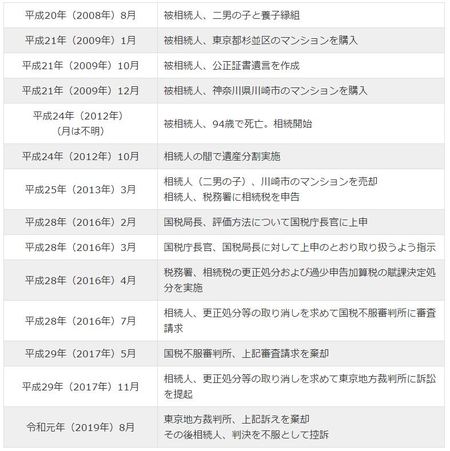

相続人は国税不服審判所に審査請求を行いましたが、棄却されたため東京地方裁判所に訴えました(図表1)。

■被相続人はマンションを2棟購入

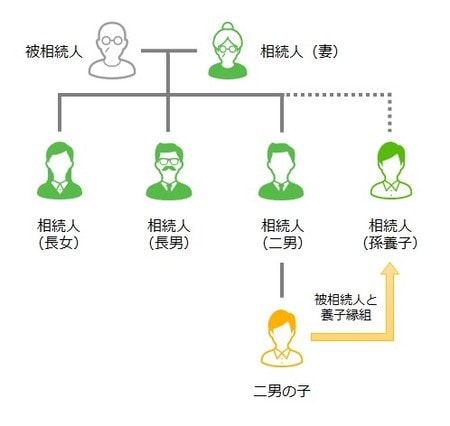

この事案における被相続人は、平成24年(2012年)に94歳で死亡しました。相続人は、妻、長女、長男、二男、孫養子(二男の子(長男))の5人です。二男の子は平成20年(2008年)8月に被相続人の養子になっています(図表2)。

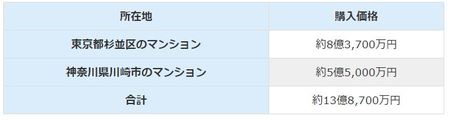

被相続人は、90歳を過ぎた平成21年(2009年)に、マンションを続けて2棟購入しました。購入価格は総額約14億円で、内訳は[図表3]のとおりです。

マンションの購入のために、被相続人は銀行から10億円あまり、妻から4,700万円を借りています。相続時には、これらの借入金が9億6,300万円残っていました。

これらのマンションは、遺言によりいずれも孫養子が相続しました。孫養子は、相続した川崎市のマンションを、平成25年(2013年)3月に5億1,500万円で売却しています。

■路線価による評価が否定されるまでの経緯

相続人は平成24年(2012年)10月に遺産分割を行い、翌平成25年(2013年)3月に相続税を申告しました。

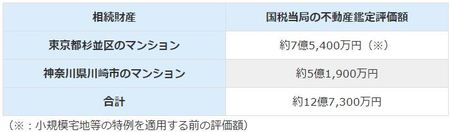

申告では、マンション2棟を、国税庁の財産評価基本通達に基づいて、[図表4]のとおり3億円あまりで評価しました。なお、土地の価額は路線価により評価しています。

平成28年(2016年)4月、国税当局はこれらのマンションについて路線価による評価を否定し、更正処分を実施しました。更正処分では、[図表5]の不動産鑑定評価額をもとに相続税を計算し直しました。

相続人は当初の申告で相続税額を0として申告していました。しかし、国税当局の更正処分でマンションの評価額が約4倍になったことなどから、本税及び加算税を含め3億3,000万円の追徴課税を受けることになりました。

相続人はこれを不服として国税不服審判所に審査請求を行いましたが、翌平成29年(2017年)に棄却されました。さらに、更正処分等の取り消しを求めて東京地方裁判所に訴えを起こしましたが、この訴えも棄却されました。

つまり、この事案では、路線価による評価が否定され、不動産鑑定評価額により土地の価額を評価することとされました。

相続人はこの判決を不服として控訴しています。