オペレーティングリースとは

オペレーティングリースはリース取引の一つであり、リース業は不動産賃貸業と同様に資産の貸し付けにより収益を得る事業です。

■リース取引は特定の相手に対して資産を貸し付けて使用料を得る

リース取引は、機材設備などの資産を特定の相手に対して貸し、利用者は使用料を支払うことで成立する取引です。資産の貸し付けは、リース取引以外にもレンタル取引がありますが、レンタル業は不特定の利用者に短期間貸し付けを行うのが特徴です。

一方リース業は、特定の利用者に中長期間(半年から数年)貸し付けるため、レンタル事業よりも安定的に収益が確保できます。

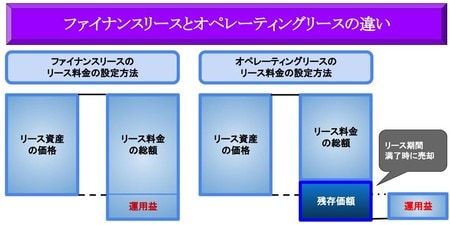

■ファイナンスリースとオペレーティングリースの違い

リース取引は、ファイナンスリースとオペレーティングリースがあります。ファイナンスリースは、リース満了時点でリース資産の購入金額を回収できるようにリース料金を設定します。

それに対しオペレーティングリースは、リース前に事前にリース満了時の残存価額を査定し、リース資産から残存価額を差し引いた金額が料金設定の基準です。

残存価額を差し引く分だけオペレーティングリースのリース料金は低くなりますが、リース満了時に資産を売却することで、リース資産の購入費用が回収できる仕組みです。

また売却価額は事前に査定した残存価額を基準としているため、残存価額以上で売却できれば、売却益も見込めます。

日本型オペレーティングリースの特徴

日本型オペレーティングリースは、投資家が出資した資金でリース資産を購入する仕組みです。リース事業を行っていない法人であってもオペレーティングリースを行えるのが特徴で、税金対策として利用されているのは日本型オペレーティングリースです。

■複数の投資家が出資し匿名組合が運用を担当

日本型オペレーティングリースでは、複数の投資家から資金を集めるため、飛行機・船舶・コンテナなど、単独で運用するのが難しい大型資産を取り扱っているのが特徴です。

また、出資をする投資家は基本的に運営は行いません。リース資産の購入・運用は、出資金を集めた匿名組合が投資家の代わりに行うため、出資者は委任する形で投資ができます。

■出資額に応じて定期的に運用益を得ることが可能

日本型オペレーティングリースはリース料が収入源であり、そこから匿名組合の運営費用を差し引いた分が分配金として出資者に還元されます。

リース資産のリース期間が長いことも特徴であり、飛行機のリースの場合7年から10年くらいが一般的です。そのためリース取引を開始した時点で、一定期間の収入が見込める点も、投資商品としての魅力です。

■リース期間満了時には資産を処分し売却益が出資者に還元される

オペレーティングリースは、リース満了後に資産を売却し、売却した金額は出資者に還元されます。たとえばリース資産が飛行機の場合、リース期間満了するとリース先である航空会社が資産を買い取ることが多いです。

中古の飛行機は新品の飛行機と比べて価格が安いため、航空会社が中古の飛行機を購入することは珍しくありません。今まで借りていた飛行機は自社で整備をしていたため、中古を購入する際の安全性が確保できている点も、リース資産を買い取る理由です。

なおリース資産がリース先に買い取られなかった場合には、資産ごとに存在する中古市場で売却することになります。