【関連記事】M&A…会社が「商品」として「高く売れる」ために必要な要素

プライベート・エクイティへの投資

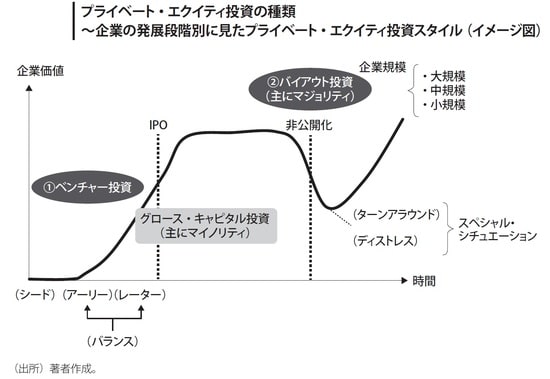

プライベート・エクイティ投資とは、主として取引所に上場していない企業への株式投資です。大別すると、ベンチャー投資とバイアウト投資に分けられます(日本バイアウト研究所編、2013、図表1)。

ベンチャー投資とは創業間もなく、事業基盤が確立していない状態の企業に対して、経営や事業拡大を踏まえて、成長をサポートするものです。起業アイデアに資金提供を行うケースがシード・ステージ、成長前の初期段階での投資がアーリー・ステージ、企業がある程度軌道にのって上場を目指すような場合をレーター・ステージと呼びます。

投資対象は今であればIT、バイオテクノロジー、クリーン技術などで、その時々でテーマは変わります。初期段階であるほどリスクは高い傾向にあります。

リスク分散として、アーリー・ステージとレーター・ステージを組み合わせたものがバランス戦略です。グロース・キャピタル投資は成長段階にある企業ですが、投資対象がレーター・ステージに比べて大規模で、業種がサービス業を含む伝統的業種が中心になっています。

バイアウト投資は、企業のライフサイクルでは中盤以降、成熟した企業の業績が芳しくない場合に、事業再構築などによって企業価値を向上させる戦略です。大企業のノン・コア事業、後継者難に悩むオーナー企業、経営不振の上場企業などを対象に、発行済み株式の過半数(マジョリティ)を取得して経営権を握り、リストラ、組織の再編、M&Aなどの手法を通じて、資本効率性の引き上げ、企業価値向上を行います。

上場企業を、TOBによって非公開化し、立て直しを行った後に再上場させることもあります。投資対象企業の規模によっても区分されます。また、企業のライフ・ステージが後期で破綻前後の企業への投資はスペシャル・シチュエーションと呼ばれ、実際に破綻した企業への投資がディストレス、破綻までいかない企業の再生がターンアラウンド戦略です。

ローンや高格付け社債と株式の中間にある、劣後社債や優先株式への投資をメザニン(中二階の意味)投資と呼びます。バイアウト時の資金調達の1つとして発行される劣後社債や優先株式への投資と、銀行からの融資が受けにくい企業への資金提供があります。

また、企業の私募債権へ投資する戦略としてプライベート・デットもあります。ファンドから企業(主に中小企業)に直接融資をする戦略をダイレクト・レンディングと呼びます。