長期投資家にとって「時間」は最大の味方

エンダウメント・モデルでは、資金特性を生かして長期投資を行っています。短期的にはリスクが高くて投資ができないと判断されても、長期間の投資を許容できれば、より高いリターンを期待できる可能性があります。

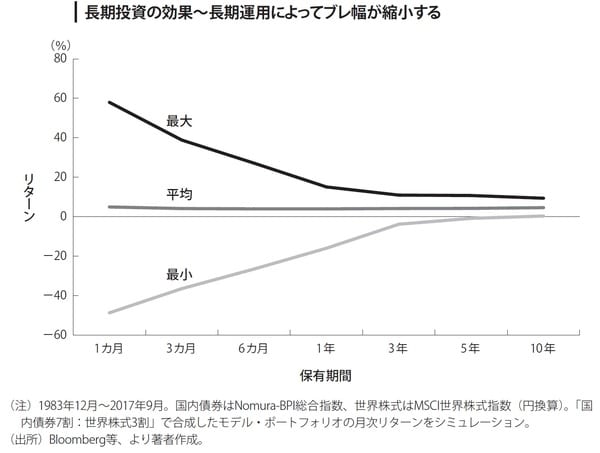

ここで、国内債券をコア資産とし、一部を世界株式に投資するポートフォリオを考えます。「国内債券7割:世界株式3割」のポートフォリオの、1ヵ月保有、3ヵ月保有、6ヵ月保有、1年保有、3年保有、5年保有、10年保有を繰り返します。

その時のリターンを計測すると、保有期間によらず平均値は変わりませんが、最大と最小の差は、投資期間が長いほど小さくなります。短期保有ではリスクは高いのですが、長期投資によるリスク抑制効果が期待できます(図表1)。

時間とは、運用においては多大なる効果を生み出します。大学、財団、年金といった長期投資家は、個人投資家や銀行などの比較的投資期間が短い投資家に対して、優位な立場にいます。

投資期間が短い投資家は、プライベート・エクイティのような流動性が低く、高いリスクの投資を避ける傾向にあります。そのため、流動性のない資産は混み合うことによるリターンの劣化が起こりにくくなっており、エンダウメント・モデルではそれらを投資対象にすることによって高いリターンが期待できます。

支出を減少させることが累積投資の効果を高める

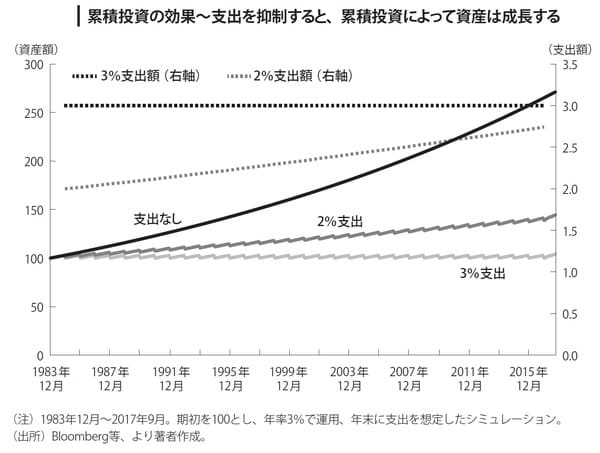

基金にとって支出政策とは、現在と未来のバランスを取るものです。投資成果を全額支出する場合と、一部を将来のために蓄積する場合の違いは、累積投資の効果に関わってきます。累積投資は長期投資の効果と相まって、資産成長を支援します。

例えば、期初100万円の資産を年率3%で運用し、期末に3%全額を支出すると、資産は期初と同じ100万円で、資産自体は成長しません。

一方、3%で運用し、支出をまったくしないと、100万円は1年後に103万円になり、2年後に106.09万円になります。

1年後の投資成果である3万円を再投資したために、その3%である900円が果実となります。それを繰り返すと、10年後の資産は134万円、20年後は180万円、30年後は242万円になります。

次に、運用成果の一部を支出しながら資産成長させることを考えます。

3%のうち2%を支出し、1%を累積投資に回せば、その支出の確保とともに、1%分の資金の累積効果が得られます。当初100万円の資産から運用をはじめた場合3%全額を支出すると支出額は毎年3万円で一定です。

一方、2%を支出し、1%を累計投資にまわすと、資産成長によって最初の2万円の支出額が徐々に大きくなっていきます(図表2)。

寄付基金を成長させることは、将来の支出額を向上させることになります。現在の支出と将来の支出のバランスを取るためには、適正な支出政策が鍵となります。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!