相関の小さい資産を組み合わせる分散投資の効果

ポートフォリオの分散効果とは、投資対象のリターンが同じようには動かないことによるリスク低減効果です。投資対象間の連動性を示す相関係数は+1〜−1の範囲となり、相関係数が1より小さければ小さいほど分散効果が期待できます。

では、基金にとっての分散効果とはどのようなものでしょうか?

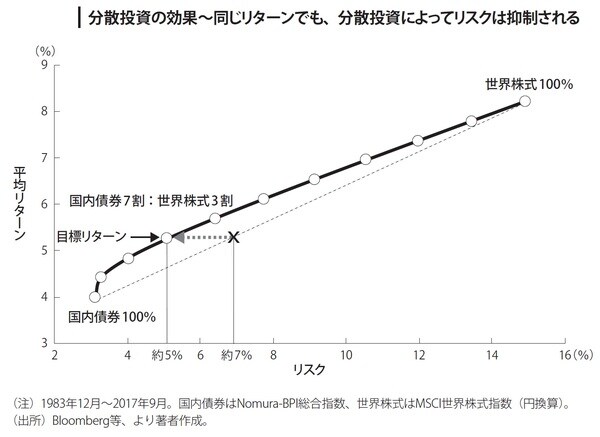

まず、国内債券100%の運用を基本に考えます。1983年から2017年の過去平均リターンは約4%で、リスク(標準偏差)は約3%でした。一方、同期間の世界株式の平均リターンは約8%、リスクは約15%でした。2つの資産を組み合わせた、リスクとリターンの数値は、相関係数が1であれば、両者の線分上にあります。

しかし、相関係数が1より小さいと、直線ではなく上に凸の曲線となります。これが分散効果です。例えば、5%強の運用目標を達成しようとした場合には、直線分上のリスクは約7%ですが、凸曲線上のリスクは約5%となり、低いリスクでの運用可能性を示唆しています。この時の国内債券と世界株式の相関係数は0.08でした。

政策資産配分の策定においては、目標リターンをできるかぎり低いリスクで実現できるように、投資対象や投資比率を決めます。この凸曲線は、効率的フロンティアとか有効フロンティアと呼ばれ、ポートフォリオの効率性(=リターン÷リスク)を示すものとして一般的に用いられているものです(図表3)。

分散効果は債券と株式といった資産クラス間、さらには各資産クラス内の個別銘柄間の相関性によって生じます。大切なのは、個々の銘柄や資産のリターンの高低ではなく、ポートフォリオ全体で評価すべきであるということです。

そして、横軸にリスク、縦軸にリターンを取ったグラフはリスク・リターン特性を評価するためにしばしば用いられる図で、効率的であることを示すため、より左上方に位置するようなポートフォリオ(=効率的ポートフォリオ)を作成することが目標となっています。

川原 淳次

野村アセットマネジメント株式会社

マルチアセット&ソリューションズ担当CIO

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~